今回は電子インボイスと電子帳簿保存法の関係について確認します。

電子インボイスの保存は紙だけでもOK?

インボイスについては紙ではなくデータで発行することもできます。これを一般的に「電子インボイス」と呼びます。

インボイスについては、発行した場合や受け取った場合に保存しておく義務がありますが、この保存義務については電子インボイスについても同じです。

ただこの電子インボイスについては、消費税法では特別な扱いがあって

当該電磁的記録を出力することにより作成した書面(整然とした形式及び明瞭な状態で出力したものに限る。)を保存する方法によることができる。

とされています(発行側:消規26の8②、受領側:消規15の5②)。

要するに

「データで保存せずに、印刷した紙の保存でもいいよ」

ということです。

この点については国税庁のインボイスQ&A(令和5年4月改訂)においても

- 問79:発行側の取扱い

- 問83:受取り側の取扱い

としてそれぞれ説明されていますので、ご興味のある方はご確認ください。

データで保存する場合のルールは?

電子インボイスについては印刷した紙の保存でもいいとされてはいますが、データのまま保存する場合には別途注意すべき点があります。

そうです、ここで「電子帳簿保存法」が関係してきます。

消費税法では

(略)に規定する電磁的記録を、電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律施行規則第四条第一項各号(電子取引の取引情報に係る電磁的記録の保存)に掲げる措置のいずれかを行い、同項に規定する要件に準ずる要件に従つて保存する方法とする。

とされていて、要するに電子帳簿保存法の電子取引を保存する際のルールに従って保存しなさいとされています(発行側:消規26の8①、受領側:消規15の5①)。

ここで

「電子取引の保存ルールに従えばいいんでしょ、問題ないよ」

と思うかもしれませんが、2024年1月以降は電子取引の保存ルールのパターンがありすぎる点に注意が必要です。

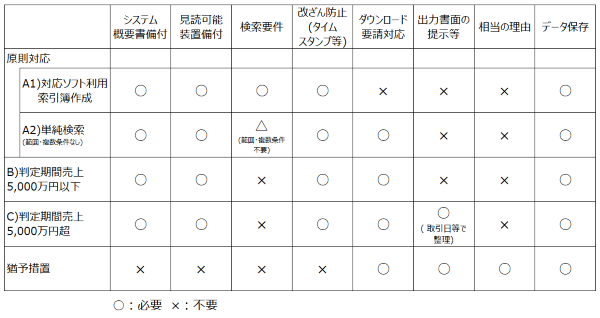

保存ルールのパターンとしては、実際のところ

- 原則的な保存方法(検索要件完全対応)

- 原則的な保存方法(検索要件部分対応、ダウンロードに応じる)

- 判定期間売上5千万円以下(検索要件不要)

- 出力書面を取引日等で整理(検索要件不要)

- 猶予措置

と5種類あります(1と2を分けない考え方もあると思いますが今回は分けておきます)。

で、先ほど引用した法律の中にある「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律施行規則第四条第一項各号」を確認するとそこに書いてあるのは

- システム概要書の備付け

- 見読可能装置の備付け

- 検索要件

- 改ざん防止の措置(タイムスタンプなど)

といった原則的な電子取引の保存方法と、さらに検索要件を不要とする場合の取扱いです。

要するに先ほど挙げた5つのパターンのうち、1~4について書いてあります。

5の猶予措置についてはここには書いてなくて同じ法律の第四条第三項に書いてあるわけです。

そうなると

「電子インボイスをデータで保存したい場合、猶予措置を適用して保存することはできない」

ということになります。

実務上問題になることはないはず

電子インボイスをデータで保存する際に猶予措置を適用できないとなるとマズいんじゃないかと一瞬思いましたが、よくよく考えると実務上問題になることは無いのではないかと。

そもそも猶予措置の適用にあたってはデータを印刷したものの保存が必要となります。

消費税法上、電子インボイスについては印刷した紙のみの保存で構わないとしているわけですから問題になることはないだろうと。

猶予措置を適用しようとする事業者が電子インボイスをわざわざデータのみで保存しようとは思わないでしょうから、特に心配する必要はなさそうです。

電子帳簿保存法では電子取引について

「データ保存しろ!」

と書いてある一方で、消費税法では電子取引に該当する電子インボイスについて

「紙の保存だけでも保存OK」

となっているので、こうしたよくわからないことが起きます。

電子インボイスについても印刷した紙だけ保存するのって、消費税法ではOKでも電子帳簿保存法的にはアウトなんですよね。

消費税の計算上、受け取った請求書を保存していないと仕入税額控除が受けられず、税額に大きな影響が出るためこうしたルールにしているようですが、ホントよく混乱します。

結論としては「特に問題ない」となり、お騒がせしたけど結局何もないみたいな記事になってしまってますが、何かの参考になれば幸いです。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

Notion2024年10月20日「新しくなる前のNotionAI」でも、できたことを整理してみる

Notion2024年10月20日「新しくなる前のNotionAI」でも、できたことを整理してみる Notion2024年10月17日新しくなったNotionAIで何ができる?試してみてわかったこと

Notion2024年10月17日新しくなったNotionAIで何ができる?試してみてわかったこと インボイス2024年10月13日開始から1年、改めてインボイス登録すべきか判断する際の基準を確認

インボイス2024年10月13日開始から1年、改めてインボイス登録すべきか判断する際の基準を確認 AI2024年10月10日「生成AIって税理士業務に使えるの?」に対する現状での使い方・考え方

AI2024年10月10日「生成AIって税理士業務に使えるの?」に対する現状での使い方・考え方