前回電子レシートを受取った場合の注意点を電子帳簿保存法の観点から確認しました。今回はインボイスの観点から検討しておきましょう。

目次

インボイス導入と同時に正式に認められる「電子インボイス」

現在の消費税法では、受取った請求書等については「紙で」保存する必要があります。

そのため電子データのまま保存していると仕入税額控除が認められませんが、「やむを得ない理由」があれば、データのまま保存しておいてもよいとされています。

請求書等をメールの添付ファイルなどとして受け取った場合も、この「やむを得ない理由」に該当するとされていて、この場合は帳簿に必要事項を記入することを条件に、電子データのまま保存することが認められます。

帳簿の書き方などについては、以下の記事をご参照下さい。

2023年10月にインボイスが導入されますが、このときにインボイスをデータで提供するいわゆる「電子インボイス」について、データのまま保存することが認められることになります。

受取った電子レシートをどのように保存すべきか?

前回取り上げた「電子レシート」ですが、これもインボイス導入後は「電子インボイス」に該当することになります。

(発行するお店がインボイス登録事業者という前提は必要ですが)

そこで前回と同様に、小売業の店舗で

- 会社の決済手段(法人カード等)を使って支払を行う

- 従業員が自分の決済手段(電子マネー等)を使って支払をした後に立替精算を行う

という2つのケースで電子レシートを受取った際の保存方法について考えてみましょう。

ケース1:会社の決済手段で支払った場合

インボイス導入後は、電子インボイスをデータのまま保存しておくことができますので、注意すべき点は前回の記事の電子帳簿保存法と変わりません。

ただし、電子インボイスついては電子帳簿保存法と取扱いが異なる点がひとつあります。

それは、「紙で保存しておいてもOK」という点です。

この点については国税庁が公表しているインボイスに関するQ&A問66において

適格請求書に係る電磁的記録による提供を受けた場合であっても、電磁的記録を整然とした形式及び明瞭な状態で出力した書面を保存することで、仕入税額控除の適用に係る請求書等の保存要件を満たします

と明記されています(太線は筆者)。

「整然とした形式及び明瞭な状態で出力」とありますので、税務調査の時に

「はい、これです」

とすぐにきちんと印刷されたものを出せるようにしておく必要がありますが、これは現状でも同じですから、大丈夫かと。

電子帳簿保存法では、所得税・法人税における電子取引の取扱いを定めていますが、消費税法では別の取扱いを定めているため、わかりにくくなっています。

経費が否認されるよりも消費税計算が認められない方が事業者にとって影響が大きい、というのが取扱いが異なる理由のようです。

結論としては、会社として電子レシートを受取った場合には、データでも紙でもいいので保存しておきましょう、ということになります。

ただし紙で保存した場合、所得税や法人税の計算上は問題となる可能性がある点には注意が必要です。

ケース2:従業員が立替にて支払った場合

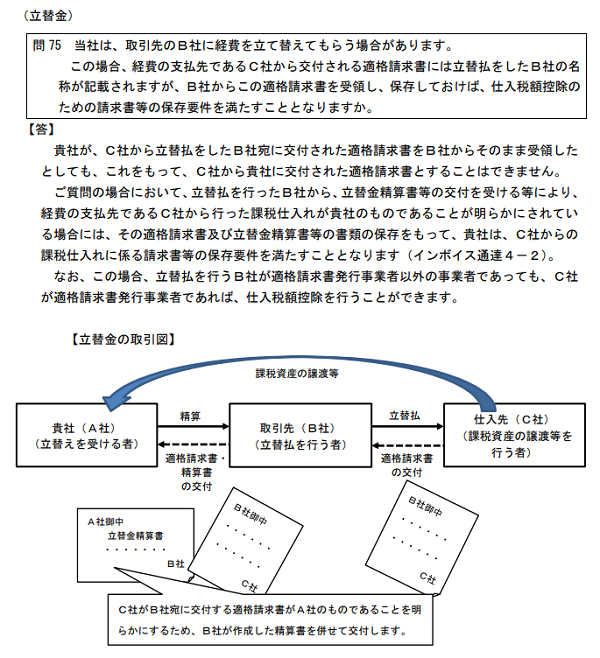

インボイスに関するQ&Aなどを確認しても、従業員の立替精算についての解説はありませんが、参考になりそうなものとして問75があります。

このQ&Aを今回のケースに当てはめると

- A社:自社

- B社:A社の従業員

- C社:電子レシートを発行する小売店

となります。

答の中では

立替払を行ったB社から、立替金精算書等の交付を受ける等により、経費の支払先であるC社から行った課税仕入れが貴社のものであることが明らかにされている場合には、その適格請求書及び立替金精算書等の書類の保存をもって、貴社は、C社からの課税仕入れに係る請求書等の保存要件を満たす

とされていて、B社(この場合は自社の従業員)から「立替金精算書等」をもらう必要があるとされていますが・・・

従業員が立替精算を行う際には、立替経費精算書などの書類を作成する(もしくは経費精算ワークフローで申請書等を作成する)のが一般的と思われますので、通常の立替精算の手続きを行っていれば特に問題にはならないと考えます。

また、先ほど確認したように電子インボイスについては紙で保存することが認められています。

そのため従業員が立替精算する場合に、電子レシートを印刷したものを会社に提出し、それを会社が保存していても、消費税を計算する上では問題はありません。

(ただし、法人税や所得税を計算する上で問題になる可能性は残ります)

結論としては、消費税法におけるインボイスの保存という観点でいえば

- 従業員が電子レシートを紙に印刷して経費精算する

- 従業員が電子レシートをデータのまま会社に提出して経費精算する

のどちらであっても問題にはならないということになります。

ちなみにQ&A問75では、「B社宛てに交付された適格請求書(インボイス)」と書いていますが、小売店で受取る電子レシートは恐らく宛名が記載されていない簡易インボイスといわれる形式になるでしょう。

そのため誰宛のインボイスかという点を明確にするという意味で、立替経費精算書はきちんと作成しておくべきかと。

とにかく書類を残しておくことことが大事

消費税のインボイスという観点から、電子レシートの保存について検討してみました。

インボイス制度においては、電子インボイスをデータのまま保存するだけでなく、紙に印刷して保存することも認められています。

そのため重要なのは、データか紙かを問わずとにかくきちんと書類を残しておくことです。

消費税においては、仕入などに関する書類をきちんと残しておかないと、支払った消費税の控除が認められなくなる可能性があります。

そうした状況を避けるためにも日々の業務の中で

「きちんと書類を保存しておく」

ということを意識していただければと思います。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について 仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい

仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい