年末調整に向けた準備が始まっている時期であり、会社から記入用の書類を渡された方も多いのではないでしょうか。最近の年末調整資料で悩ましいのが「所得の見積額」の記入が必要な点。これに関連して、注意すべき点を確認しておきましょう。

目次

「収入」と「所得」って何が違うの?

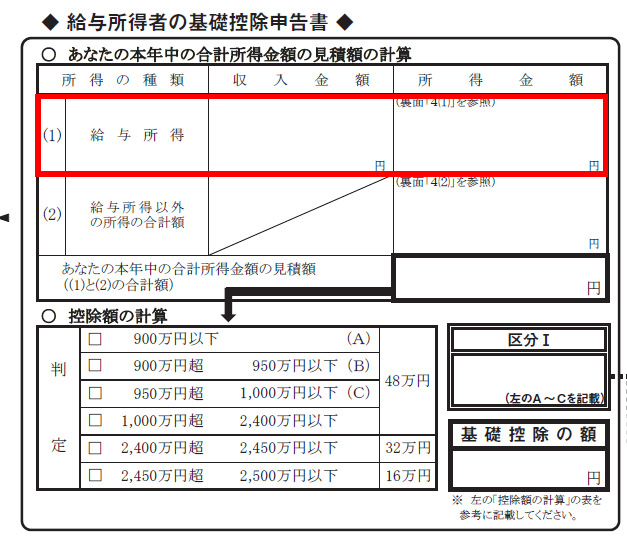

今回は、年末調整の書類の中でも今年から追加された「基礎控除申告書」、かつその中の「給与所得」欄の書き方について確認しておきたいと思います(以下の図の赤枠部分)。

かなり部分的な解説になりますが、年末調整書類を記入する中で、理解するのが難しい点となりますので、ここにスポットを当てます。

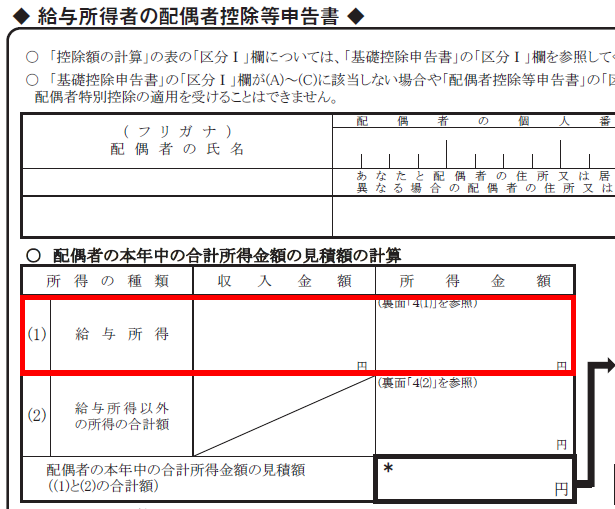

さらに言えば、ここの書き方について理解すれば、その右側にある「配偶者控除等申告書」の配偶者の給与所得欄(以下の図の赤枠部分)についても、同じ考え方で記入することが可能です。

「給与」って具体的にどこまでの範囲を指すの?

まず最初に確認しておきたいのは、そもそも「給与」ってどこまでの範囲を指すの?という点です。

これについては、この申告書の裏面に、

俸給、給料、賞与や賃金(パートタイマーやアルバイトとして支払いを受けるものを含みます。)は給与所得となります。

という説明が書かれています。

つまり、誰かに雇われて、決まった時間働いてもらう給料やボーナス、パート代・バイト代といったものが該当します。

最近では働き方が多様化しているため、「給与」に該当するか判断が難しいケースも増えてきていますが、会社から給料明細などをもらわれている方であれば、「給与」に該当すると考えて問題ないでしょう。

「収入」と「所得」の違いは何?

次に、先ほどの「基礎控除申告書」の記入欄をもう一度見てみましょう。

「収入金額」と「所得金額」という2つの入力欄があります。

「収入金額」と「所得金額」の違いですが、ザックリというと

- 収入金額:会社からもらう給与明細の中の社会保険料や税金を引く前の金額(但し、所得税のかからない通勤手当は除く)

- 所得金額:給料を得るためにかかった費用相当額を引いた後の利益。ただし手取り金額とは異なる。

といった感じです。

「収入金額」については、給料明細を見ればすぐにわかりますが、「所得金額」の説明にある「費用相当額」って一体何?と思われる方がほとんどではないでしょうか。

会社員ではなく、自分で事業をしている場合、収入を得るためにかかった経費については、領収書をもらったりして、自分で集計をした上で、自分の収入金額から差し引いた利益を元に確定申告を行います。

一方で、会社などで働いて給料などをもらっている方については、それぞれ経費を集計するのは大変だろうということで、

「給料もらうのに、大体これくらい経費かかっているだろう」

という金額の計算方法を税務署が決めています(これを「給与所得控除額」といいます)。

なので、給与の「収入金額」と「所得金額」の関係は、原則としては

給与収入金額 - 給与所得控除額 = 給与所得金額

となります。

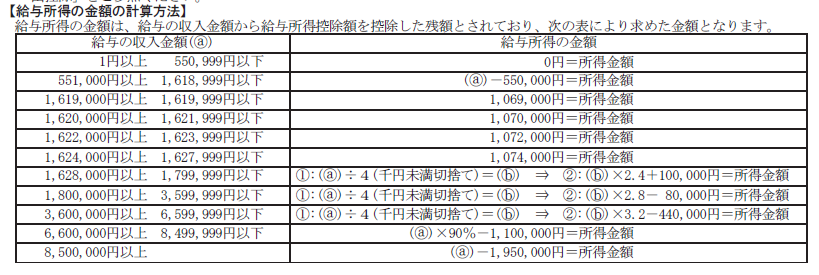

この給与所得金額の計算方法については、基礎控除申告書の裏面に計算方法が書いてありますので、その計算式を使って「所得金額」欄に記入する金額を計算します。

基礎控除申告書の給与所得欄を記入するときに注意すべき点は?

所得金額の計算方法がわかったところで、基礎控除申告書の「給与所得」欄に記入する際に注意すべき点を確認しておきましょう。

2カ所以上から給料をもらっているときは、合計金額を記入する

副業が認められるケースが増えていますので、2カ所以上から給料をもらっている方もいるでしょう。

そうした方は、「収入金額」欄にすべての給料の合計金額を記入する必要があります。

なお、このときの「所得金額」欄ですが、収入金額の「合計額」に先ほどの計算式を適用して計算しなければなりません。

例えば、A社から年間80万円、B社から年間70万円の給料をもらっている方であれば

- 収入金額:80万円+70万円=150万円

- 所得金額:150万円-55万円=95万円

となります。

所得金額を、

(80万円-55万円)+(70万円-55万円)=40万円

と計算するのは間違いなのでご注意ください。

まだもらっていなくても12月の給料を含めた金額を書く

ここが非常に厄介な点ですが、基礎控除申告書をよく見ると、

「あなたの本年中の合計所得金額の見積額の計算」

と書かれています。

記入が必要な金額は、今年の1~12月分の給与の合計額になりますが、まだ受け取っていない12月分の給料があっても、その金額を見積もって記入しなければなりません。

恐らく多くの方が、年末調整の書類を12月前半に職場に提出するよう言われていると思いますので、12月の給料金額がわからない方がほとんどでしょう。

そうであっても、この書類には1月から12月の給料の合計金額を記入する点に注意が必要です。

給与所得金額の例外的な計算

あまり適用される方は多くはありませんが、

- 所得金額調整控除

- 特定支出控除

という控除の適用を受けることができる方は、申告書裏面の計算式で計算した給与所得金額から、さらにそれらの金額を差し引いた金額が、記入すべき給与所得金額になります。

基礎控除申告書の下に「所得金額調整控除申告書」という欄があり、ここに記入が必要な方は、給与所得金額の計算方法が少し変わります、ということです。

所得金額調整控除については、以下の記事でまとめていますので、ご興味のある方はご参照ください。

[blogcard url=”https://katoh-tax.com/2020/07/09/income-adjustment-deduction/”]

また、特定支出控除については、国税庁ホームページ:No.1415 給与所得者の特定支出控除をご参照ください。

具体的な書き方は、職場の方で確認を

今回は、基礎控除申告書の給与所得欄の書き方について、まとめてみました。

たかだか1行だけですが、内容を説明しようとすると、これだけの説明が必要となります。

ここまでの内容をそれぞれの方に書いてもらう、というやり方が本当にいいのかという疑問はありますが、決まりである以上対応せざるを得ません。

なお、この給与所得欄の記入について、今回本来の書き方をご説明しましたが、会社によっては、

- 会社から払う給料については、会社で記入するので記入不要

- 副業をしている場合は、副業として得た給料のみを別途職場に連絡

といった対応をしている可能性もあります。

会社から指示を受けている場合には、その指示に従って記入をしてください。

会社から指示がない、もしくは通常通りに記入して、ということであれば、今回の記事を参考にしてください。

誰にとっても面倒な年末調整書類の記入、その際の参考になれば幸いです。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。 仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる