一般的に「消費者相手の小売業であればインボイス登録は不要」と言われていますが、インボイス登録した方がよいケースがないか確認しておきましょう。

消費税って実はレシート通りに計算されていません

小売業がインボイス不要かどうか検討する前に、まず確認しておきたいのが、消費税申告書での消費税の計算方法。

一般の方のイメージだと恐らく

「レシートに書いてある消費税の金額を集計して計算するんでしょ」

と思われているでしょう。

実は、通常の消費税申告書ではレシートの消費税額を集計していません。

その年度の税込売上の合計金額を税率で割り戻してから、消費税額を計算しています。

この点を確認するために、消費者相手に小売業を営むAさん(消費税の課税事業者)の事例を確認してみましょう。

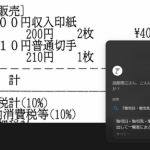

Aさんは、1個186円(税抜)のお菓子を販売していて、消費税の端数処理として切捨することにしています。

この場合、軽減税率が適用され、その消費税額は

186円×8%=14円

となります。

つまり税込の商品代金は186円+14円=200円です。

仮にAさんが1年間に、このお菓子をひとりずつに10万回販売したとします(10万回レシートを発行したことになります)。

この場合の消費税額ですが

- 200円×10万個=20,000,000円・・・年間販売金額(税込)

- 20,000,000円÷1.08=18,518,000円(千円未満切捨)・・・税抜に割戻し

- 18,518,000円×8%=1,481,400円(100円未満切捨)・・・消費税額の計算

となります。

※ここでの計算方法は、実際の計算と一部異なりますが、説明の便宜上簡素化しています。

ところがレシートに記載されている消費税額は14円。単純にレシートを集計すると

- 14円×10万個=1,400,000円

となり、レシート通りに集計したときよりも、Aさんは多くの消費税を税務署に払わなければなりません。

「実際に預かった消費税よりも多い金額を払うのはおかしい」

ということで、一定の条件を満たした場合には、レシートに書いてある消費税額を使って計算することが認められています。

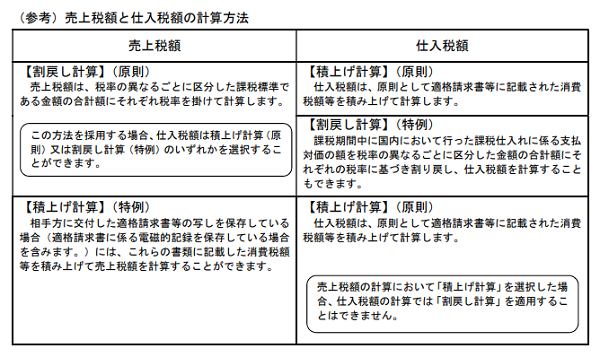

この方法を一般的に「積上げ計算」といいます(本来の計算方法は「割戻し計算」)。

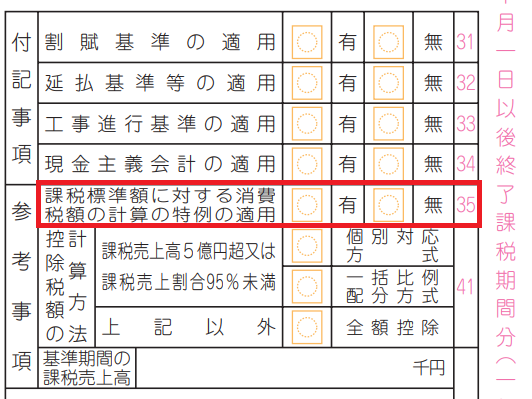

ちなみに、ご自身の消費税の計算がどちらの計算方法になっているかについては、消費税申告書の

「参考事項」-「課税標準額に対する消費税額の計算の特例の適用」欄の

- 「有」に○がついていれば「積上げ計算」が含まれている

- 「無」に○がついていれば「割戻し計算」のみで計算されている

となります。

インボイス導入後に「積上げ計算」ができるのは…

この「積上げ計算」の詳細については、以下のページに解説がありますが

国税庁:No.6383 課税標準額に対する消費税額の計算の特例

この方法が認められるのは、令和5年9月30日まで、つまりインボイス制度開始の前日までとされています。

とはいえ、インボイス制度が始まってしまうと、この方法は使えなくなるのかというと、そういうわけではありません。

ただし、売上時に預かった消費税について、「積上げ計算」を適用できるのは、法律上

「課税資産の譲渡等につき交付した適格請求書又は適格簡易請求書の写しを(略)保存している場合」(新消法45⑤)

とされています(太線は筆者)。

つまり

- 適格請求書又は適格簡易請求書(=インボイス)を発行

- 発行したインボイスの控えを保存

した場合にのみ、「積上げ計算」をしてもいいよ、とされているわけです。

逆に言えば、インボイスを発行しない事業者については、「積上げ計算」は認められないということになります。

インボイスの役割のひとつが

「取引に含まれる消費税額を相手に伝える」

ですから、税額を正確に伝える書類を発行していない事業者には「積上げ計算」を認めない、という考え方なのかもしれません。

ちなみに、売上時に預かった消費税について「積上げ計算」を適用した場合には、仕入時に支払った消費税についても必ず「積上げ計算」を適用しないといけないといったルールがありますが、詳細については今回は割愛します。

国税庁:インボイス制度に関するQ&A問90より抜粋

また、仕入時に支払った消費税については、売上時に預かった消費税と異なり、法律上誰でも「積上げ計算」を適用できるとされていますが、通常は不利になることが多いため、仕入時に支払った消費税についてのみ「積上げ計算」を適用するケースは少ないのではないかと思われます。

事前に伝えておかないとトラブルの可能性も

では、ここまでの話を踏まえて、消費者に対してのみ販売する小売業はインボイス登録する必要がないかどうか、改めて考えてみましょう。

普通に考えれば

「相手が事業者でなければインボイスは必要ないので、わざわざインボイスを発行する必要はない」

となります。

ところが、もし今の時点で消費税を計算する際に「積上げ計算」を利用しているとしたらどうなるか。

インボイスを発行できるようにしておかないと、消費税の税額がインボイス制度開始後に増えてしまう可能性があるわけです。

税理士としては、こうした話があるということでお伝えして、インボイス登録するかご判断いただく必要があるのかな、と。

その際には「積上げ計算」を採用しないことにより、どの程度消費税額が増えるかといったシミュレーションも必要でしょう。

インボイスに対応するにはレジの見直しなど設備投資が必要となる可能性もありますので、安易に「インボイス発行してください」と言いづらい部分はあります。

しかし何も説明しないと、例えば個人事業主の場合だと、いざ2023年の消費税申告書を作る段階になって

「2023年10-12月分については積上げ計算できないので、消費税増えます」

と説明する羽目になり、お叱りを受けることになるかもしれません。

恐らくインボイスを発行しない事業者に「積上げ計算」を認めるような改正は今後ないと思われますが、突然スポットが当たって、制度変更といった可能性もゼロとはいえないのが悩ましいところ。

「積上げ計算」をしている小売業の方については、登録するにしてもギリギリまで待ってからかな、という気はします。

「消費者相手の小売業だからインボイス発行する必要ない」という考え方については、「積上げ計算」という落とし穴がありますので、気をつけておきましょう。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

Notion2024年10月20日「新しくなる前のNotionAI」でも、できたことを整理してみる

Notion2024年10月20日「新しくなる前のNotionAI」でも、できたことを整理してみる Notion2024年10月17日新しくなったNotionAIで何ができる?試してみてわかったこと

Notion2024年10月17日新しくなったNotionAIで何ができる?試してみてわかったこと インボイス2024年10月13日開始から1年、改めてインボイス登録すべきか判断する際の基準を確認

インボイス2024年10月13日開始から1年、改めてインボイス登録すべきか判断する際の基準を確認 AI2024年10月10日「生成AIって税理士業務に使えるの?」に対する現状での使い方・考え方

AI2024年10月10日「生成AIって税理士業務に使えるの?」に対する現状での使い方・考え方