今年の10月からインボイス制度が始まることに伴い、取引先から「インボイス登録番号を教えて」という問い合わせが増えていませんでしょうか。免税事業者としてはどのように判断すべきか確認しておきましょう。

目次

取引先からインボイスを求められる理由

そもそもなぜ取引先から

「インボイス制度への登録予定を教えてください」

といった質問が来るのでしょうか?

消費税を納税しなければならない事業者(これを「課税事業者」といいます)は

1年間の売上に含まれる消費税-同じ年の仕入や経費に含まれる消費税

という計算をして税務署に払う消費税額を計算します。

この仕入や経費に含まれる消費税を引くことを専門用語で「仕入税額控除」といいます。

今の法律では帳簿をきちんとつけて請求書や領収書を保存しておかないと「仕入税額控除」を認めてもらえません。

2023年10月からは請求書や領収書の代わりに「インボイス」を保存しておかないと「仕入税額控除」を認めてもらえなくなります。

つまり取引先からインボイスをもらえないと、今までと同じ取引をしていたとしても税務署に払う消費税が増えてしまうのです。

取引のある会社などから

「インボイスを出してもらえますか?」

という依頼が最近よく来るのはこうした理由からです。

なお消費税を納税していない事業者(「免税事業者」といいます)だったり、簡易課税という方法で消費税を計算している場合には、インボイスを取引先からもらえなくても困ることはありません。

つまり現状取引しているすべての相手先がインボイスを必要とするとは限りません。

とはいえ、わざわざインボイスの登録状況などを聞いてくるということは、インボイスを必要としている事業者と判断して問題ないでしょう。

免税事業者がインボイス登録するかどうかの判断基準

ではこうした問合せを受けたときに、請求書を発行する売り手として考えられる選択肢としては何があるか。

一般的に考えられるものとしては

- インボイス登録しない+価格維持

- インボイス登録しない+値下げ

- インボイス登録+価格維持

- インボイス登録+値上げ交渉

の4つのパターンが考えられます。

1のケース:実際に選べるかどうか

消費税の申告の手間などを考えると1が理想的ですが、先方はインボイスを必要とする可能性が高いことを考えるとこの対応は難しいかもしれません。

ただし、問合せをしてきた取引先との取引額がほとんどなく、他の主な取引先からインボイス登録の要望がないのであれば、この選択肢も十分に考えられます。

2のケース:値下げによる影響の検討

2のケースでは値下げによる利益減という影響があります。

事業への影響額をきちんとシミュレーションした上で判断しないと、あとで

「こんなはずじゃなかった」

となってしまいます。

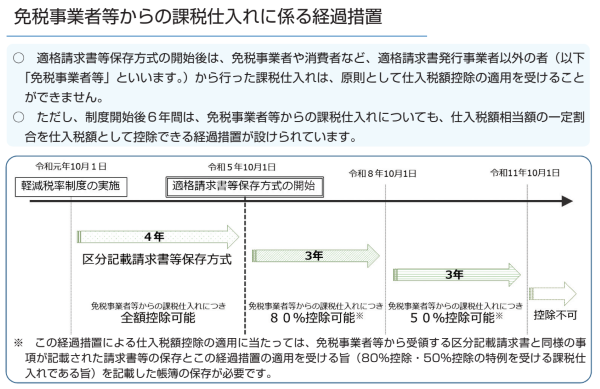

この場合に知っておいてほしいのは免税事業者等からの課税仕入れに係る経過措置です。

先ほど2023年10月からはインボイスがないと仕入税額控除ができないと説明しましたが、実は

- 2023年10月~2026年9月:消費税相当額の80%

- 2026年10月~2029年9月:消費税相当額の50%

の仕入税額控除が可能です。

国税庁パンフレット「適格請求書等保存方式の概要」(令和4年7月)より抜粋

つまりインボイス制度が始まってから6年間はインボイスがなくても部分的に「仕入税額控除」ができます。

そのためもし取引先から

「インボイスをもらえないのなら消費税分として10%値引きして」

と言われたとしても、この経過措置を説明した上で

- 最初の3年間は現状から最大2%

- その後3年間は現状から最大5%

の値引きにとどめるよう交渉すべきでしょう。

3・4のケース:登録による消費税納税の影響と2割特例

3・4のケースでは、インボイス登録に伴い消費税の納税をしなければならず、消費税額の増加が事業を行う上での負担として発生します。

3ように値上げしないのであれば、2のケースと同様に事業への影響額をきちんとシミュレーションした上で判断すべきです。

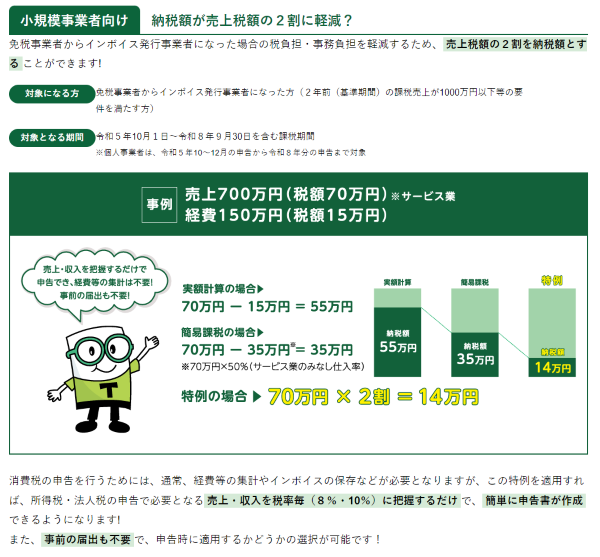

価格を維持するか値上げ交渉するかどうかは別として、この場合に知っておいて欲しいのは2割特例といわれる制度です。

財務省:令和5年度改正におけるインボイス制度の改正について より抜粋

免税事業者の方がインボイス制度に登録したことにより消費税の納税をしなければならなくなった場合に、3年間(正確には4回分の申告)で売上に含まれる消費税の2割だけ納税すればよいという制度です。

この制度を使える場合、事業への影響としては

10/110 × 20% ≒ 1.8%

となり、税込販売金額の約1.8%を消費税として納税する必要があります。

※税込販売金額(110)に含まれる消費税額(10)の2割(20%)という計算です。販売品が軽減税率対象品のみの場合は、8/108×20%≒1.5%が影響額となります。

売上の約1.8%のコスト増に耐えられるのであれば3を選ぶことも考えれます。

取引先との関係で登録せざるを得ないけれど、コスト増は厳しいということで取引先と値上げ交渉をするのであれば、1.8%程度の値上げをお願いできないか検討することになります。

期間限定の措置である点には注意が必要

免税事業者が取引先からインボイス登録についての問合せを受けたときの考え方について整理しました。

検討する際のポイントについて基本的な部分を整理しましたが、今回説明した経過措置や2割特例は期間限定となっていますので、3~6年後には改めてどうするか検討が必要となります。

今からそこまで見据えて検討するかどうかなど、意外と考えなければならない点は多いものです。

また今回説明は割愛しますが、値下げであれ値上げであれ価格交渉に当たっては公正取引委員会が出している

「インボイス制度後の免税事業者との取引に係る下請法等の考え方」

というスライドにも目を通しておいた方がよいでしょう。

「2割特例があるからあまり悩まずに登録すればいい」という話が出てくるかもしれませんが、実際には取引先との関係など様々な要素を踏まえて判断する必要があります。

もし判断に悩むようであればお近くの専門家に一度相談されることをお勧めします。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について