令和5年度税制改正に関する法律が成立しました。インボイス制度の2割特例もこの法律に含まれていますが、課税事業者選択届出書の提出があったときの取扱いを今回は確認しておきます。

インボイス2割特例と課税事業者選択届出書

令和5年度税制改正についての法律が3月に成立しました。

インボイス制度に関しては、2割特例といわれるルールもこれで正式なものとなります。

2割特例の内容を簡単に振り返っておくと

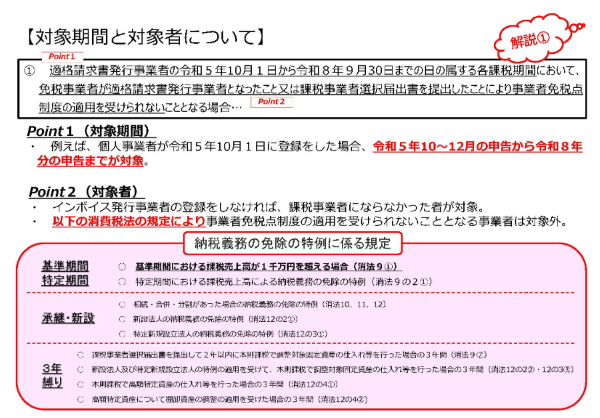

- 対象者:インボイス制度が始まることで消費税を納税しないといけないことになる事業者

- 適用期間:2023年10月1日から2026年9月30日までの日の属する課税期間

について、事前の届出等をしなくても売上等に含まれる消費税の2割を税務署に払えばいいという制度です。

現在も似たような制度として簡易課税制度がありますが、届出が必要だったり、売上を事業区分別に分ける必要があり、2割特例ほど「簡易」ではありません。

2割特例は簡単でわかりやすいというものの、実は「課税事業者選択届出書」という消費税に関する届出を事前に出していると話が少々ややこしくなります。

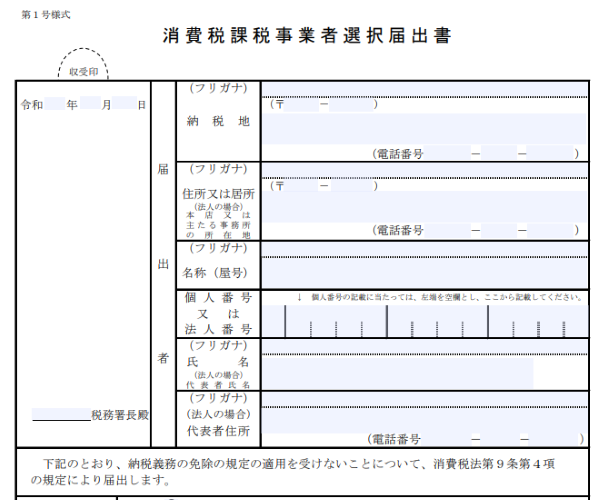

課税事業者選択届出書とは、消費税を納税しなくてもよい事業者が、還付を受けるなどの理由で自ら「消費税の納税義務者になります」という時に提出する書類です。

2割特例については、昨年12月に税制改正大綱で示されて以降、財務省から説明用の資料がいろいろと提供されています。

財務省ホームページ:インボイス制度の改正案に関する資料 より抜粋

こうした資料の中では対象者は

インボイス発行事業者の登録をしなければ、課税事業者にならなかった者が対象

とされていました。

これだけ読むと

「課税事業者選択届出書を提出したら、インボイス制度に関係なく課税事業者になるわけだから、この制度使えないんだろうな」

と考えてしまうわけです。

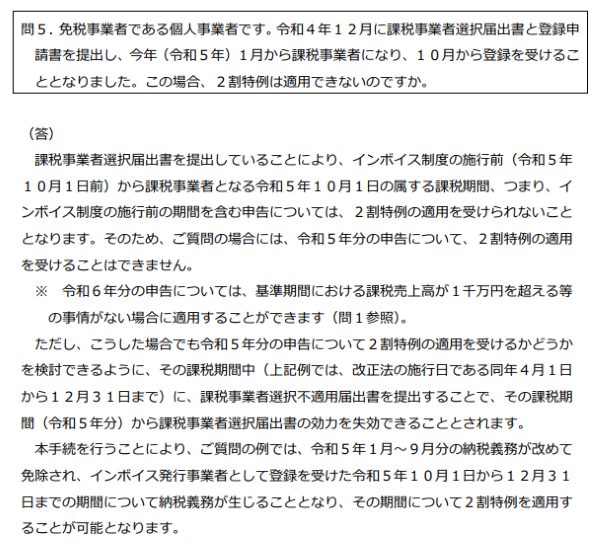

その後財務省が公表した インボイス制度の負担軽減措置のよくある質問とその回答 の問5においても

「課税事業者選択届出書を提出したことで、2023年10月1日よりも前から課税事業者となっていると、2023年10月1日を含む課税期間は2割特例使えませんよ」

と書いてあり、確かにそうなるよねと。

ところがその後に

※ 令和6年分の申告については、基準期間における課税売上⾼が1千万円を超える等の事情がない場合に適⽤することができます(問1参照)。

と書かれているため

「課税事業者選択届出書を出してるのに、なぜ令和6年は2割特例使えるの?」

となり

「2割特例は結局使えるの?使えないの?」

と混乱してしまうわけです。

財務省:インボイス制度の負担軽減措置のよくある質問とその回答 より

2割特例は使えるの?使えないの?

※免税事業者がインボイス登録をするケースは主に個人事業者が該当すると考えられますので、この後の話は個人事業者を前提としますのでご注意ください。

2割特例が使えるのかどうか混乱してしまう理由は、財務省プレゼン資料の中の

インボイス発行事業者の登録をしなければ、課税事業者にならなかった者が対象

という説明に引きずられてしまうことが原因です。

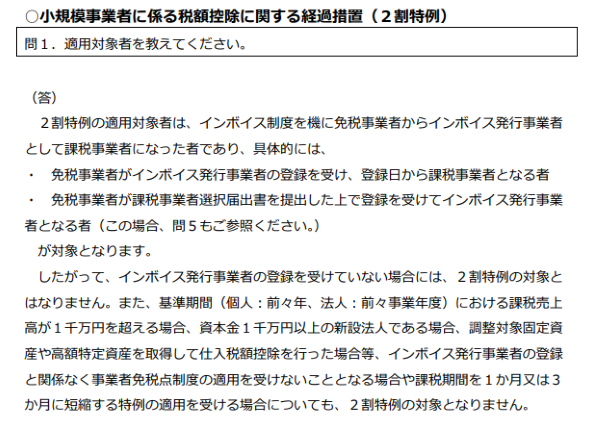

問5の解説にもある問1を確認すると、2割特例を使える対象者としては

- インボイス登録したために、2023年10月1日から課税事業者になるケース

- 課税事業者選択届出書を提出した上で、インボイス登録をしたケース

の2つが挙げられています。

財務省:インボイス制度の負担軽減措置のよくある質問とその回答 より

つまり課税事業者選択届出書を提出していても、他の条件を満たせば2割特例は使えます。

ここで

「イヤちょっと待って、さっき2023年は2割特例を使えないって書いてなかった?」

という疑問が出てきます。

そうなんです、ちょっとわかりにくいんですが課税事業者選択届出書を提出している場合、2023年10月1日が属する課税期間、要するに個人事業者だと2023年についてだけは2割特例を使えないと法律に書いてあるわけです。

課税事業者選択届出書を提出している場合

- 2023年は2割特例を使えない

- 2024年以降2026年までは他の条件を満たせば2割特例を使える

というルールになっています。

ただ、これだと

「2割特例のルールができることがわかっていたなら、課税事業者選択届出書を提出しなかったのに」

という人が出てくる可能性があります。

そうした方への配慮として、2023年から課税事業者の選択をしている事業者であれば、2023年中に課税事業者の選択をやめますという届出を出せば、課税事業者を選択しなかったことにしますというルールもできました。

つまりこうした対応をすれば、既に課税事業者選択届出書を提出した事業者であっても、2023年に2割特例を適用することができます。

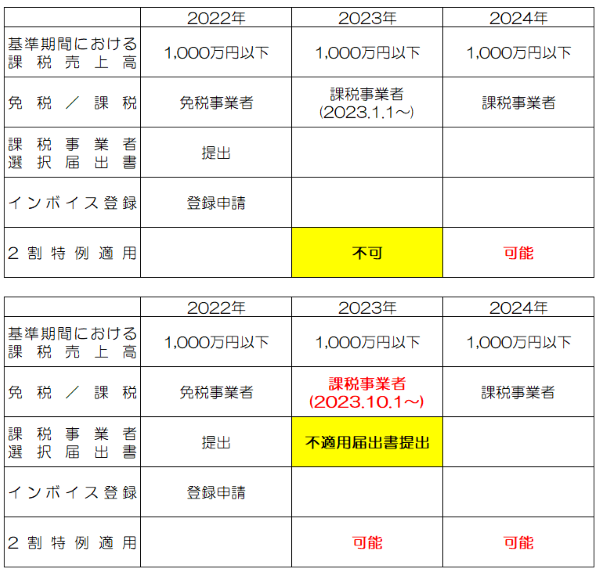

言葉で書くと分かりにくいので、ここまでの内容を表にまとめました。この表で大まかな全体像をご確認ください(表に記載のない条件はすべて満たしているものとします)。

判断に不安があれば専門家に相談を

今回はインボイス制度の2割特例と課税事業者選択届出書の関係について整理しました。

正直なところ、この内容の影響を受ける事業者の方は全体の中でいえばそれほど多くはないでしょう。

とはいえ、該当する方にとっては正しく理解しておかないと結果的に損をする可能性があります。

「簡単に使える制度だから」といっても、このような落とし穴的な部分があったりしますので、自分で判断するのは不安が残るということであれば、お近くの専門家に一度相談されることをお勧めします。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2026年2月5日「速読」という魔法を諦めた私が、今さら納得した本の話

仕事術・勉強法2026年2月5日「速読」という魔法を諦めた私が、今さら納得した本の話 仕事術・勉強法2026年2月1日散歩中の音声インプットを再開した理由

仕事術・勉強法2026年2月1日散歩中の音声インプットを再開した理由 ブログ・HP2026年1月29日自分の考えを文章にまとめることのメリット

ブログ・HP2026年1月29日自分の考えを文章にまとめることのメリット 仕事術・勉強法2026年1月25日常に「間」を意識して話を聴けていますか?

仕事術・勉強法2026年1月25日常に「間」を意識して話を聴けていますか?