インボイスを発行する際に「立替金」があるとどのように扱うべきか。今回はこの点について検討してみたいと思います。

目次

立替金の処理に悩んでいる人は結構多い?

ネット上の意見などを見ていると、インボイス制度後の立替金の処理について悩んでいる方は意外と多い印象を受けます。

質問される機会がほとんどなかったため、私自身はあまり深く検討せずにいましたが、先日ご指摘をいただき誤解していた部分があることがわかりましたので、アタマの整理としてまとめておきます。

なお立替金については法律上何も書いてありませんので、通達やQ&Aから判断するしかなく、さらに制度が始まったばかりで実務の積上げもありませんので、あくまで「私見」とお断りしておきます。

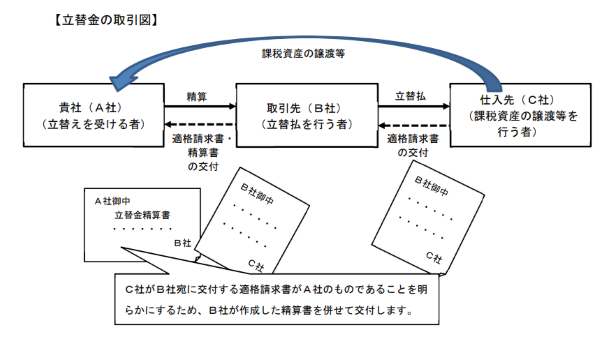

内容を整理するにあたって、前提条件としてインボイスQ&Aの問92を想定します。

立替金の処理についてはこのQ&Aとその元になった通達しかありませんので、この問にある下記の取引状況に沿って確認していきましょう。

登場人物はA社・B社・C社の3社です。

まず理解すべきなのは

- C社:インボイス発行事業者

- B社:インボイス発行事業者でなくてもいい

という点です。

B社がインボイスを発行できない事業者であっても、立替金の処理は可能という点を頭に入れておいてください。

ここで、C社が発行したインボイスの宛先はB社となっているため、そのままではA社としてインボイスの記載事項をすべて満たすことができません。

そのためB社が立替金精算書を作成することで、このインボイスが最終的にA社宛てのものであることを証明することによって、A社としては仕入税額控除を受けることができます。

つまりA社としては

- C社からのインボイス(のコピー)

- B社からの立替金精算書

を保存すればインボイスを保存していることになります。

インボイスについては一つの書類で完結していなくてもよいとされていますので、1と2のセットでインボイスとする運用を認めるということでしょう。

立替金処理についての考え方

では次に立替金処理のケースごとに考え方を整理してみましょう。

【ケース1】立替金の精算のみ行うケース

(パターン1)B社がC社からインボイスを受け取っている場合

B社がC社からインボイス(以後「Cインボイス」とします)を受け取っている場合に、B社が立替金精算書(以後「B精算書」とします)とCインボイスをA社に渡すケースを想定します。

この場合、B精算書には消費税額等の記載は不要と考えます。

CインボイスはA社の手元にありますので、A社として不足している情報はあくまでCインボイスの最終負担者がA社であるという点だけです。

そのためB精算書においてB社がA社のためにCインボイスの金額を立替えたことがわかれば十分といえます。

A社は、B精算書とCインボイスを保存することでインボイスを保存していることになります。

(パターン2)C社からのインボイスがない場合

B社が立替えた費用が交通費などの場合、C社からインボイスを入手できないことも考えられます。

3万円未満の公共交通機関を利用した場合などは、いわゆる公共交通機関特例により帳簿に必要事項を記載すればインボイスの保存は必要ありません。

この場合、A社としてもインボイスを保存せずに帳簿記載のみで仕入税額控除を受けられますので、Cインボイスは必要ありません。

ではB精算書にはどこまでの情報を記載すべきでしょうか?

A社が直接支払った場合であってもインボイスは保存しないわけですから、この場合A社にとって必要となる情報は

「B社がA社のために立替えた金額や支出内容」

となります。

つまり消費税額などインボイスとして必要な項目すべてをB精算書にわざわざ記載する必要はないと考えます。

【ケース2】B社本来の請求額とともに立替金請求をする場合

仮にB社がインボイス発行事業者の場合、1枚の請求書に自社のサービス請求額と立替金請求をまとめて記載するかもしれません。

この場合、この請求書の書き方はどうすべきでしょうか?

B社がインボイス発行事業者かそうでないかにより、立替金精算書の取扱いが違うというのもおかしな話です。

立替金に関してB社が発行するのはあくまで

「立替金精算書」

です。

したがって、B社本来の請求金額と立替金精算を同じ請求書上に記載したとしても、その請求書の位置づけは

- B社のサービス請求分:インボイス

- 立替金請求分:立替金精算書

と考えるべきであり

「インボイス 兼 立替金精算書」

とイメージするとわかりやすいのではないでしょうか。

つまり、インボイスについて適用すべき記載事項や消費税の端数計算ルールなどは請求書上のインボイスに該当する部分にしか適用されないと考えます。

請求書上はインボイス部分と立替金請求書部分を分けて記載し、消費税額などについては請求書上のインボイス部分に対応する金額を記載すればよいと思われますので、立替金部分の消費税額などを書類上にわざわざ表示する必要はないでしょう。

ただ実際には一緒に請求されると判断しにくいので、可能であればインボイスと立替金精算書はわけて発行した方がA社にとってはわかりやすいのではないでしょうか。

【ケース3】C社からのインボイスが多すぎて添付しない場合

B社がC社から受け取ったインボイスが大量であるなどの場合、B社はCインボイスを添付せずにB精算書のみをA社に渡す方法でもよいとされています。

この場合、A社はB精算書のみの保存で仕入税額控除を受けることが可能です。

ただし、このケースではA社はCインボイスを参照できませんので、B精算書だけでインボイスとしての要件を満たすか確認する必要があります。

つまりこの場合のB精算書には、C社の登録番号や税率・消費税額などインボイスに必要な要件をすべて記載しておく必要があると思われます。

B精算書に記載しておくべき項目が【ケース1】よりも多くなりますので注意が必要です。

【ケース4】A社以外の立替えも行っている場合

B社が立替を行う相手先が複数社になるケースも考えられます。

A社の他にD社に対しても立替をするようなケースです。

仮にB社が支払う先はC社のみで、この立替金をA社とD社に振分けて請求するケースはどうなるでしょうか?

B社は、C社のインボイスに記載されている請求金額や消費税額を負担割合等に応じてA社分とD社分にわける必要があります。

この場合、A社・D社それぞれの最終負担金額はCインボイスと一致しませんので、Cインボイスが添付されていたとしても、B精算書にはそれぞれの会社が負担する消費税額等を明記する必要があるでしょう。

なお、端数処理などにより

A社に請求する消費税額+D社に請求する消費税額≠C社からの消費税額

となるケースも考えられます。

この点については、B社が合理的に計算した結果であれば問題ないとされています。

細かい点についてはわからない部分も多い

立替金について通達及びQ&Aから想定される基本的な考え方をまとめてみました。

Q&Aなどで立替金精算書のサンプルが提示されていないため、正直なところ具体的なイメージが持ちにくいです。

実際のところ、今回の記事内容でも判断しきれない取引がいろいろあると思われます。

実務を進める上では

「これどうやって処理するの?」

と悩む点は多く、その疑問に対する明確な回答がどこにもないことも多いものです。

今回、入手できる情報から考え得る内容としてまとめましたが、そもそも十分な情報があるわけではありません。

繰り返しになりますがあくまで「私見」です。皆さまが判断される際のたたき台になればということでまとめてみました。

これで100%間違いないとは言い切れない部分もありますので、実際に運用される際の判断につきましては、ご自身の責任においてお願いいたします。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。 仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる