前回の記事で、給与所得をもらっている方のうち確定申告をしなければならないケースについて確認しました。今回は、給与所得以外のケースと還付申告について確認しておきましょう。

目次

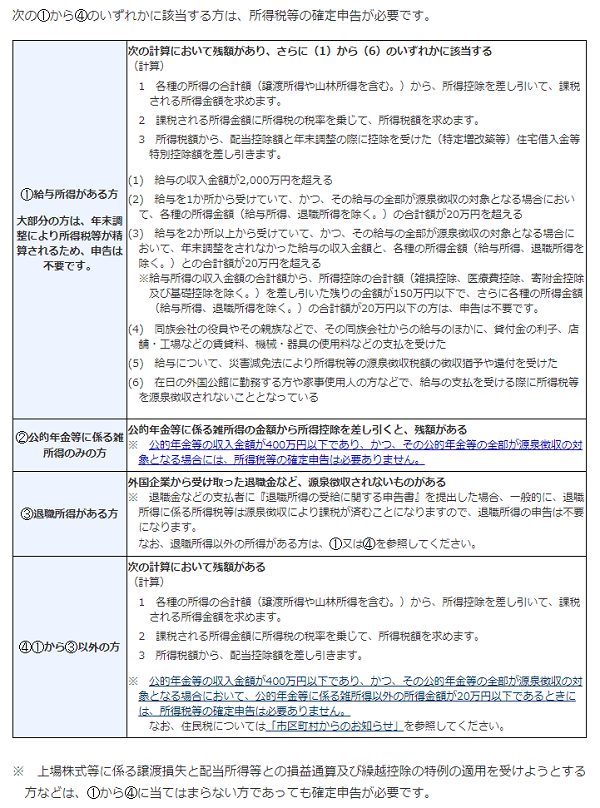

所得税申告をしなければならないケース(給与所得以外)

前回国税庁のホームページを参照しながら、給与を受け取っている方のうち、確定申告をしなければならないケースについて確認しました。

今回はその続きとして、給与以外を受け取っている方で、確定申告をしなければならないケースを確認しておきましょう。

公的年金のみを受け取っているケース

その年の収入が公的年金のみである方については、公的年金等に係る雑所得から所得控除額を差し引いた残額がある場合に、確定申告が必要とされています。

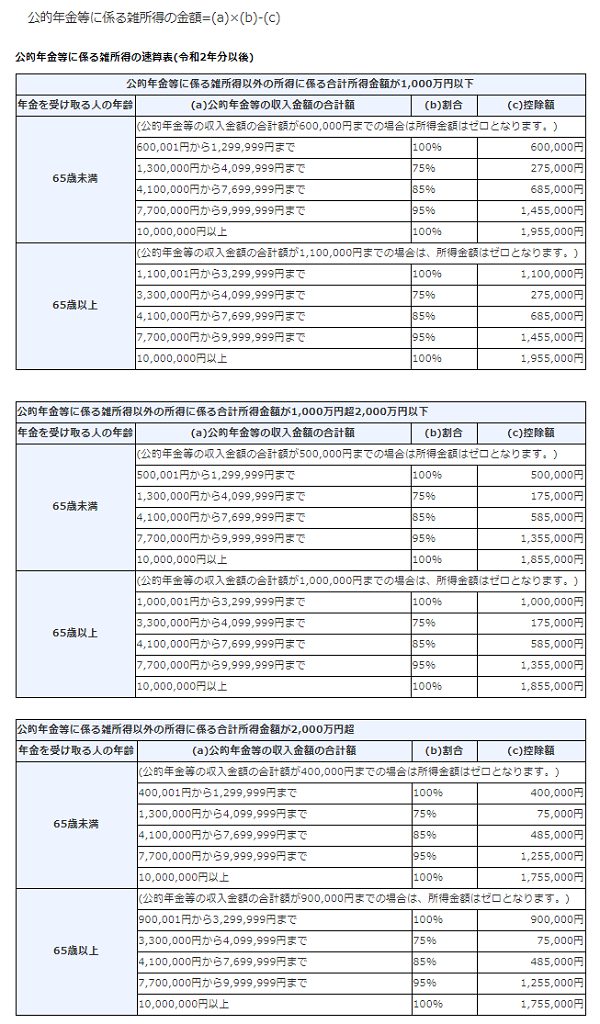

この「公的年金等に係る雑所得」というのは、受け取った年金額ではなく、計算式に当てはめて計算する必要があります。

この計算については、2020年から改正があったため

- 受け取る人の年齢

- 公的年金等以外の収入金額

に基づいて、国税庁ホームページ:No.1600 公的年金等の課税関係などに掲載されている以下の計算式((a) × (b) -(C))に当てはめて計算する必要があります。

国税庁:No.1600 公的年金等の課税関係 より抜粋

なお、その年の収入が公的年金のみである方については、その年の年金収入が400万円以下で、その全部が源泉徴収の対象となっていれば、所得税の確定申告はしなくてもよいことになっています。

ただし、これはあくまで「所得税の確定申告をしなくてもよい」ということであり、住民税の確定申告は別途必要となるケースもありますのでご注意ください。

退職金を受け取った場合

会社を退職したことにより退職金を受け取った方については、通常は退職金の支給時に源泉徴収されているため、確定申告は必要ありません。

ただし、外国企業から受け取った退職金など、源泉徴収されないものがある場合には、確定申告をしなければならないとされています。

なお、退職所得以外の所得がある場合は、前回解説した給与所得があるケースや次に説明するそれ以外のケースに該当しないか確認が必要となります。

上記以外のケース

ここまで解説した以外の収入がある場合には、ここで判定が必要となります。

いわゆる個人事業主やフリーランスと言われる方達が、確定申告をしなければならないかどうかは、ここで確認します。

その判断としては、次の計算を行います。

次の計算において残額がある

(計算)

1 各種の所得の合計額(譲渡所得や山林所得を含む。)から、所得控除を差し引いて、課税される所得金額を求めます。

2 課税される所得金額に所得税の税率を乗じて、所得税額を求めます。

3 所得税額から、配当控除額を差し引きます。

実はこの計算、前回説明した給与所得の場合のステップ1とほぼ同じです。

給料をもらっている方であれば、年末調整で控除を受けた住宅ローン控除も差し引いて税額があるか確認しましたが、個人事業主などの場合年末調整はありませんので、その部分が省略されています。

少々粗っぽい書き方になりますが、

「確定申告書をつくってみて税額が出るのであれば、確定申告しないといけないですよ」

ということです。

正確には、税額の有無だけで確定申告しなければならないかどうか判断するのは正しくありません。

確定申告書を提出することが要件となっている青色申告特別控除65万円は適用せずに税額が発生するか判定する必要があるなど、細かい注意点はいろいろとあるのですが、とりあえずのイメージとしてはそのように理解していただければよいかと。

医療費控除やふるさと納税で還付を受けられるのはなぜ?

所得税の還付を受けられる理由

ここまで所得税の確定申告をしなければならないケースについて確認しましたが、読んでいて、

「確定申告の義務はないのに、医療費控除とかふるさと納税したときに、確定申告したら税金返ってくるのはなぜ?」

という疑問を持った方がいるかもしれません。

これについては、確定申告とは別に「還付申告」という制度があるからなんです。

確定申告義務があるのにしなかった場合には、税務署から「確定申告漏れていませんか?」という連絡が来ることはあります。

ところがこの「還付申告」については、法律上は「申告書を提出することができる」となっているため、税金が返ってくるケースであっても、税務署からわざわざ、

「税金還付されますから、確定申告してください」

という連絡は来ません。

自分で確認して、自ら申告書を提出しないと税金が返ってくることはありません。

還付申告にまつわる誤解

それと還付申告についてよくある誤解が、

「支払った医療費や寄附金が一部返ってくる」

というもの。

還付申告をすることで税務署から返してもらえるのは、あくまで

『事前に払いすぎた「税金」』

です。

つまり給料などから事前に源泉徴収されるなどして事前に所得税を払っていなければ、どれだけ医療費やふるさと納税を払ったとしても、1円も返ってくることはありません。

「医療費や寄附金のキャッシュバックではなく、事前に払いすぎた税金が返ってくるだけ」

という点は正しく理解されていないケースが多いのでご注意ください。

還付申告の落とし穴

それともう一つ、「還付申告の期限は5年間」という説明は最近ネットでもよく見かけますが、これは確定申告期限から5年ではありません。

対象となる年の翌年1月1日から5年以内とされていますので、例えば2020年の所得税の還付申告は、2021年1月1日から5年以内、つまり2025年12月31日が提出期限となることに注意が必要です。

さらに、少しややこしい話をしますと、

「還付は5年以内にすればいいんだから、確定申告期限過ぎてからゆっくり出そう」

と考える方も多いと思います。

ところが、もし「確定申告をしなければならないケース」に該当する方が、確定申告書を提出した結果、還付となるケース。

この場合の期限は5年後ではなく、通常の確定申告期限となります。

例えば給与収入が2000万円を越える方は「確定申告をしなければならないケース」に該当します。

この方が多額の医療費やふるさと納税を支払って、2020年の所得税を還付してもらう場合の期限は、2025年12月31日ではなく、2021年4月15日(新型コロナウイルスによる延長後)となるわけです。

こうしたケースは例外かもしれませんが、あり得ない話ではありません。

そのため個人的には「還付申告だからゆっくりやればいいや」というのはあまりオススメできないと思っています。

還付申告であっても、落とし穴があったりするわけです。

基本的なことほど、意外と確認したことがないもの

前回と今回で、確定申告の義務や還付申告について確認しました。

確定申告については、一般の方で体系的に理解されている方はほとんどいないと思われます。

「毎年還付申告しているんだけど」という方であっても、その根拠や本来の判定基準など確認したことがないという方がほとんどでしょう。

確定申告に限ったことではありませんが、基本的なことや自分が当たり前と思っていることは、意外とその理由や根拠を確認しないものです。

とはいえ、まったく知らないと将来ミスをしてしまう可能性もあります。

全貌をいきなり理解するのは難しいですが、確定申告についてもちょっとだけその理由や根拠を確認してみてはいかがでしょうか。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。