令和6年度税制改正でインボイスの自販機特例等を適用する場合に住所の記載が不要となりました。この点に関してQ&A的なものが公表されていますので確認しておきましょう。

目次

令和6年度税制改正の内容

令和6年度税制改正の項目のひとつとして、インボイス制度の自販機特例等を適用する場合に、帳簿に相手先の住所を書かなくてよくなったというものがあります。

詳細については別の記事で取り上げていますので、そちらをご参照いただければと。

[blogcard url=”https://katoh-tax.com/2023/12/17/invoice-no-address/”]

なお、帳簿のみで仕入税額控除を受けるケースであっても、もともと住所を書かなくてよいケースもあり、これは法律ではなく「国税庁告示」といわれるもののなかで決められています。

国税庁告示第26号:消費税法施行令第四十九条第一項第一号に規定する国税庁長官が指定する者を定める件

今回の改正は、法律ではなくこの告示で対応するようです。

そのこともあってか、住所記載についての詳細情報が昨年12月に国税庁から公表されています。

この中でQ&Aが掲載されていますので、今回はその内容を確認しておきましょう。

今回の改正に関するQ&Aについて

リンク先に掲載されているQ&Aを順番に確認します。

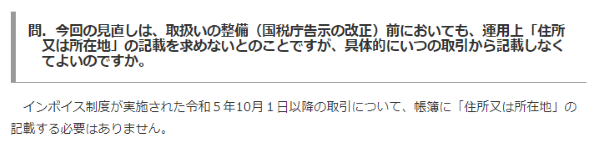

帳簿への住所の記載はいつからしなくていいの?

「これから」ではなく、インボイス制度が開始された2023年10月1日以降の取引について書かなくてよいとされています。

だったら制度始まる前に決めてくれたらヨカッタのに、という感じですね・・・。

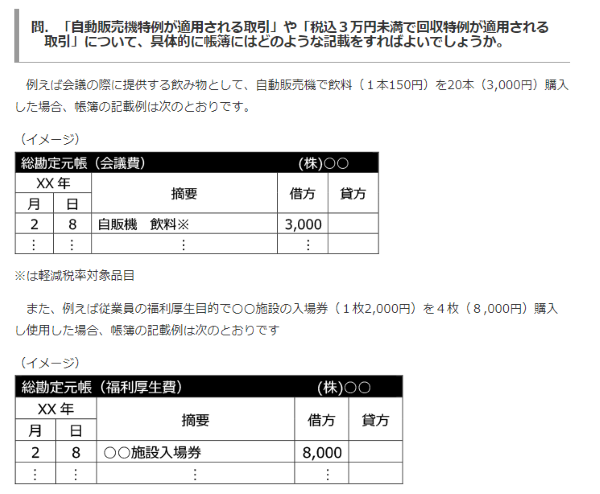

自販機特例や回収特例の場合、帳簿には具体的にどう書けばいい?

記載例として、自販機で飲料を買った場合であれば、

「自販機 飲料」

従業員の福利厚生目的で施設の入場券を買った場合には

「○○施設入場券」

とされています。

軽減税率適用について帳簿に「※」を記載していますが、会計ソフトを使っている場合、「消費税区分」で軽減税率であることがわかれば「※」は不要でしょう。

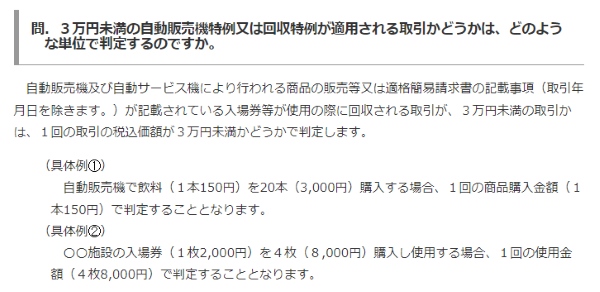

住所記載不要の基準は3万円未満だけど、金額を判定する単位は?

1回の取引金額で判断するとされています。具体例として

例1)自販機で150円の飲料を20本購入した場合は、150円で判定

例2)施設入場券(1枚2千円)を4枚購入して使用した場合は、2千円×4枚=8千円で判定

とされています。

一瞬「なんで判定する単位が違うの?」と思いましたが、要するに

- 自販機は1本購入するごとにお金を投入するので、そこで取引が完結している

- 入場券は窓口でまとめて購入するので購入した際の合計金額がひとつの取引となる

ということなのでしょう。入場券は電車の切符を購入するときと同じ考え方を想定していると思われます。

回答には「使用する場合」とありますが、施設の窓口で入場券を買ってそのまま使うケースを想定しているのでしょう。

「前売券買ったらどうなるの」と思うかもしれませんが、購入時の総支払金額で判断すればよいと考えます。

細かい話だとは思いますが・・・。

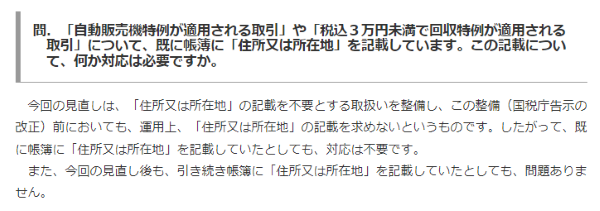

既に2023年10月以降帳簿に住所を書いているんだけどどうしたらいいの?

既に帳簿に住所を書いた場合は「そのままでいいよ」ということです。

なお「今後も帳簿に住所を書いても問題ないよ」とも書いてありますが、わざわざ書かないですよね。

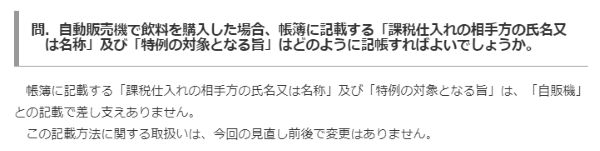

自販機で購入した場合、帳簿には「取引先名」や「特例の対象である旨」をどのように書けばいい?

実は今回の改正で不要になるのは「住所」の記載だけです。

インボイス制度にきちんと対応するには

- 取引先名

- 特例の対象である旨

については帳簿に書いておく必要があります。

その点について「具体的にどのように書けばいいの?」というのがこの質問の趣旨です。

この点について

「自販機」

と書いてあれば取引先も特例の対象である旨もわかるのでそれで十分とされています。

帳簿を見て内容がわかれば問題ないという理解でよいかと思います。

あまり難しく考えず、ムリせず対応する

インボイス制度の税制改正に関連したQ&Aを確認しましたが、特に驚くような内容のものはありません。

あまり難しく考えずに、ムリしない範囲で対応すればよいでしょう。

残念ながらインボイス制度により多かれ少なかれ経理処理に係る工数は増加しています。

できるだけムダな作業は省いて少しでも効率的に対応していきましょう。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。 仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる