令和6年度税制改正大綱の中で経理処理について言及されている部分があります。インボイスとの関係で経理処理にどのような影響があるのか確認しておきましょう。

目次

令和6年度税制改正で経理処理が変わる?

閣議決定された令和6年税制改正の大綱の中に次のような記載があります(76ページ)。

(11)簡易課税制度又は適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置を適用する事業者が、令和5年10月1日以後に国内において行う課税仕入れについて、税抜経理方式を適用した場合の仮払消費税等として計上する金額につき、継続適用を条件として当該課税仕入れに係る支払対価の額に110分の10(軽減対象課税資産の譲渡等に係るものである場合には、108分の8)を乗じた金額とすることが認められることを明確化するほか、消費税に係る経理処理方法について所要の見直しを行う。

これを読んだだけでは今ひとつどういうことなのかわかりにくいのですが、これに対応した

消費税経理通達関係Q&A(令和3年2月)(令和5年12月改訂)

という資料が既に公表されています。

タイトルに「消費税」と入っていますが、インボイス制度により法人税や所得税を計算する上で経理処理をどうすべきかといった内容です。

今回はこの資料を元に、税制改正の内容を確認しておきましょう。

税抜経理を採用した場合の経理処理

そもそもインボイス後の経理処理はどう変わった?

このあとの説明は「税抜経理」を前提として行いますのでご注意ください。

今回の内容を理解するにあたりまず知っておいてほしいのは、インボイス制度が始まったことにより、インボイスをもらえない取引については、税抜経理において仮払消費税等の額はないという点です。

仮に33万円のパソコンをインボイス登録していない事業者から買った場合、インボイス制度が始まる前は、一般的には

工具器具備品 30万円/未払金 33万円

仮払消費税等 3万円

といった仕訳処理をしていました。

これがインボイス制度後は、仮払消費税等の額はありませんので

工具器具備品 33万円/未払金 33万円

となります。

ところがもう一つややこしい話があります。インボイス制度が始まってから6年間はインボイスがなくても

2023年10月-2026年9月:80%

2026年10月-2029年9月:50%

の仕入税額控除が認められる経過措置があります。

このため例えば2024年1月に先ほどと同じ取引をした場合には

工具器具備品 306,000円/未払金 330,000円

仮払消費税等 24,000円

と処理することになります。

※仮払消費税等の額:33万円×8/110=24,000円

簡易課税のときも同じ処理が必要?

ここで問題となるのが、簡易課税や2割特例など売上さえきちんと集計すれば仕入や経費の消費税率等を気にせずに申告ができる事業者です。

こうした事業者が税抜経理を採用している場合に、消費税の申告には必要が無いにもかかわらず、取引先がインボイス登録事業者かどうか確認した上で、先ほど説明したような経理処理をわざわざしなければならないのかどうか。

この点について事務負担の軽減を目的として、インボイス登録事業者以外からの仕入であっても

工具器具備品 30万円/未払金 33万円

仮払消費税等 3万円

という処理を今後も行ってよいということになりました。

なおこの処理については継続して適用することが条件となっていますのでご注意ください。

今回の改正の影響を受ける事業者は?

ここまでの内容をもう一度整理します。

今回の改正の影響を受けるのは

- 経理処理として税抜経理を採用している

- 簡易課税制度または2割特例を適用している

事業者です。

こうした事業者がインボイス登録事業者以外から仕入等をした場合に、仮払消費税等の額として税込金額の10/110を計上する処理が認められるというものです。

逆に言えば、税込経理で処理している事業者の方には影響はありませんので、特に気にする必要はありません。

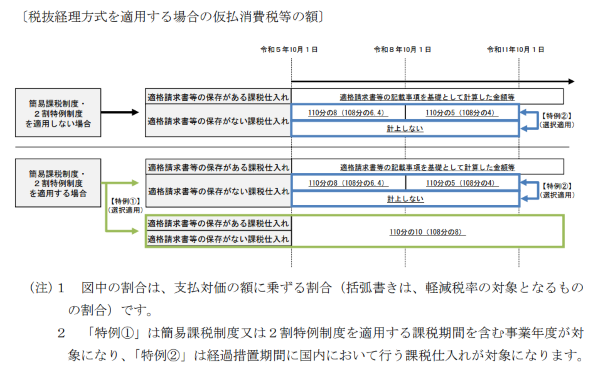

Q&A問1-2に掲載されている次の図が状況を理解するのに役立ちます。

なお図に「計上しない」という方法が書かれていますが、これは

「経過措置にシステム対応するのは大変だろうから、経過措置に対応せずに経過措置後の本来の対応をしても構わない」

という方法が認められているためです。

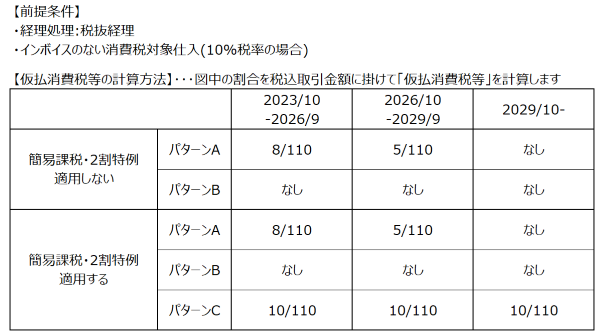

もう少しザックリと、インボイス登録事業者以外からの仕入に焦点を当ててまとめるとこんな感じかと思います。

今回解説したのはパターンCとなります。

今回の改正の影響は限定的?

今回の改正ですが、個人的にはそもそも税抜経理を採用しなければ済む話なんじゃないかという気がします。

実際、Q&Aの問1-2の最後に

なお、上記のとおり令和5年12月の消費税経理通達の改正では、法人の消費税等の額に係る 経理方法について税抜経理方式を適用している場合の日々の記帳における事務負担軽減措置が講じられたところですが、税抜経理方式を適用している以上は、一定の事務負担が発生することは避けられないものと考えられます。こうしたことから、簡易課税制度適用事業者や2割特例制度適用事業者は、税込経理方式で経理を行うことにより、事務負担の軽減を図ることも考 えられます。

この点、法人が採用する会計処理は原則として継続適用が求められますが、インボイス制度導入を契機としてその会計処理を税込経理方式に変更する場合には、法人税法上は特に問題とはなりません。

との記述があり(太字は筆者による)、税込経理への変更を推奨しているとも読めます。

簡易課税を適用できるということは2期前の売上が5千万円以下ということであり、この規模の事業者だと専任の経理担当者がいないケースの方が多いでしょうから、税抜経理を採用するには負担が重いと思われます。

こうしたことから、今回の改正については実際に適用されるケースはあまり多くないのではないかと想定しています。

とはいえ

- 売上が5千万円前後のため簡易課税と本則課税が頻繁に切り替わる

- 過去の実績数値との連続性を保ちたい

- 消費税の影響を除いた数字を確認したい

などの理由で税抜経理を採用する事業者もあるでしょうから、該当する場合は参考にしてください。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について 仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい

仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい 税金2025年6月19日消費税のプラットフォーム課税ってどんな制度?

税金2025年6月19日消費税のプラットフォーム課税ってどんな制度?