インボイス制度への対応のひとつとして取引先との価格交渉が必要となるケースもあります。この点に関連して、先日公正取引委員会から公表された資料を確認しておきましょう。

目次

公正取引委員会から公表された資料とは

インボイス制度への対応を検討するにあたっては、消費税額への影響だけ注意していればよいわけではありません。

仕入先などからインボイスをもらえない場合、自社の消費税の納税額が増加するため(そうならないケースもありますが)、その負担に耐えられないのであれば取引先との価格交渉を行うという判断に至ることもあるでしょう。

こうした価格交渉においては、特に規模が大きい会社の場合には、下請法や独占禁止法などの法律に違反していないか気にしておく必要があります。

これらの法律については公正取引委員会という組織が管轄していますが、先日インボイス制度に関連して新たに公表された資料があります。

内容としては

- 立場の強い事業者が取引先に対して

- インボイス制度開始後もインボイスを出さないのであれば

- 取引価格から消費税相当額(10%)を引下げると一方的に通告した

というケースに対して、公正取引委員会が注意を行ったというものです。

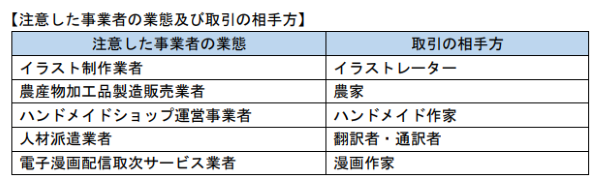

今回は実際に注意を行った業態等も公表されています。

公正取引委員会:インボイス制度の実施に関連した注意事例について より抜粋

今回はこの内容についてもう少し詳しく確認をしておきましょう。

どのような行為が問題とされたのか?

今回公表された内容を理解するためには、消費税の計算方法やインボイス制度に関する知識が必要です。

税務署に支払う消費税額の計算方法

税務署に支払う消費税額は、ザックリいうと

その年の売上に含まれる消費税額 - その年の仕入や経費に含まれる消費税額

という形で計算します。

インボイス制度が始まると、インボイスをもらった仕入や経費についてのみ上記算式のマイナスができます。

つまりインボイス以外の請求書で仕入などを行ったとしても、そこに含まれる消費税相当額を引くことができません。

例として、次のような事業者がいるとします。

- 年間の売上が7,700万円(消費税含む、すべて10%)

- 年間の仕入・経費が5,500万円(消費税含む、すべて10%)

仕入や経費についてすべてインボイスをもらえれば、消費税の納税額は

700万円-500万円=200万円

となりますが、もしまったくインボイスがもらえないと

700万円-0円=700万円

となり大きく増加してしまいます。

自社の消費税納税額を増加させないために、仕入や経費について取引先からインボイスをもらう必要があるということです。

※2期前の売上が5,000万円以下の場合、インボイスなしでも控除ができる簡易課税制度という計算方法を選択できますが、こうした点については今回は割愛します。

免税事業者等からの仕入等についての経過措置

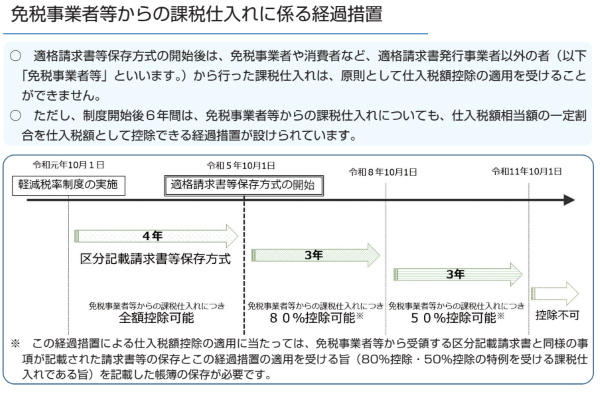

インボイス制度が始まった後に、インボイスがないと自分が支払った消費税をまったく引けないというのはさすがに厳しいということで、制度開始後6年間は一部控除してもいいよという経過措置が準備されています。

具体的には

- 制度開始後3年間は、消費税相当額の80%を控除できる

- その後の3年間は、消費税相当額の50%を控除できる

というものです。

国税庁:適格請求書等保存方式の概要(令和4年7月) より抜粋

先ほどの例でいえば、最初の3年間はインボイスなしでも

700万円-500万円×80%=300万円

が納税額となり、インボイスをもらえないことによる影響が緩和されます。

さてここで改めて公正取引委員会が出した書類の内容を確認してみましょう。

「免税事業者のままインボイスを出さないと、一方的に価格を引下げる」と通告した事業者は恐らく消費税を今回説明した方法で計算しているものと思われます。

仕事の発注先であるイラストレーターやハンドメイド作家、翻訳者・通訳者などからインボイスをもらえないとどうなるでしょうか?

仮に11万円(10%の消費税含む)の仕事を依頼した場合、インボイス制度が始まるまでは、消費税の納税額を計算する際に1万円控除することができます。

インボイス制度が始まるとこの1万円を一切引けないかというとそうではありません。

先ほど説明した経過措置を使えるのであれば

1万円×80%=8千円

を控除することが可能です。

消費税を計算する際に8千円控除できるのに(つまり消費税の増加としては2千円)、1万円価格を引下げると通告したことが問題とされたわけです。

消費税の制度から考えればそこまで値下げする必要がないのに、立場の強い事業者が一方的に通告したということで独占禁止法や下請法という法律上問題になる可能性がある、というのが今回の内容です。

他に公表されている注意すべき点は

公正取引委員会は、インボイスに関連する注意点として、以前よりQ&A等を公表しています。

こうした情報にすべて目を通すのは大変ですから、図解で解説してくれている

や建設業者に関連する国土交通省ホームページへのリンク

インボイス制度後の免税事業者との建設工事の請負契約に係る建設業法上の考え方の一事例(国土交通省HP)

に目を通しておくことをオススメします。

繰り返しになりますが、インボイス制度への対応にあたっては自社の利益を守るためにどうしても取引先と価格交渉をせざるを得ないケースもあるでしょう。

そうした交渉に関連して、あとで問題とならないよう今回のような内容にも配慮しておきましょう。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策