インボイス制度の開始まで半年を切りましたが、そろそろ実務上の対応方法を具体的に確認しておく必要があります。今回は弥生会計でインボイスに対応する請求書を入力する方法を確認しておきましょう。

目次

なぜ会計ソフトでインボイス対応が必要なのか

インボイス制度については制度開始まで半年を切りましたが、登録が完了した事業者にとっては受け取ったインボイスをどのように処理するかといった具体的な実務対応を検討する段階になっています。

そこで今回は弥生会計を例に、受け取ったインボイスを仕訳として入力する方法を確認しておきましょう。

まず最初に確認しておきたいのは、なぜ会計ソフトでインボイスに対応した入力が必要かという点です。

理由としては

「消費税の納税額を正しく計算するため」

ですが、この目的からすると会計ソフトに入力する際には売上については消費税率さえ正しく入力できていれば、その売上についてインボイスを発行したかどうかは関係ありません。

つまり従来の入力方法と大きく変わる点はありません。

その一方で仕入や経費など自分が消費税を支払う分については

- インボイスかインボイス以外か

- インボイス以外の場合、経過措置の対象か

- 経過措置の対象の場合、80%・50%のどちらの対象か

という点を明確にするために、必要な情報を会計ソフトに入力する必要があります。

税務署に支払う消費税額は、本則課税といわれる方法では売上に含まれる消費税から仕入や経費に含まれる消費税を差し引いて計算します(この差し引くことを「仕入税額控除」といいます)。

仕入や経費についてインボイスかどうかといった区分けをしておかないと、この仕入税額控除を正しく計算出来ませんので、会計ソフトへの追加入力が必要となるわけです。

もし消費税の計算方法として簡易課税を選択している場合には、仕入税額控除は売上等に基づいて自動的に計算されますので、今回解説するような対応は必要ありません。

弥生会計でのインボイス入力方法

消費税設定について

弥生会計でインボイスに該当する請求書などを入力する前に、消費税の設定を確認しておきましょう。

これが正しく設定されていないと必要な項目が入力できなかったり、途中で設定を変更してしまうと入力済みの内容を修正しなければならない可能性があります。

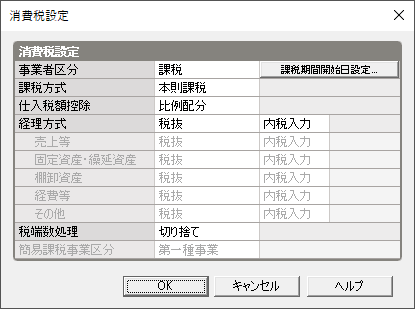

本則課税で消費税を計算する場合には、弥生会計の「設定」-「消費税設定」-「消費税設定」を開き

- 事業者区分:課税

- 課税方式:本則課税

を選択しましょう。「仕入税額控除」や「経理方式」「税端数処理」は申告する内容に応じて変更してください。画像に表示されている内容が唯一の正解ではありませんのでご注意ください。

なお免税事業者でインボイス制度開始日から消費税の課税事業者となる方については、「課税期間開始日設定」をクリックしてインボイスの登録日を入力しておきましょう。

インボイス制度開始と同時にインボイスを発行できるよう登録した方については2023年10月1日の日付を入力します。

こうすることにより、個人事業者であれば

- 2023.1.1-9.30:免税事業者

- 2023.10.1-12.31:課税事業者

として消費税の計算ができるようになります。詳細はリンク先をご確認ください。

免税から課税(本則課税、簡易課税)に変更する方法| 弥生会計 サポート情報

こうした設定はインボイス制度が始まるまでに終わらせておきましょう。

あとから変更すると修正漏れなどが発生するかもしれませんので注意してください。

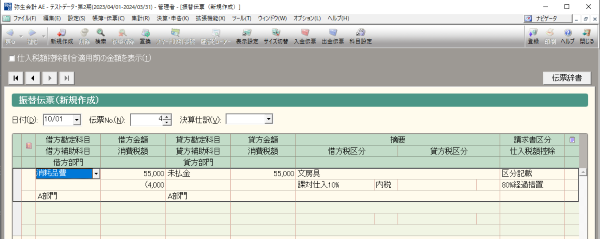

「請求書区分」欄と「仕入税額控除」欄

インボイスに対応するために、弥生会計に追加された入力欄が

- 請求書区分

- 仕入税額控除

です。

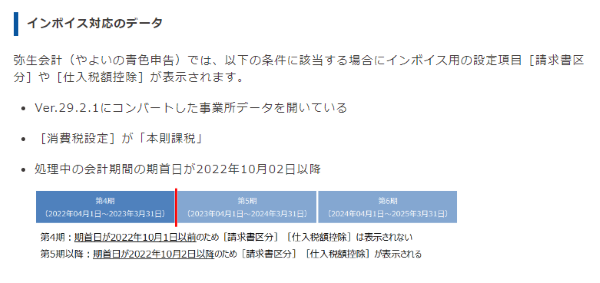

会計期間に2023年10月1日以降の日付が含まれていて、消費税設定で「本則課税」を選択している場合に、これらの欄が表示されるようになります。

弥生会計のインボイス対応について より抜粋

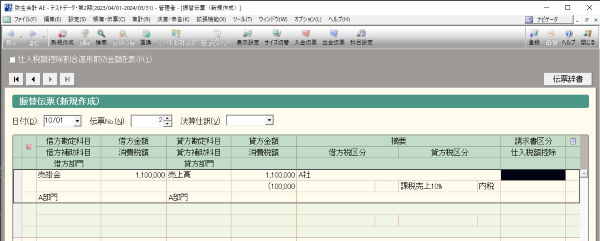

最初に解説しましたが、売上に関してはこれらの項目は入力できないようになっていますので、特に気にする必要はありません。

消費税の対象となる仕入や経費に関する科目を入力する場合に、この欄の入力が必要となります。

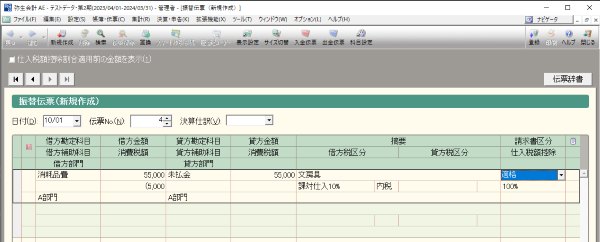

特に重要なのが「請求書区分」です。入力方法としては

- インボイスに該当する請求書等:適格

- インボイス以外の請求書等:区分記載

を選択します。

「仕入税額控除」欄については、「適格」を選べば「100%」、「区分記載」を選べば「80%経過措置」が自動的に選択されます(2026年10月1日以降の仕訳については日付で判定して「50%経過措置」としてくれるようです)。

ちなみに2023年9月30日以前の取引については、請求書区分は「区分記載」、仕入税額控除は「100%」が自動的に設定されますが変更する必要はないとのことです。

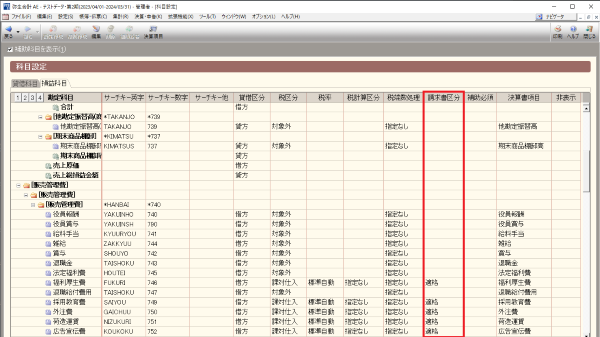

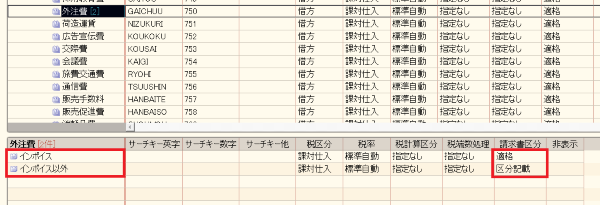

科目設定

「適格」と「区分記載」ですが、実は勘定科目を選択すると自動的に入力されます。

この点について「設定」-「科目設定」の中に新たに「請求書区分」という欄が追加されていてここで設定します。

この機能を活用するのであれば、補助科目として

- インボイス

- インボイス以外

を設定しておき、補助科目を選択すれば自動的に「請求書区分」が正しく選択されるという運用が考えられます。

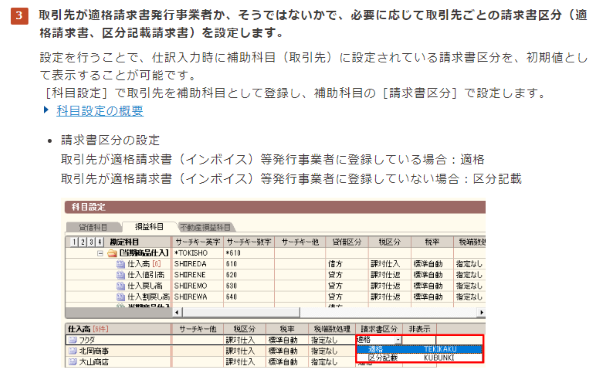

弥生会計の解説では、補助科目に取引先を設定して、インボイス登録済みかどうかで取引先ごとに「適格」「区分記載」の設定をする方法が紹介されています。

弥生会計のインボイス対応について より抜粋

この方法の場合、科目ごとに取引先を補助科目として設定する必要があり、少々手間がかかる気がします。

制度開始に向けて会計ソフトの対応を確認

今回は弥生会計でのインボイス関連の入力方法を確認しました。

こうした確認は弥生会計に限った話ではなく、利用中の会計ソフトについてインボイスへの対応状況やバージョンアップの時期などをきちんと確認しておきましょう。

消費税の事前設定は会計データ全体に影響を与えますので、事前に確認しておくことが必要です。

併せて、今回の補助科目の設定のように、制度開始後に効率的に入力する方法についても事前に検討しておくべきでしょう。

経理の実務処理として確認・検討しておくべきことはいろいろとありますので、事前に準備を進めていきましょう。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経理2024年7月25日何ごとも最初が肝心、経理も例外ではありません

経理2024年7月25日何ごとも最初が肝心、経理も例外ではありません Excel2024年7月21日Excelで行削除すると残高計算がおかしくなる問題に対処するには

Excel2024年7月21日Excelで行削除すると残高計算がおかしくなる問題に対処するには 経営管理2024年7月18日効果を測定をするために、どうやってデータを集めるかしっかりと考える

経営管理2024年7月18日効果を測定をするために、どうやってデータを集めるかしっかりと考える 英語2024年7月14日『英語で法人税の「別表」ってどういうの?』と悩む前に考えるべきこと

英語2024年7月14日『英語で法人税の「別表」ってどういうの?』と悩む前に考えるべきこと