インボイスの出張旅費等特例に関して、最近国税庁より新たな資料が公表されました。出張旅費等特例の取扱いについて改めて確認しておきましょう。

出張旅費等特例とは

インボイスを取引先からもらえない場合、負担した消費税を納税額計算時に控除できないルールとなっています。

ところが何にでも例外はあるのもので、インボイスがなくても帳簿のみで仕入税額控除できるケースがあります。

そのうちのひとつが、従業員等に支給する通常必要と認められる出張旅費等(出張旅費、宿泊費、日当及び通勤手当)を支払った場合です(「出張旅費等特例」)。

この出張旅費等特例ですが、実費精算の場合は対象にならないと考えていました。

従業員にインボイス登録してもらって消費税を納税してもらうなんて現実的ではないということから設けられた特例であり、そもそも立替え払いをした従業員の手元にインボイスがあるのなら会社がそれを保存すればいいだけ。

特例を準備する必要もないということで実費精算は対象外と理解していたわけです。

この点については以前別の記事で書きましたので、ご興味があればご参照ください。

国税庁から公表された資料について

ところが最近になって国税庁から実費精算も出張旅費特例の対象となるという資料が公表されました。

国税庁が実施しているインボイス制度に関するオンライン説明会の資料です。

国税庁:インボイス制度-オンライン説明会に関する説明会-~応用編~

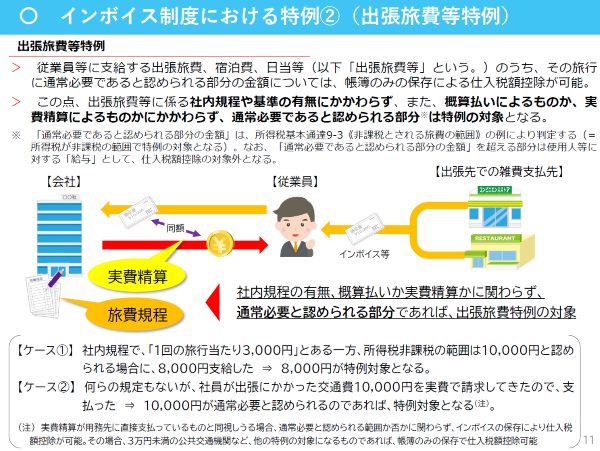

リンク先の11ページに次の資料があります。

ここで

出張旅費等に係る社内規程や基準の有無にかかわらず、また、概算払いによるものか、実費精算によるものかにかかわらず、通常必要であると認められる部分は特例の対象となる

と明記されています。

しかしここまで100問以上にもなるQ&Aを公表しているのに、なぜそこには記載せずに参加者が限られているオンライン説明会でのみこうした情報を公表するのでしょうか。

私のように取扱いに悩んでいた人は多くないかもしれませんが、もっと早くきちんとした形で公表してもらいたかったと思います。

この資料によればインボイスの出張旅費等特例については、所得税が非課税となる範囲であれば

- 社内の旅費規程などがなくてもOK

- 概算払い、実費精算のどちらも対象

とされています。

国税庁の資料として公表されましたので、今後はこの考え方に従って処理していけばよいのでしょう。

ちなみに資料の最後にこんな一文があります。

(注)実費精算が用務先に直接支払っているものと同視しうる場合、通常必要と認められる範囲か否かに関わらず、インボイスの保存により仕入税額控除が可能。その場合、3万円未満の公共交通機関など、他の特例の対象となるものであれば、帳簿のみの保存で仕入税額控除可能

これってどんなケースを想定しているんだろうかと考えていたのですが、例えば従業員の方が出張でホテルに泊まったとします。

チェックアウト時に従業員の方が立替払いをするとして

- ホテルから会社宛のインボイスをもらって旅費精算するケース

- ホテルから従業員名でのインボイスをもらって旅費精算するケース

の2つが考えられます。

1のケースを想定しているのかと最初思いましたが、2についても旅費精算書を作ることによりインボイスは会社宛のものと考えることができますので、どちらも注書きに該当するんじゃないかと。

そうなるとこの注書きで書かれていることって

「インボイス保存したら仕入税額控除してもいいよ」

ということになります。

「そんなの当たり前やろ」という感想しか出てこないですね。そもそもこれって

「実費精算したときにインボイスがあったら仕入税額控除できるよ」

ということになるでしょうから、だったらそもそも実費精算を出張旅費等特例に含めなくてもよかったんじゃないの、ということにならないのかなと。

意図を図りかねる注書きですね・・・

なんでもかんでもOKではない

今回の資料を見て

「とりあえず会社内で出張精算しておけば何でもインボイスなしで問題ないんだ」

と考える方がいるかもしれません。

出張旅費等特例が認められるのはあくまで

「その旅行について通常必要であると認められる部分」

に限定されています。

必要であると認められるかどうかについては所得税基本通達9-3を例として判定するとされていることに注意が必要です。

所得税基本通達9-3には次のように書かれています(太字は筆者)。

9-3 非課税とされる旅費の範囲

法第9条第1項第4号の規定により非課税とされる金品は、同号に規定する旅行をした者に対して使用者等からその旅行に必要な運賃、宿泊料、移転料等の支出に充てるものとして支給される金品のうち、その旅行の目的、目的地、行路若しくは期間の長短、宿泊の要否、旅行者の職務内容及び地位等からみて、その旅行に通常必要とされる費用の支出に充てられると認められる範囲内の金品をいうのであるが、当該範囲内の金品に該当するかどうかの判定に当たっては、次に掲げる事項を勘案するものとする。

(1) その支給額が、その支給をする使用者等の役員及び使用人の全てを通じて適正なバランスが保たれている基準によって計算されたものであるかどうか。

(2) その支給額が、その支給をする使用者等と同業種、同規模の他の使用者等が一般的に支給している金額に照らして相当と認められるものであるかどうか。

「旅行」の定義が法律上見当たらないので、この点は一般常識に照らして判断することになると思われますが、太字部分から読み取れるように、明らかに業務に関係の無い旅費や一般的な相場から大きく外れたものについては税務署から「ダメ!」と言われる可能性は十分にあります。

「社内で旅費精算をしている体裁さえ整えれば何でもOK」といった考え方は危険ですのでご注意ください。

ただ先ほど取り上げた注書きのケースだと

「通常必要と認められる範囲か否かに関わらず、インボイスの保存により仕入税額控除が可能」

って書いてあるんですよね。

出張旅費等特例を使わずに原則通りインボイスの保存をするのなら、一般的な相場から大きく外れた豪華なホテルに泊まったとしてもOKということなんでしょうか?

インボイスの保存により消費税を支払った証拠はあるので消費税は控除していいよ、という考えなんでしょう。

なおこの場合、所得税や法人税において必要経費/損金として認められるかどうかはまた別の問題となりますのでご注意くさい。

今回の資料についてもまだ少しモヤモヤする部分はありますがが、今回の資料で国税庁側の方針としては明確になりましたので、あとは粛々と進めていくだけですね。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について 仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい

仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい 税金2025年6月19日消費税のプラットフォーム課税ってどんな制度?

税金2025年6月19日消費税のプラットフォーム課税ってどんな制度?