消費税のインボイス制度が導入されるのは2年ほど先の話ですが、実務上気になる話が少しずつ明らかになってきています。今回は売手負担の振込手数料について整理しておきたいと思います。

目次

振込手数料を売手が負担するという商習慣

モノを買ったりサービスの提供を受ければ支払が当然発生しますが、この支払の際に支払う側が振込手数料を差し引くケースがあります。

民法には、

第四百八十五条 弁済の費用について別段の意思表示がないときは、その費用は、債務者の負担とする。ただし、債権者が住所の移転その他の行為によって弁済の費用を増加させたときは、その増加額は、債権者の負担とする。

という条文(太字は筆者)があり、ここから考えると支払者が振込手数料を負担するのが正しい姿ということになります。

この振込手数料を差し引いて支払うという行為、消費税のインボイスが導入された後は、売手側が少し困ることになる可能性があります。

といいますのも、この差し引きされた振込手数料そのものに対する請求書や領収書が保存されているケースはまずないはずです。

現状では3万円未満の取引については請求書や領収書がなくても帳簿をきちんとつけていれば、消費税を計算する際に支払った消費税を差し引くことができます(これを「仕入税額控除」といいます)。

(参考:国税庁タックスアンサーNo.6496 仕入税額控除をするための帳簿及び請求書等の保存)

ところが、インボイス導入後は「3万円未満だったら請求書とかなくてもOK」という法律がなくなってしまうため、

「振込手数料に含まれる消費税を売手が消費税を計算するときに引けなくなるんじゃないか」

という問題がでてきています。

一回当たりの振込手数料は大した金額ではありませんが、年間通じて集計すればそれなりの金額になりますので、安易に無視できない課題というわけです。

売手負担の振込手数料は、買手からの仕入or値引き??

では買手側が差し引いた振込手数料について、売手側が仕入税額控除を受けるにはどうすればいいか。

現時点では、取引内容をどう理解するかについて次の2つの考え方があるとされています。

- 売手が買手から振込サービスを受けた対価と考える

- 売手が買手に対して値引きをしたと考える

買手から振込サービスの提供を受けたとした場合

aの場合、実際には買手が金融機関から振込サービスの提供を受けて、売手のために費用を立替えたと考えますので、

売手が買手からインボイスと立替金精算書等の書類を受取って保存しておく

ことが必要とされています(国税庁インボイスQ&A問75)。

現実の取引関係を考慮した場合、

「振込手数料をそっちが勝手に引いて振込んできたんだから、インボイスを発行してよ」

と言える中小企業がどれだけあるか?

もちろんダメ元でお願いしてみて、

「そんな面倒なことするくらいなら、今後振込手数料差し引かない」

となれば売手にとっては非常にありがたい話です。

とりあえずチャレンジしてみる価値はあると考えますが、なかなか難しいのが現実ではないでしょうか。

売手が追加で値引きしたとした場合

多くの中小企業にとって現実的なのはbの考え方ではないでしょうか。

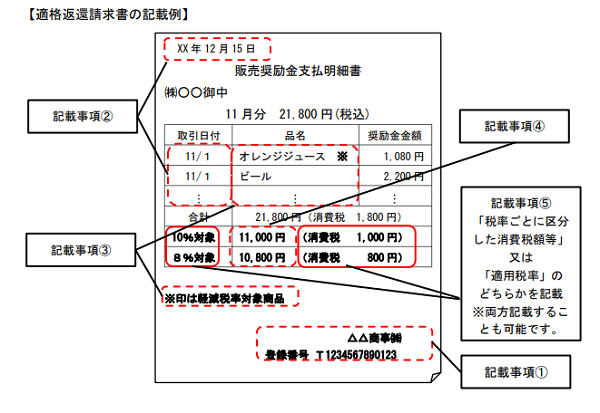

この場合、「適格返還請求書」という書類を売手が買手に交付する必要があります。

「適格返還請求書」という難しそうにきこえますが、要するにマイナスの請求書のことです。

ただし「適格返還請求書」にもインボイス同様、書いておかないといけない項目が決まっています。

具体的には、

- 売手の名称とインボイス登録番号

- 値引きを行った日付と値引き対象となった取引の売上日(インボイス発行済みであれば一定の期間として書いてもOK)

- 値引きの対象となる取引内容(軽減税率対象があるときは、それがわかるように書く)

- 値引き金額(税抜価額又は税込価額)を税率ごとに合計した金額

- 値引きに対する消費税額等又は適用税率

を書く必要があり、国税庁が発行しているインボイス制度に関するQ&A問49に記載例が載っています。

2の「値引き対象となった取引の売上日」の書き方が少し悩ましいですが、同Q&A問50に

この点、「売上げに係る対価の返還等の基となった課税資産の譲渡等を行った年月日」は、課税期間の範囲内で一定の期間の記載で差し支えありませんので、例えば、月単位や「○月~△月分」といった記載も認められることとなります。

とあり(太線は筆者)、1ヶ月分まとめて請求書を発行しているのであれば、一例として

「○月X日(振込のあった日付) □月分請求書(No.XX) に対する振込手数料相当額 ▲XX,XXX円」

といった書き方が考えられます。

具体的には

- ○月X日:値引きを行った日付

- □月分請求書:値引き対象となった取引の売上日

- □月分請求書(No.XX):値引きの対象となる取引内容(元の請求書を特定できるような書き方)

としています。

もう一つ悩ましい点として、

「適格返還請求書を毎月の請求書とは別にわざわざ発行しないといけないのか?」

というものがあります。

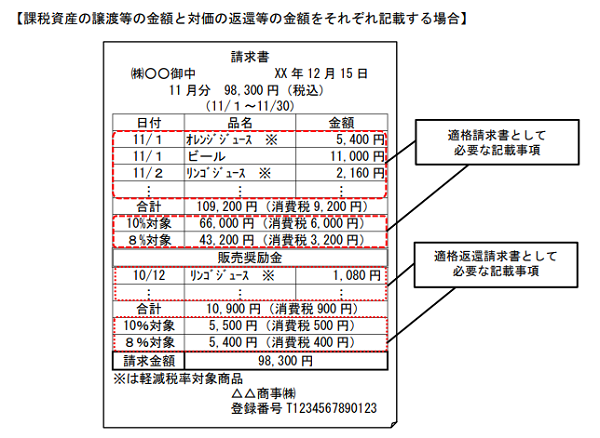

この点については、同Q&A問51にて

この場合において、貴社が交付する請求書に、適格請求書と適格返還請求書それぞれに必要な記載事項を記載して1枚の書類で交付することも可能です。

とされています(太線は筆者)。

また記載例として以下のものが掲載されています。

こうした内容から判断すると、

当月請求書発行 → 翌月買手が振込手数料を引いて振込 → 翌月の請求書に振込手数料分をマイナスとして表示

という流れで対応するのが現実的と考えます。

※個人的には請求書上で値引き処理をする前に、値引きされた金額が振込みされるという点に少し違和感を感じますが・・・。

なお、上記で引用したQ&Aは以下のサイトで確認できますので、詳細を確認されたい方はご参照ください。

消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A

制度変更が商習慣を変えるキッカケになる可能性

買手が差し引いてくる振込手数料について、売手が消費税の計算上どう対応すべきかという点について、現状のQ&A等から考えられる対応を検討してみました。

制度自体がまだ始まっていないことから、制度開始までに国税庁から追加の情報が出て取扱いが変わる可能性は十分にありますし、上記の対応を取ったとしても税務調査の現場でどのように取り扱われるかは現時点では正直よくわかりません。

インボイス制度については制度の開始に伴い、従来からある売手が振込手数料を負担するという商習慣が変わっていく可能性もあります。

税金の計算という観点からの対応は当然必要ですが、こうした商習慣への影響も含めてフォローしていく必要が今後はありそうです。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について 仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい

仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい