インボイス発行事業者の登録開始から1ヶ月が経ちましたが、申請書の書き方に不備があるケースも多いようで、国税庁から注意喚起の文書が出ています。申請書の記入時に注意すべき点を確認しておきましょう。

目次

インボイス発行事業者の登録開始から早1ヶ月

2023年10月1日から始まるインボイス制度、インボイスを発行する事業者は税務署への申請が必要となりますが、この受付が2021年10月1日から開始されています。

既に1ヶ月が経過し、11月からは登録済みの事業者を登録番号で検索できるサイトもオープンしました。

その一方で申請書の記入や提出方法などについていろいろ間違いがあったようで、国税庁から

適格請求書発行事業者の登録申請書の提出に当たりご注意いただきたい事項

という文書が今月に入って公表されています。

今回はこの内容を確認しつつ、インボイス発行事業者の登録申請をする際に注意すべきポイントを確認しておきましょう。

なお、インボイス発行事業者として登録する場合に提出する書類の正式名称は、

です。

「インボイス発行事業者の登録申請書」という書類はありませんので、ご注意ください。

「ここは間違えちゃダメ」というポイントは?

国税庁から出ている先ほどの資料、法人・個人別にまとめると次のようになります。

- 法人

- 「法人名」や「本店所在地などの住所」は登記されている内容に合わせて書いて

- 個人事業主

- 検索サイトで屋号を公表したい場合には、この申請書とは別に「適格請求書発行事業者の公表事項の公表(変更)申出書」の提出が必要。「氏名又は名称」欄に屋号は書かないで。

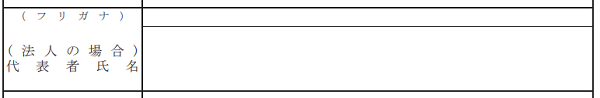

- 【代表者氏名】欄は法人が記入する欄なので個人事業主は書かないで

- 共通

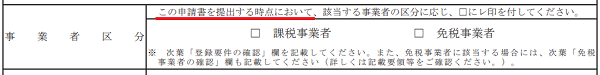

- 【事業者区分】の「課税事業者」・「免税事業者」のどちらかに忘れずチェックして

- 二枚目の「次葉」も全員記入が必要なので忘れずに書いて

- e-Taxで二重に送信しないで

順番に確認していきましょう。

法人:登記内容に合わせる

今回の申請、税務署側で内容を審査した上で登録するという手順になりますので、その際に登記情報との照合を恐らくしているのでしょう。

税務署に提出する資料ですから、登記と合わせておくというのはいわれてみれば当然の話ではあるのですが、普段はそこまで意識していないケースもありますので注意が必要です。

個人事業主:屋号の公表には別途申出書が必要

個人名だと実際に取引している事業主か判別できない可能性もあるため、屋号も公表できるようにしているようですが、「なぜわざわざ別の書類にしたんだろうか」という気はしないでもありません(申請するケースが少なく、法人には不要という理由からでしょうか?)。

とはいえ、検索サイトで検索した際に屋号を表示させたい方は忘れずに提出しましょう。

なお記載要領等には

『この申出書は、「適格請求書発行事業者の登録申請書」と同時に提出することができます』

とありますので、同時に提出した方が提出モレがありませんのでオススメです。

個人事業主:【代表者氏名】欄は記入しない

これはもう、書いてあるとおりですね。個人事業主の方は、以下の欄には何も記入しないでくださいとのことです。

共通:【事業者区分】のチェックを忘れない

これも書いてあるとおり、忘れずに「課税事業者」「免税事業者」のどちらかにチェックを入れましょう、ということです。

なお、この欄には「この申請書を提出する時点において」とありますので、判定する時点を間違えないようご注意ください。

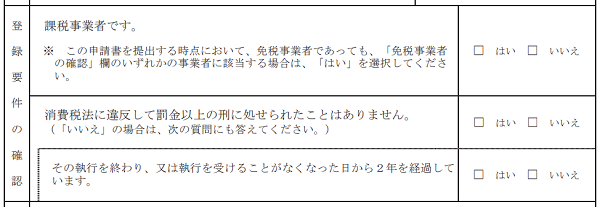

共通:二枚目の「次葉」も全員記入する

「次葉」の真ん中辺りにある「登録要件の確認」欄は、登録される方は最初の2項目の「はい」にチェックするだけです(消費税法に違反したことがある方を除く)。

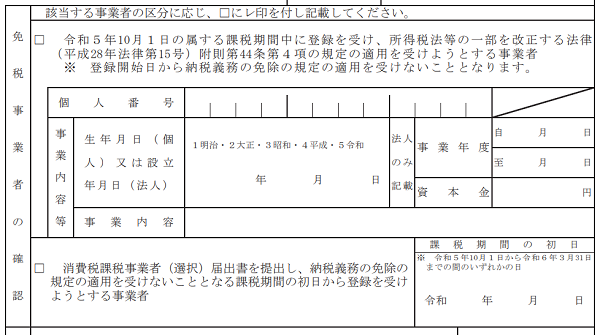

ちょっと厄介なのが、免税事業者の方が記入する必要がある以下の部分です。

一般の方からしたら、「上と下のどっちにチェック付けたらいいの?」と思いますよね。

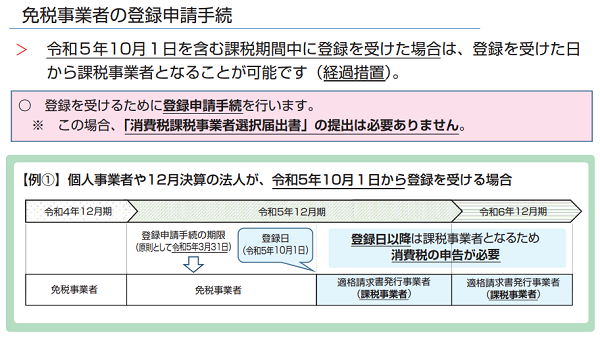

インボイスの発行者は消費税を納める「課税事業者」である必要がありますが、免税事業者の方が課税事業者になるには、通常は「消費税課税事業者選択届出書」という書類を提出しなければなりません。

ところが、この書類を2022年中に提出してしまうとインボイス制度が始まる前の2023年1月の取引から消費税の対象となってしまいます。

そのため今回はインボイス制度の開始に合わせて2023年10月の取引から消費税を納めたいという方のために、「適格請求書発行事業者の登録申請書」を期限までに提出すれば「消費税課税事業者選択届出書」は提出しなくてもいいですよ、という経過措置があります。

国税庁パンフレット「適格請求書等保存方式の概要」(令和3年7月)19ページより

この経過措置を使う方は上側にチェックを、それ以外の例えば2023年中はインボイスを発行せずに2024年1月から発行するといった方は下側にチェックを付けることになります。

※この特例については、以下の記事にて解説していますのでご興味があればご参照ください。

共通:e-Taxで二重に送信しない

・・・こういう方いらっしゃるみたいですね。

e-Taxで送信すると「受信通知」というメッセージで税務署が受信した日時を確認できます。

二重に送信すると、後から送ったものが採用されますし、下手をすると登録が遅れることになりますので注意しましょう。

なお、国税庁が準備した申請書の記載例がリンク先にありますので、こちらもご参照ください。

慣れてない方にはわかりにくい税務署への提出書類

国税庁が公表した注意事項を元に、インボイス発行登録の申請書の書き方について確認しました。

慣れない方にとっては非常に書きにくいものだと思いますが、法律で決まっている以上インボイスを発行する方は提出するしかありません。

事業者の中には税理士等に依頼せずにご自身で提出される方もいらっしゃると思います。

そうした方が申請書を作成される際の一助となれば幸いです。

・・・一応最後に本音を書きますが、消費税の届出関係は税理士であってもミスすることがあるほど複雑な制度となっています。

提出した後では変更できないことも多いので、可能であれば提出前にお近くの専門家に一度相談することをオススメします。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経理2024年7月25日何ごとも最初が肝心、経理も例外ではありません

経理2024年7月25日何ごとも最初が肝心、経理も例外ではありません Excel2024年7月21日Excelで行削除すると残高計算がおかしくなる問題に対処するには

Excel2024年7月21日Excelで行削除すると残高計算がおかしくなる問題に対処するには 経営管理2024年7月18日効果を測定をするために、どうやってデータを集めるかしっかりと考える

経営管理2024年7月18日効果を測定をするために、どうやってデータを集めるかしっかりと考える 英語2024年7月14日『英語で法人税の「別表」ってどういうの?』と悩む前に考えるべきこと

英語2024年7月14日『英語で法人税の「別表」ってどういうの?』と悩む前に考えるべきこと