今年の年末調整から登場する「所得金額調整控除」。先月国税庁からFAQが出ましたので、内容を確認しておきたいと思います。

所得金額調整控除とは?

源泉徴収票の様式変更について以前まとめた際に、今年から適用される改正項目として「所得金額調整控除の創設」を挙げました。

国税庁パンフレット「令和2年分 給与所得の源泉徴収票の記載の仕方」を確認

その際、詳細については解説できませんでしたが、先月国税庁より

という資料が公表されましたので、この資料を中心に「所得金額調整控除」について確認していきましょう。

所得金額調整控除の概要

対象者

- 給与等の収入金額が850万円超の方で、23歳未満の扶養親族がある方、もしくは本人・同一生計配偶者・扶養親族が特別障害者の方

- 給与所得と年金所得の両方があり、これらの所得の合計額が10万円超の方

制度の趣旨

対象者1について

給与の税金を計算するときに収入から控除できる給与所得控除について、今年から上限の見直しが行われました。

これにより給与収入850万円超の方については、給与所得控除額が引き下げられることとなりましたが、子育て等の負担がある方については配慮が必要ということで、所得金額調整控除が創設されました。

対象者2について

給与や公的年金の税金を計算する際に控除できる給与所得控除・公的年金等控除が今年から一律10万円引き下げられると共に、基礎控除が10万円引き上げられました。

給与もしくは年金どちらかだけ受け取っている方については、高所得者を除いてトータルで税金負担に変更はありませんが、給与と年金両方を受け取っている方については、控除額が10万円減ってしまいます。

こうした負担増が生じないよう所得金額調整控除が創設されました。

計算方法

対象者1のケース

(給与等の収入金額※ - 850万円) × 10%

※給与等の収入金額が1,000万円を超える場合には、1,000万円として計算

対象者2のケース

(給与所得控除後の給与等の金額※ + 公的年金等に係る雑所得の金額※) - 10万円

※給与所得控除後の給与等の金額・公的年金等に係る雑所得の金額が10万円を超える場合には、超えた方の金額は10万円として計算

適用時期

令和2年分の所得税から適用されます。

国税庁FAQから気になるポイントを確認

ここからは、FAQに記載の内容で気になる点を確認していきます。

月々の給与計算・源泉徴収に影響はあるの?(Q4)

所得金額調整控除の適用があるのは、確定申告か年末調整だけ(上記対象者2については確定申告のみ)のため、月々の給与計算に反映させる必要はありません。

給与等の収入金額が850万円を超えるかどうかの判定(Q6)

2カ所以上から給与をもらっている場合、年末調整と確定申告で判定方法が異なります。

- 年末調整の場合:年末調整を行う会社からもらっている給与だけで判定

- 確定申告:すべての給与を合計した金額で判定

共働き世帯で対象となる子どもが一人しかいない場合の取扱い(Q12)

共働き世帯で、それぞれの収入が850万円超であり、23歳未満のお子さんが一人のケース。

扶養控除については、どちらか一方しか受けることができませんが、所得金額調整控除については、夫婦共に適用を受けることが可能です。

「所得金額調整控除申告書」の提出省略は可能?(Q13)

年末調整で所得金額調整控除の適用を受けるには、「所得金額調整控除申告書」を給与支払者に提出しなければなりません。

「扶養控除等申告書」に同様の内容が記載されているからといって、「所得金額調整控除申告書」を提出しないと、所得金額調整控除の適用を受けられません。

給与収入が850万円超えるか微妙なケースは?(Q14)

年末調整では、12月の給与をもらう前に年末調整の資料(「所得金額調整控除申告書」等)を提出することになりますが、給与収入が850万円を超えるかどうか微妙な金額のときはどうすべきか?

この場合は、「とりあえず提出しておいてください」と。

提出しても給与収入が850万円以下であれば、所得金額調整控除の適用はありませんので、心配な方はとりあえず提出しておきましょう。

「所得金額調整控除申告書」の記載省略は可能?(Q15)

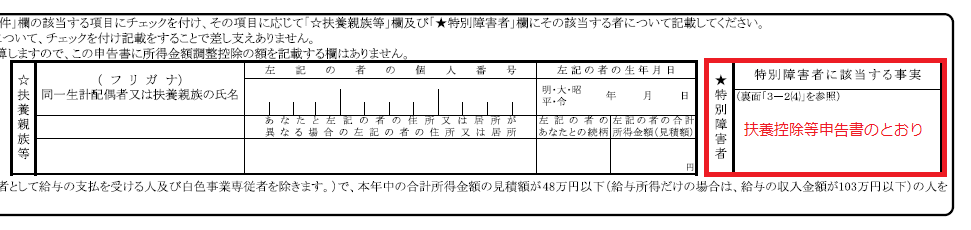

国税庁のサイトに掲載されている「所得金額調整控除申告書」は、次のような様式になっています。

1648_73_01

「扶養控除等申告書」に記載済みの内容であっても、原則として「所得金額調整控除申告書」の記載を省略することは認められません。

ただし、特別障害者についてのみ「扶養控除等申告書」に記載があれば、「所得金額調整控除申告書」の「★特別障害者」欄については、「扶養控除等申告書のとおり」との記載が可能です。

所得金額調整控除の金額は誰が計算する?(Q16)

「所得金額調整控除申告書」には、「所得金額調整控除額」という欄がありません。

この金額は、従業員が提出する際に計算するのではなく、給与支払者が年末調整において計算するものとされています。

年末調整で所得金額調整控除の金額を計算するときの注意点(Q17)

従業員の方が2カ所以上から給与をもらっていたり、年金を受け取っている場合には、

- 給与支払者が年末調整において計算する所得金額調整控除の額

- 従業員等が「給与所得者の基礎控除申告書」で所得の見積額を計算する際に適用する所得金額調整控除の額

が一致しないケースに注意すべきとされています。

これは、給与支払者は自ら支払った給与をベースに所得金額調整控除を計算するのに対して、従業員はすべての給与等を含めて所得金額調整控除を計算する必要があるためです。

個人的な感想としては、ほとんどのケースで従業員が所得金額調整控除を正しく計算して、所得見積額を記入するのはムリだと思います。

給与支払者側は、こうしたケースもあるというくらいに認識しておいた方がよいでしょうが、ここまでチェックするのは難しいかと。

年末調整資料提出後に子どもが生まれた場合(Q18)

扶養控除については16歳未満の子どもは対象外のため、年末調整資料提出後の年内にお子さんが生まれたとしても、年末調整の計算に影響はありません。

ところが、所得金額調整控除については、「16歳未満は対象外」といった条件はありませんので、お子さんが生まれると所得金額調整控除の対象となるケースがあります。

こうした場合には、以下のいずれかの対応が考えられます。

- 給与支払者において、従業員からの申出に基づき年末調整の再計算を行う

- 従業員が確定申告を行い、所得金額調整控除の適用を受ける

また、Q19では23歳未満のお子さんのアルバイト収入が当初見込みよりも増えてしまい、所得金額調整控除の適用が受けられなくなるケースについて解説されています。

この場合には、年末調整の再計算が必要とされています。

他にもマイナンバーに関する取扱いに関する質問も取り上げられていますが、従来の取扱いから変わるものではありませんので、今回は割愛します。

今年の年末調整は変更点が多いので要注意

所得金額調整控除について、FAQを中心に概要を確認しました。

ひとり親控除の創設、給与所得控除の変更、そして所得金額調整控除の創設など、今年の年末調整は従来と比べて変更点が数多くあります。

なかなか今の時期から年末調整を意識するのは難しいかもしれませんが、大きく変わるというイメージはきちんと持っていただき、少しずつでも変更点の確認や準備をされることをオススメします。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2026年3月12日状況が急激に変化するときほど、外部のサポートを求めるべきではという話

経営管理2026年3月12日状況が急激に変化するときほど、外部のサポートを求めるべきではという話 生き方・考え方2026年3月8日それって「世代の問題」ですか?「個人の問題」ですか?

生き方・考え方2026年3月8日それって「世代の問題」ですか?「個人の問題」ですか? 税金2026年3月5日「期間限定の消費税率の変更ってイヤだな」と感じる理由について

税金2026年3月5日「期間限定の消費税率の変更ってイヤだな」と感じる理由について 仕事術・勉強法2026年3月1日自分の時間、本当に使うべきことにきちんと使えていますか?

仕事術・勉強法2026年3月1日自分の時間、本当に使うべきことにきちんと使えていますか?