今年、年末調整手続が電子化されます。「従来と何が違うの?」「会社としてどんな対応が必要なの?」といった点について、国税庁が発行している「年末調整手続の電子化に関するパンフレット」でざっくりと確認してみましょう。

目次

年末調整の電子化って何?

今年の年末調整については、

- ひとり親控除の創設

- 寡婦控除の見直し

- 所得金額調整控除の創設

と盛りだくさんの改正がありますが、もう一つ「年末調整の電子化」という変更点があります。

年末調整というと、

- 従業員が証明書を保険会社等から紙で取得

- 紙の扶養控除等申告書などに手書きで記入して、会社に提出

- 会社の担当者は、電卓で検算してから給与ソフトなどに手入力

といった非常にメンドウな作業があるわけですが、これらの手続きが電子化されます。

(もちろんクラウドソフトを使って、すでに一部電子化されている会社もあると思いますが、とりあえず最も原始的なやり方を例に挙げています)

具体的に変る部分としては、

- 従業員の方が、保険会社などから証明書を電子データで受け取る

- 国税庁が提供する年末調整ソフトで従業員の方が扶養控除等申告書などの書類を作成する

- 従業員の方は、証明書類と扶養控除等申告書などの書類を電子データで勤務先に提出する

- 勤務先の担当者は、受け取った電子データをそのまま給与ソフト等に取り込んで、年末調整の計算を行う

といった点があります。

このように書くと、「従業員含めて、そんな対応ムリ」と感じる方もいらっしゃると思いますが、この年末調整の電子化については、他の改正項目と違って義務ではありません。

こういうやり方もできますよ、という改正ですのでムリせずできるところから始めていけばよいのです。

この年末調整の電子化について、国税庁より、

という形で、パンフレットが出ていますので、これを見ながら気になる点などについて、ざっくりと確認していきたいと思います。

「年末調整手続きの電子化に関するパンフレット」を読んで気になる点

パンフレットは、

- スケジュール

- 勤務先向け1・2・3

- 従業員向け1・2・3

とありますが、今回は主に勤務先で必要な対応や気になる点について確認していきます。

スケジュール

年末調整の電子化を行う場合、今年の年末調整に向けたスケジュールとして、

- 従業員への変更点の周知徹底

- 給与システムの改修等

- 税務署への届出

といった点に注意する必要があります。

従業員への周知徹底はとにかくやるしかありませんので、他の2点について気になる点を確認しましょう。

給与システムの改修等

給与システムの改修等については、大企業を除けば市販のソフトやサービスを使っている会社がほとんどかと思われます。

そうなりますと、ベンダーの対応待ちということになるのですが、対応内容の詳細が10月や11月頃に出てきた場合、それから対応が可能なのかどうかという心配はあります。

もし今年から年末調整を電子化したいということであれば、早めにベンダーに問合せされることをオススメします。

税務署への届出

従来紙の書類で年末調整をされていた場合、年末調整の電子化をするにあたって、税務署に「源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書」という書類を提出して、承認を得る必要があります。

[手続名]源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請

この書類ですが、提出した日の翌月末日までに税務署から連絡がなければ、承認されたということになります。

そのため、8月中に提出した場合、承認されるのは9月末ということになるわけです。

もし10月から年末調整の書類を電子データで受け取ろうと考えている場合には、8月中に申請する必要がありますので、ご注意ください。

勤務先向け1

ここでは、実際にどうやって電子化を進めていくかについて書かれています。

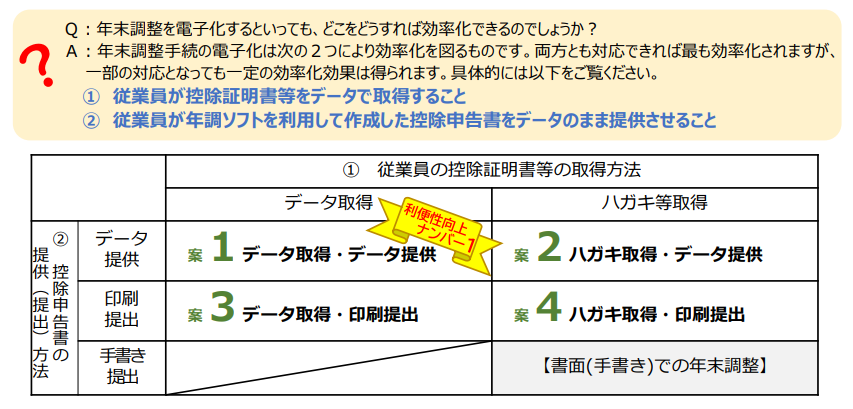

年末調整の電子化は義務ではありませんので、進め方として次のように4つの案を提示してくれています。

国税庁「令和2年分からの年末調整手続の電子化について」より

そして、それぞれの案についてメリットを次のようにまとめてくれています。

国税庁「令和2年分からの年末調整手続の電子化について」より

もちろんすべて電子化できればメリットは大きいのですが、

- 給与ソフトの対応状況

- 保険会社等の証明書の電子化の対応状況

- 従業員のITスキル

など様々な要因に配慮しつつ、ムリのない範囲で進めていくことが重要です。

特に導入初年度などは、従業員の方から年末調整担当者に問合せが殺到することが予想されます。

担当者が対応できるかも含めて検討すべきでしょう。

勤務先向け2

ここでは、年末調整の電子化に伴い必要となる給与システムの改修について解説されています。

恐らく大部分の会社では、既存の給与ソフトやサービスを使っているでしょう。

そのため、現在使っているソフト・サービスが年末調整の電子化にどこまで対応してくれるのかが見えてこないと、どこまで電子化するか決められないということになってしまいます。

今年進めるのであれば、ベンダーに問合せするしかないのですが、スケジュール的にはかなり厳しくなることが予想されます。

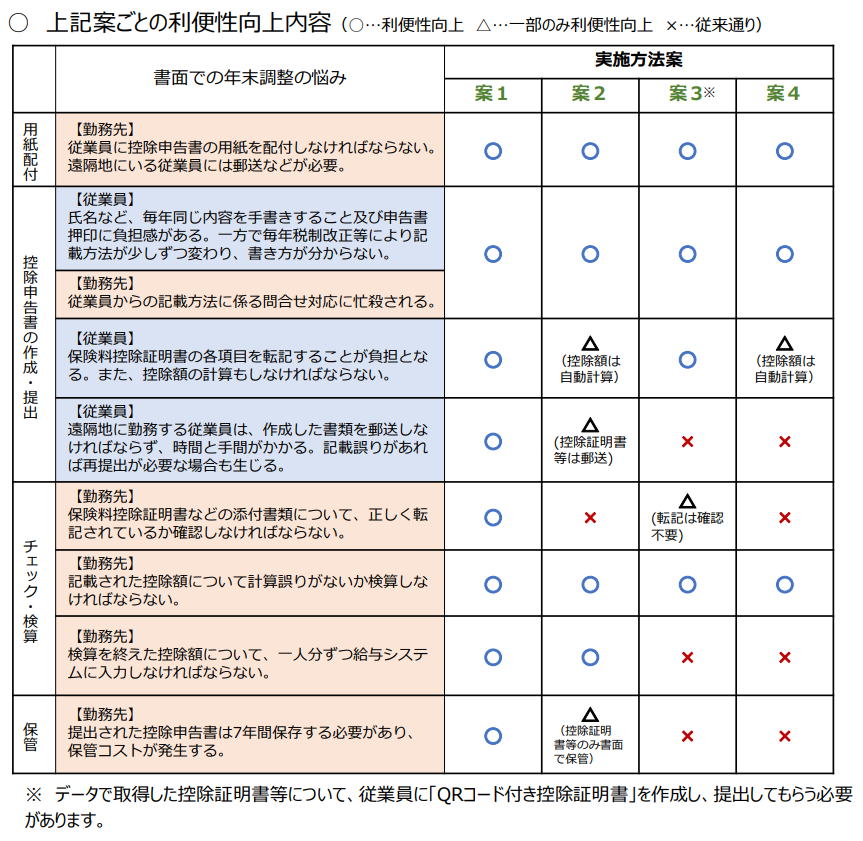

また、すでにクラウドサービス等を活用して、一部電子化をされている会社もあるでしょう。

そうした従来の電子化と今回の電子化の違いについて、次のように解説しています。

国税庁「令和2年分からの年末調整手続の電子化について」より

主な違いとして、

- 従業員が証明書の内容を手入力する必要がなくなる

- 控除証明書の内容が正しく転記されているかチェックが不要になる

- 証明書類などを紙で保存する必要がなくなる

といった点が挙げられています。

勤務先向け3

ここでは、年末調整を電子化する際に注意すべきセキュリティについて解説されています。

この点については、今回割愛させていただきます。

今年対応すべきかどうかは悩ましいところ

年末調整の電子化により何が変るのか、という点について国税庁のパンフレットを見ながらざっくり確認してみました。

あくまで個人的な意見ですが、以下の理由により、今年は急いで進めない方がいいのではないかと考えています。

- 国税庁からの年末調整ソフトの正式提供が今年10月の予定(プロトタイプ版はすでに提供済み)で、給与ソフトベンダーがどこまで対応してくれるか現時点で情報が少ない

- 今年、保険会社等がすべて電子化に対応するわけではない

- 国税庁のソフトや給与ソフトの対応が見えてから従業員に周知徹底するには時間が足りない

今年電子化をやるかもしれないという会社については、とりあえず「源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書」だけは提出しておいて、様子を見ながら進めるというのもひとつの方法です。

最終的には各会社様の経営判断ということになりますが、担当者・従業員の一時的な負担増も考慮しつつ、ご判断いただければと思います。

なお、年末調整手続きの電子化についてのFAQが今月更新されています。

この内容については、別途確認する機会を持つ予定です。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について 仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい

仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい