2020年5月に国税庁より「令和2年分 給与所得の源泉徴収票の記載の仕方」というパンフレットが公表されました。今年は大きな変更が何点かありますので、このパンフレットで主な変更点を確認していきましょう。

目次

令和2年改正に関連する解説・説明資料が順次公表されています

今年5月に国税庁より、ひとり親控除や給与所得の源泉徴収票に関する資料が公表されています。

このうちひとり親控除や寡婦控除の改正については、先日のブログで取り上げました。

[blogcard url=”https://katoh-tax.com/2020/05/24/single-parent-deduction/”]

[blogcard url=”https://katoh-tax.com/2020/05/31/single-parent-deduction-no2/”]

そこで今回は、「令和2年分 給与所得の源泉徴収票の記載の仕方」として公表されたパンフレットを元に、給与所得の源泉徴収票の変更点について確認していきましょう。

給与所得の源泉徴収票の変更点を確認

様式変更に関連する税制改正

まず確認しておきたいのは、源泉徴収票の様式変更に影響を与えている税制改正です。

主に次の3点があります。

- 所得金額調整控除の創設

- 基礎控除の見直し

- 未婚のひとり親への対応及び寡婦控除の見直し

それぞれの内容に関する解説は今回割愛しますが、どの改正が影響しているのか理解しておきましょう。

給与所得の源泉徴収票の様式及び記載の仕方の変更点

Ⅰ 様式の変更点

次に、様式のどこが変更されたか確認しておきましょう。今回変更があったのは、次の5点です。

- 「給与所得控除後の金額」欄が「給与所得控除後の金額(調整控除後)」欄に変更

- 「基礎控除の額」欄の追加

- 「所得金額調整控除額」欄の追加

- 「寡婦(特例・その他)」「寡夫」欄が「寡婦」「ひとり親」欄に変更

- 受給者生年月日欄の元号が、○をつける方式から、漢字で記入する方式に変更

1については、所得金額調整控除が適用される場合には、その控除後の金額を書くこととされました。

2については、従来は基礎控除は定額(昨年までは38万円)であったため、記載欄はありませんでしたが、今年から所得金額等に応じて基礎控除の額が変わることとなったため、記載欄が設けられました。

3については、所得金額調整控除という新たな控除が設けられたため、記載欄が追加されました。

4については、ひとり親控除の創設・寡婦控除の見直しに伴う様式の変更です。

5については、従来は該当する元号に○をつける方式でしたが、今後「令和」という元号欄を追加するとスペースが足りないということで、直接記入する方式に変更されたのではないかと思います。

Ⅱ 記載の仕方の変更点

また、様式自体には変更はありませんが、記載の仕方にも変更点があります。

主なものとしては、摘要欄の記載方法に関して、次のような注意点があります。

- ひとり親控除・寡婦控除について改正前の制度を適用する場合

- 改正前の制度を適用している場合には、「寡婦」「ひとり親」欄には○をつけずに、摘要欄に「旧寡婦」「旧寡夫」「旧特別の寡婦」と記載する(Ⅲ 記載例についての確認 を参照ください)

- 所得金額調整控除の適用がある場合

- 該当する要件に応じて、摘要欄に「同一生計配偶者の氏名(同配)」「扶養親族の氏名(調整)」と記載する必要があります。ただし、同一生計配偶者や扶養親族の方の氏名が「控除対象配偶者」「控除対象扶養親族」「16歳未満の扶養親族」欄に記載がある場合は、省略可能となっています。

Ⅲ 記載例についての確認

今回のパンフレットには記載例が4つ挙げられています。これらについて、気になる点を確認しておきましょう。

ⅰ ひとり親控除・寡婦控除の改正に関連して

記載例1は令和2年5月で退職した方(改正前の「特別の寡婦」に該当)で、年末調整を行っていない場合の例です。

ひとり親控除・寡婦控除の改正については、月々の給与計算に反映させるのは、令和3年1月1日以後に支払うべき給与等からとされています。

一方で、年末調整については、令和2年分以後の所得税からとされているため、今年の年末調整を行う際には、改正後の制度を適用する必要があります。

そのため、年の途中で退職された方で年末調整を行っていない場合は、旧制度を適用していることになるため、記載例1では「寡婦」欄に○をつけずに、摘要欄に「旧特別の寡婦」と記載している点に注意が必要です。

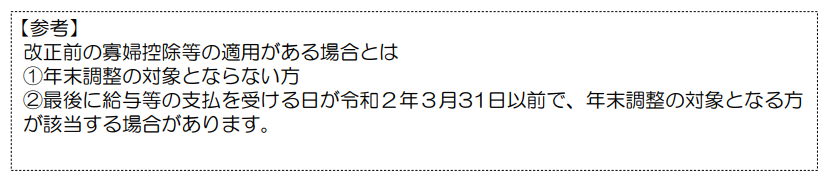

この点、パンフレットの中で【参考】として、改正前の制度の適用がある方について、次のように解説されています。記載例1は、このうちの①についての例示となります。

一方で、従来「寡婦」に該当していなかった方で、今年の年末調整で「ひとり親」に該当するケースが記載例2です。

この場合には、源泉徴収票の「ひとり親」欄に○をつけることになります。

令和2年に限った注意点ではありますが、これらの違いには配慮が必要です。

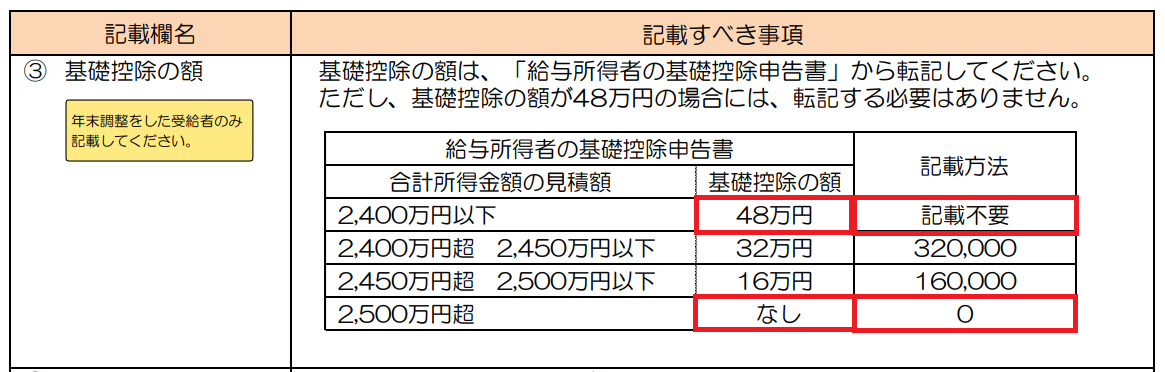

ⅱ 基礎控除の額の記載方法について

記載例4では、「基礎控除の額」欄の記載についての例示がされています。

基礎控除の額が48万円の場合には、「基礎控除の額」欄は48万円ではなく「空白」となります。

一方で、所得金額が2,500万円超で基礎控除の適用がない方については、「0」と記載することになります。

この点は記載要領の中でも、次のように明記されています(赤枠は筆者による)。

少しでも記入の手間を減らそうという配慮かもしれませんが、個人的にはなぜ「48万円」と記載するようにしなかったのが疑問が残ります。

源泉徴収票の作成者が、「基礎控除額が48万円の時は空白、0円のときは0」という記載ルールを守りきれるかどうか。

また、副業があってかつ手書きで確定申告書を作成する方などは、源泉徴収票の基礎控除の額欄の空白を0円と誤認して、基礎控除0円で申告書を作成してしまわないか、といった心配があります。

年末調整などの変更が多い年。早めに確認をしておきましょう。

ここまで国税庁が公表したパンフレットをもとに、令和2年分の給与所得の源泉徴収票の書き方について確認しました。

今年は新型コロナウイルスの影響で、税務署による年末調整説明会の開催中止がすでに決まっています。

<国税庁からのお知らせ>新型コロナウイルス感染症の影響を踏まえた令和2年分の年末調整説明会の開催中止について

動画等による解説は掲載される予定ですが、今まで説明会で直接質問するなどして詳細を確認されていた事業者の方については、そうした機会が今年はありません。

ただでさえ、今年は例年よりも変更点が多く、注意して実務を進めていく必要があります。

このような状況となっておりますので、今年については年末調整の変更点等について、早めに確認されることをオススメします。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策