先週金曜日に電子帳簿保存法の改正に関連した資料が国税庁から公表されました。このうち電子取引に関する部分について、今後どのような対応が必要となるか確認しておきましょう。

目次

国税庁のサイトで電子帳簿保存法改正についての関連資料が公開

先週金曜日(7月16日)に国税庁のサイトを確認したところ、多くの項目が(準備中)となっていた

「令和3年度税制改正による電子帳簿等保存制度の見直しについて」

のページに資料が掲載されていました。

電子帳簿保存法(正式な名称ではありませんが、今回このまま表記します)については、大きく分けて

- 国税関係帳簿書類の保存等

- スキャナ保存制度

- 電子取引

の3つの区分がありますが、令和3年度税制改正により多くの企業・個人事業主が影響を受けそうなのが、

「電子取引の取引情報を、紙で出力して保存することができなくなる」

という点です。

国税庁よりQ&Aなどの資料が出てきましたので、今回は電子取引の取引情報の保存に関連する部分について確認しておきましょう。

なお、紙保存ができなくなる点については、以前の記事でも触れておりますので、ご興味のある方はご参照ください。

電子帳簿保存法の改正と消費税の請求書等の保存要件の関係を確認しておきましょう

中小零細企業や個人事業主が気をつけるべき点は?

今回確認しておく資料は、新たに公表された資料のうち、

です。

(ちなみに、サイトには「電子帳簿保存法Q&A」となっているのに、書面のタイトルは「一問一答」。なぜなんでしょうか。)

この資料、34ページありますが全ての論点を取り上げることはできませんので、従業員の多くない比較的小規模な会社や個人事業主の方に関連しそうな部分を主に取り上げます。

従業員の方が多い場合、従業員が立替えて会社の経費を支払った際に、領収書を電子データで受け取った場合の取扱いなど、今回取り上げる点以外にも注意すべきものはありますのでご注意ください。

対象となる取引は?

まず対象となる取引のイメージをつかんでいただくことが大事かと思います。

細かい定義はありますが、問4において例示として、

(1) 電子メールにより請求書や領収書等のデータ(PDFファイル等)を受領

(2) インターネットのホームページからダウンロードした請求書や領収書等のデータ

(PDFファイル等)又はホームページ上に表示される請求書や領収書等のスクリー

ンショットを利用

(3) 電子請求書や電子領収書の授受に係るクラウドサービスを利用

(4) クレジットカードの利用明細データ、交通系ICカードによる支払データ、スマートフォンアプリによる決済データ等を活用したクラウドサービスを利用

(5) 特定の取引に係るEDIシステムを利用

(6) ペーパレス化されたFAX機能を持つ複合機を利用

(7) 請求書や領収書等のデータをDVD等の記録媒体を介して受領

の7項目が挙げられています。これらすべてについて回答の中で

(1)~(7)のいずれも「電子取引」(法2五)に該当すると考えられます

とされています。

電子メールに添付されている請求書、Amazonなどで備品購入後にネット上で表示される請求書・領収書、クラウドサービスを使って発行された請求書、さらにはインターネットFAXなどでデータとして受け取ったFAX、など対象となる範囲が広いことが確認できます。

紙での保存が認められなくなるのはいつから?

紙での保存が認められなくなるのは、令和4年1月1日以降に行う電子取引の取引情報とされていますが、12月決算以外の法人であっても、課税期間の途中で保存方法を変更する必要がある点に注意が必要です(問9)。

課税期間の途中から変更するのは手間なので、年内のうちに保存方法を変えてしまおうと考える方がいらっしゃるかもしれませんが、年内と来年では保存する際に求められる検索要件が異なります(範囲指定や複数条件での検索など)。

年内の法律改正前の要件を満たさずに、令和4年1月1日前に電子データで保存することは認められない点、ご注意ください(問10)。

とりあえずPDFファイルを保存しておけばいいの?

「とりあえず電子取引をしたときは、PDFファイル残しておけばいいんでしょ」と思われるかもしれませんが、電子取引に関する取引情報をデータで保存するには、いくつかの要件を満たしておく必要があります(問11)。

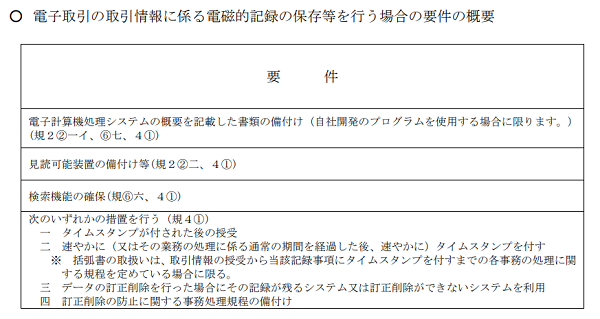

要件を一覧表にまとめたものが問11に掲載されています。

最初の2つは、システムの使い方のマニュアルやディスプレイを準備することなので、特に問題になることはないでしょう。

検索機能についてはあとでふれますが、ここで気をつける必要があるのが4つ目の要件です。

そこには、以下のいずれかを満たしている必要があるとされています。

- タイムスタンプ付の請求書等を受け取る

- タイムスタンプ付でない請求書等の場合は、自分でタイムスタンプを付ける

- データの訂正削除ができない、もしくは履歴が残るシステムでデータを管理する

- 訂正削除が勝手に行えないよう事務処理規程を決める

1はほとんど期待できませんし、2もわざわざ有料のタイムスタンプを使うメリットは考えづらいです。

3の条件を満たすシステムを現在使用中であれば問題はないですが、そうでない場合は4の事務処理規程を準備することが現実的でしょう。

なお、事務処理規程のひな形については問24に掲載されています。

検索機能ってどこまで必要なの?

先ほど取り上げた要件のひとつである「検索機能の確保」。

必要な機能として、以下のものが挙げられています(問31)。

(1)取引年月日その他の日付、取引金額及び取引先を検索の条件として設定することができること。

(2) 日付又は金額に係る記録項目については、その範囲を指定して条件を設定することができること。

(3) 二以上の任意の記録項目を組み合わせて条件を設定することができること。

ただし、税務調査の際に保存したデータのダウンロードに応じる場合には、(2)(3)は不要とされていますので、実質的には

- 取引年月日

- 取引金額

- 取引先

で検索できるようにしておく必要があります。

(このほか、基準期間における売上高が 1,000 万円以下の事業者については全ての検索機能が不要といったものもありますが、今回は詳細は割愛します。)

とはいえ、普通にPDFファイルを保存するだけでは、こうした項目をキーとして検索することはできません。

検索を可能にするためには、電子ファイルを管理するためのシステムが別途必要となります。

そうしたシステムを準備できない場合への対応として、一問一答の中で2つの方法が挙げられています(問12・問33)。

- 請求書データなどのPDFファイル名に、規則性をもって内容を表示する方法

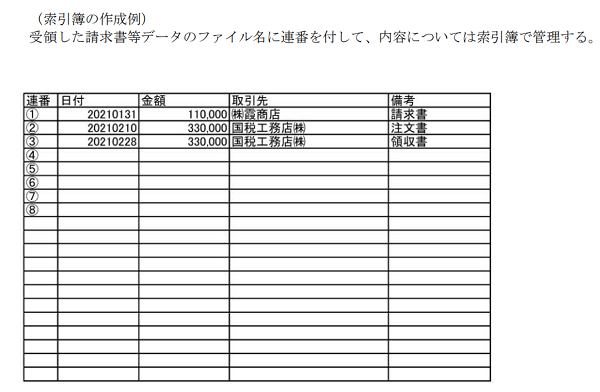

- 索引簿を作成し、索引簿を使用して請求書等のデータを検索する方法

aについては、例えば「取引日付_取引先_取引金額.pdf」というファイル名で保存する方法です。

問12において具体例が挙げられています。

例) 2022年(令和4年)10月31日に株式会社国税商事から受領した110,000円の請求書

⇒「20221031_㈱国税商事_110,000」

※ちなみに、個人的には取引金額のところに「,(コンマ)」は入れるべきではないと考えます。保存する際に一手間増える、コンマを付け忘れる可能性があること、もし付け忘れてしまうと検索時に「110,000」で検索できなくなること等が理由です。この点は社内ルールとしてきちんと決めておくべきでしょう。

bについては、ファイルを連番で保存した上で、以下のような索引簿を作成すると問12・問33で説明されていますが、入力の手間を考えると現実的でないのでは、という気がします。

具体的にどの情報をどこに保存すべき?

取引内容ごとに、どのように保存すべきかという点については、例として以下のものが挙げられています(問27)。

1 電子メールに請求書等が添付された場合

(1) 請求書等が添付された電子メールそのもの(電子メール本文に取引情報が記載されたものを含みます。)をサーバ等(運用委託しているものを含みます。以下同じです。)自社システムに保存する。

(2)添付された請求書等をサーバ等に保存する。

2 発行者のウェブサイトで領収書等をダウンロードする場合

(1) PDF等をダウンロードできる場合

① ウェブサイトに領収書等を保存する。

② ウェブサイトから領収書等をダウンロードしてサーバ等に保存する。

(2) HTMLデータで表示される場合

① ウェブサイト上に領収書を保存する。

② ウェブサイト上に表示される領収書をスクリーンショットし、サーバ等に保存す

る。

③ ウェブサイト上に表示されたHTMLデータを領収書の形式に変換(PDF等)

し、サーバ等に保存する。

3 第三者等が管理するクラウドサービスを利用し領収書等を授受する場合

(1) クラウドサービスに領収書等を保存する。

(2) クラウドサービスから領収書等をダウンロードして、サーバ等に保存する。

4 従業員がスマートフォン等のアプリを利用して、経費を立て替えた場合

従業員のスマートフォン等に表示される領収書データを電子メールにより送信させて、自社システムに保存する。

なお、この場合にはいわゆるスクリーンショットによる領収書の画像データでも構いません。

2や3で発行者のウェブサイトやクラウドサービスに保存しておく方法が認められていますが、7年間といった長期の保存に対応しているか、そもそもサービスの継続性に問題がないか、といった点は検討しておく必要があるでしょう。

守らないとどんな問題が起きる?

「こんなの別にきちんと守ってなくても、大して問題にならないんでしょ」と考える方もいるかもしれませんが、そうではありません。

想定されるリスクとして、

- 青色申告が取り消される

- 経費としての計上が否認される

があります。

こうした点については、問42において

青色申告の承認の取消しについては、違反の程度等を総合勘案の上、真に青色申告書を提出するにふさわしくないと認められるかどうか等を検討した上、その適用を判断しています。

その申告内容の適正性については、税務調査において、納税者からの追加的な説

明や資料提出、取引先の情報等を総合勘案して確認することとなります。

とされているため、保存方法の違反が即、青色申告取消や経費の否認につながるわけではありませんが、リスクがあることには変わりありませんので、注意いただく必要があります。

当面の現実的な対応は…

国税庁が公表した電子帳簿保存法の改正に関する資料のうち、電子取引に関するものについてざっと確認を行いました。

「自分(の会社)の業務にも影響があるのでは?」と思われた方も多いのではないでしょうか。

来年に向けて準備が必要となりますが、その際の主なポイントは、

- 対象となる取引の洗い出し

- 検索機能をどうやって確保するか(文書管理システム導入か、ファイル名で対応か)

- タイムスタンプを自社で付与するか、訂正削除管理できるシステム導入するか、事務処理規程で対応するかの決定

となるでしょう。

規模が大きくない中小企業や個人事業主の場合、文書管理システム等を導入するのは現実的でないケースも多いと思われます。

そうなると、そうした場合の当面の対応方法としては、

- 事務処理規程の備え付け

- 「取引日付_取引先_取引金額.pdf」というファイル名で保存

が現実的でしょう。

将来的には安価で使いやすい文書管理システムが出てくるかもしれませんが、まずは青色申告の取消や経費の否認といったリスクを減らせるよう対応しておくべきです。

運用開始まで既に半年を切っていますので、今から準備を始めても早すぎるということはありません。

来年に向けた準備を、是非今から始めていただければと思います。

この記事がそうした準備を始める際の参考になれば幸いです。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2026年2月8日「多くの人が間違える」は、そもそもサービスの作り方が間違っているのでは、という話

仕事術・勉強法2026年2月8日「多くの人が間違える」は、そもそもサービスの作り方が間違っているのでは、という話 仕事術・勉強法2026年2月5日「速読」という魔法を諦めた私が、今さら納得した本の話

仕事術・勉強法2026年2月5日「速読」という魔法を諦めた私が、今さら納得した本の話 仕事術・勉強法2026年2月1日散歩中の音声インプットを再開した理由

仕事術・勉強法2026年2月1日散歩中の音声インプットを再開した理由 ブログ・HP2026年1月29日自分の考えを文章にまとめることのメリット

ブログ・HP2026年1月29日自分の考えを文章にまとめることのメリット