来年からはメールの添付ファイルとして受け取った請求書などについては、電子データとして保存しておく必要があります。この変更が消費税の請求書等の保存にどのような影響を与えるのか、一度整理しておきましょう。

2022年(令和4年)1月1日からの電子帳簿保存法の改正内容

来年1月1日以降は、メールの添付ファイルとして送られてきた請求書などについては、紙での保存が認められなくなります。

どういうことかといいますと、「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」(以下「電子帳簿保存法」)という法律には、現在次のように書かれていますが(太字は筆者)、

第10条 電子取引の取引情報に係る電磁的記録の保存

所得税(源泉徴収に係る所得税を除く。)及び法人税に係る保存義務者は、電子取引を行った場合には、財務省令で定めるところにより、当該電子取引の取引情報に係る電磁的記録を保存しなければならない。ただし、財務省令で定めるところにより、当該電磁的記録を出力することにより作成した書面又は電子計算機出力マイクロフィルムを保存する場合は、この限りでない。

2022年1月1日付で、この太字の部分が削除されます(条文番号も第7条に変ります)。

電子データとして受け取った請求書等は電子データとして保存する必要があるものの、現在は紙に印刷して保存することも認められているわけですが、これが認められなくなるということです。

電子帳簿保存法の改正にどのように対応するかは、アタマの痛い問題ではありますが、国税庁が準備中のサイトでは、現時点でほとんどの項目が(準備中)となっていて、具体的にどのように対応すべきか不明な点が多いままです。

国税庁:令和3年度税制改正による電子帳簿等保存制度の見直しについて

そこで今回は、電子帳簿保存法への対応そのものではなく、この改正が消費税の請求書等の保存にどのように影響するのか確認しておきましょう。

消費税の請求書等の保存はどうなる?

事業者が消費税を申告する際には、売上等により預かった消費税から、仕入等に伴い支払った消費税を控除(これを「仕入税額控除」といいます)した金額を税務署に支払います。

支払った消費税を控除するためには、帳簿と請求書等を保存しておくことが条件となっています。

(詳細は下記の記事に書いていますので、ご興味があればご一読ください。)

[blogcard url=”https://katoh-tax.com/2019/12/01/vat-deduction/”]

では、例えばメールの添付ファイルで受け取った請求書等については、データのまま保存しておいて問題がないのかどうか。

現在の消費税法では、仕入税額控除を受けるためには、原則として請求書等を「紙で」保存することが求められています。

そのため電子データのまま保存していると仕入税額控除が認められませんが、「やむを得ない理由」があれば、紙での保存がなくてもいいよ、とされています。

請求書等をメールの添付ファイルなどとして受け取った場合も、この「やむを得ない理由」に該当するとされていて、この場合は帳簿に必要事項を記入することを条件に、電子データのまま保存することが認められます。

この点についての詳細は、以下の記事にまとめています。

[blogcard url=”https://katoh-tax.com/2021/05/20/how-to-book-with-no-vat-invoice/”]

つまり、帳簿への必要事項の記入を条件として、電子データのまま請求書等を保存することが認められているわけです。

ところが、この消費税の請求書等の保存については、実はここで話は終わりません。

2023(令和5)年10月1日から導入されるインボイス制度も、実は請求書等の保存に影響があります。

消費税法第三十条は、インボイス制度の導入により、2023年10月1日から次のように変更されます(太線は筆者)。

第三十条

9 第七項に規定する請求書等とは、次に掲げる書類及び電磁的記録(電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律第二条第三号(定義)に規定する電磁的記録をいう。第二号において同じ。)をいう。

一 事業者に対し課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。次号及び第三号において同じ。)を行う他の事業者(適格請求書発行事業者に限る。次号において同じ。)が、当該課税資産の譲渡等につき当該事業者に交付する適格請求書又は適格簡易請求書

二 事業者に対し課税資産の譲渡等を行う他の事業者が、第五十七条の四第五項の規定により当該課税資産の譲渡等につき当該事業者に交付すべき適格請求書又は適格簡易請求書に代えて提供する電磁的記録

(以下省略)

インボイス導入時には、「電子インボイス」と呼ばれるものも想定されているため、「請求書等」に「電磁的記録」(=電子データ)が含まれるという点が明記されています。

これにより何が変るかといいますと、電子データでの保存が原則として認められることになりますので、電子データのまま保存する場合であっても、現在必要とされている帳簿への追加事項の記入が必要なくなるということです。

ちなみに、

「電子データでの保存が原則なら、逆に紙で保存したら問題になるの?」

という疑問を持つ方がいるかもしれません。

この点については、2023(令和5)年10月1日から適用される消費税法施行規則第十五条の五②という法律に(太字は筆者)、

第十五条の五

2 令第五十条第一項及び第二項並びに前項の規定にかかわらず、これらの規定により同条第一項及び第二項に規定する電磁的記録を保存する事業者は、当該電磁的記録を出力することにより作成した書面(整然とした形式及び明瞭な状態で出力したものに限る。)を保存する方法によることができる。この場合において、当該事業者は、当該書面を、これらの規定により保存すべき場所に、これらの規定により保存すべき期間、整理して保存しなければならない。

と書かれていますので、「電子インボイスを受領したとしても、紙で保存すれば仕入税額控除認めます」とされています。

ただ、ここで注意が必要なのは、電子インボイスを紙で保存した場合、

「消費税法は守っているけれども、電子帳簿保存法には違反している」

という点です。

「電子帳簿保存法に違反したって、特に問題はないのでは?」と思われるかもしれませんが、電子帳簿保存法のルールに従って保存ができていない場合、最悪のケースとして青色申告の承認が取り消される可能性が指摘されています。

青色申告が取り消されてしまうと、個人であれば青色申告特別控除(55万円や10万円の控除)が受けられなかったり、法人であれば赤字の繰越ができないなど、デメリットは多々ありますので注意が必要です。

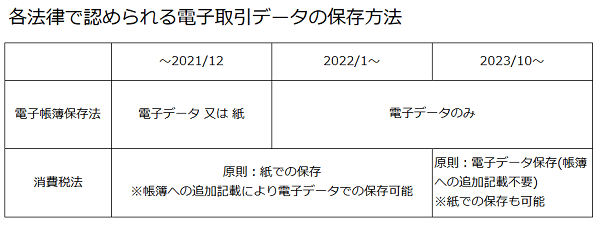

ここまでの内容を表にまとめると、次のようになります。

電子保存ってPDFファイル残しておけばいいんでしょ、とはならない理由

ここまで読んで、

「電子帳簿保存法といっても、PDFファイルを共有フォルダに保存しておけば問題ないんでしょ?」

と思われた方もいるかもしれませんが、実はそうではありません。

今回詳細は省きますが、

- 保存するデータにタイムスタンプを押す、訂正削除できないシステムにデータを保存する、訂正・削除についての事務処理規程を定めるなどのうち、いずれかの対応をすること

- 「取引年月日」「取引金額」「取引先」の3項目で検索できるようにしておくこと

といった条件を満たしてデータ保存を行わないと、電子帳簿保存法のルールに従った保存として認められません。

そしてインボイス導入後の消費税法においても、電子帳簿保存法のルールに従って電子インボイスを保存するよう求められている点にも注意が必要です(新消規第十五条の五①)。

こうした内容について、具体的にどこまで対応すれば法律上問題ないとされるかについては、判断するための材料が足りず、国税庁のホームページの情報待ちという状態です。

今までは、税務署の承認を受けて電子データの保存を行う企業等のみ気にしておけばよかった電子帳簿保存法ですが、来年以降は多くの企業等に影響が出てきます。

そして、「消費税法ではOKだけど、電子帳簿保存ではダメ」といったケースも出てくる可能性があり、さまざまな場面での判断に注意が必要です。

今回の内容以外にも電子帳簿保存法に関連する論点はありますが、まずは影響が大きそうな消費税との関連について整理してみました。

本記事が、現状を理解いただく一助になれば幸いです。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策