前回、基礎控除申告書の中の給与所得の書き方について解説しました。今回は記入する金額の全体像を理解するために、「合計所得金額」とは何かについて確認しておきましょう。

目次

「合計所得金額」ってどうやって計算するの?

前回、基礎控除申告書の中の「給与所得」の計算方法を確認しましたが、実際に基礎控除申告書に記入する際には、給与所得以外の所得を含めた「合計所得金額」を書かなければなりません。

【年末調整】「基礎控除申告書の給与所得欄の書き方がわからない!」という方へのカンタン解説

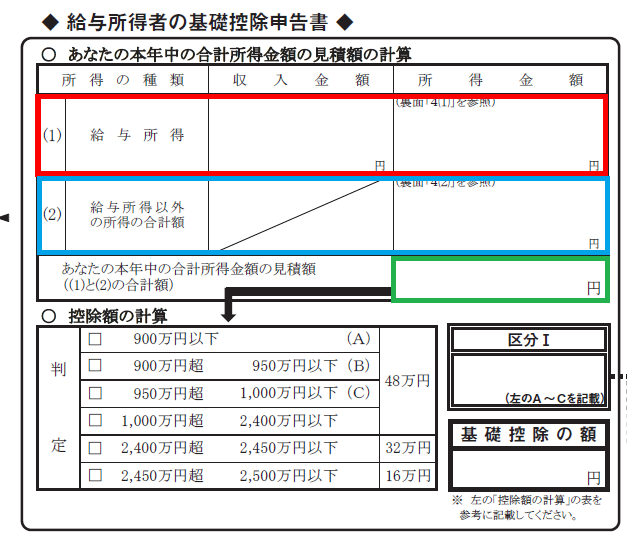

下の図で言うと、前回説明したのが赤枠の部分で、それ以外の青枠の部分を合計した緑枠が「合計所得金額」となります。

青枠部分にどういったものを含めるべきかについては、国税庁のホームページに解説は一応あります。

このホームページに書いてある「合計所得金額」の説明を抜粋すると、

「合計所得金額」とは、総所得金額、上場株式等の配当等に係る利子所得及び配当所得について、申告分離課税の適用を受けることとした場合のこの利子所得及び配当所得の金額(上場株式等に係る譲渡損失の損益通算の適用がある場合には、その適用後の金額)、特別控除前の分離課税の長(短)期譲渡所得の金額、一般株式等に係る譲渡所得等の金額又は上場株式等に係る譲渡所得等の金額、先物取引に係る雑所得等の金額、山林所得金額及び退職所得金額の合計額をいいます。

ただし、純損失や雑損失の繰越控除、居住用財産の買換え等の場合の譲渡損失の繰越控除、特定居住用財産の譲渡損失の繰越控除、上場株式等の譲渡損失の繰越控除、特定中小会社が発行した株式に係る譲渡損失の繰越控除又は先物取引の差金等決済に係る損失の繰越控除の適用がある場合には、その適用前の金額をいいます。国税庁ホームページ「合計所得金額3,000万円の判定」より抜粋

これを見て「わかった」という人はまずいないでしょう。税理士以外の一般の方がこれを読んで理解するのはかなり難しいです。

そこで、「合計所得金額」をかなりザックリと説明すると、

「あなたが今年1年間に稼いだ利益」

となるのですが、一部の利益については半分だけカウントすればいいとか、利息など源泉徴収済みのものは含めなくていい、といった例外がある点も理解を難しくしています。

ちなみに、2カ所以上で働いている場合であっても、すべて給料やバイト代としてもらっているのであれば、記入が必要なのは一行目の「給与所得」の欄だけです。

それ以外に例えば、

- 親から相続したり、自分で購入した賃貸物件があり、賃貸収入がある(不動産所得)

- 給料以外に、生命保険会社・国などから年金を受け取っている(雑所得)

- 自宅を売却して利益が出た(譲渡所得)

- 生命保険金を受け取った(今まで払込んだ保険料よりも多い場合)(一時所得)

- 配当を受け取ったり株式売買で利益を得た(配当所得・譲渡所得)(但し例外あり)

などがあると、「合計所得金額」に含める必要があります。

要するに、自分で確定申告をしたとした場合に、確定申告書に記入すべき所得金額を計算して、年末調整の書類に記入する必要があるというわけです。

そうした金額を12月の年末調整の時点で記入しないといけないため、年末調整が年々難しくなっています。

基礎控除申告書と配偶者控除申告書では、求められる精度が違う

ここまで読んで、ほとんどの方が「そんな複雑で面倒なことできない」と思われたのではないでしょうか。

年末調整のときに記入するのはあくまで「見積額」ではありますが、間違っていると年末調整のやり直しといった可能性も。

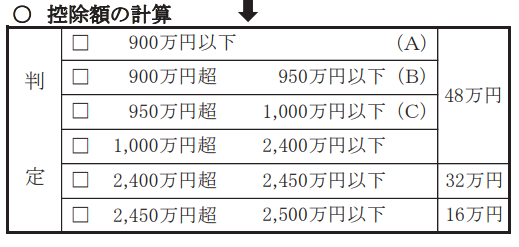

とはいえ、基礎控除申告書の「合計所得金額」が何に使われるかといいますと、下記の判定を行うためです。

つまり、「合計所得金額」が2,400万円以下であれば、基礎控除として満額の48万円を適用できます。

一般的な中小企業であれば、オーナー社長を除いて、ここまで所得金額が大きくなることは可能性としては低いでしょうから、そこまで高い精度が求められることはないと考えています。

但し、

- 900万円以下(A)

- 900万円超950万円以下(B)

- 950万円超1,000万円以下(C)

という区分については、この後の配偶者控除の計算に影響がありますので、「合計所得金額」が900万円を超えるという方については、きちんと確認していただく必要があります。

配偶者控除等申告書については注意が必要

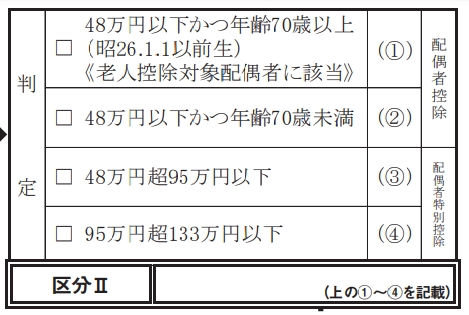

基礎控除申告書に記入する「合計所得金額」については、多くの方はそこまで神経質に考える必要はないと書きましたが、配偶者控除等申告書に記入する「配偶者の合計所得金額」については事情が異なります。

配偶者控除等申告書に掲載されている判定表を確認してみましょう。

先ほどの基礎控除申告書とは打って変わって、

- 48万円以下

- 48万円超95万円以下

- 95万円超133万円以下

という区分のどこに該当するかで、適用される控除額が変わってきます。

つまり、基礎控除申告書の合計所得金額についてはザックリとした計算でも年末調整に影響を与える可能性は低いですが、配偶者控除や配偶者特別控除を受けようとする方については、ある程度正確に見積もっておかないと、あとでやり直さないといけなくなる可能性があるわけです。

しかも、この見積額の計算には、一例として次のような落とし穴があったりします。

先ほど引用した「合計所得金額」の説明の後には、次のような文章が続いています(太線は筆者による)。

したがって、非課税とされている所得、源泉分離課税とされる一定の利子所得や配当所得、確定申告を要しない利子所得や配当所得(確定申告をすることを選択したものを除きます。)、源泉分離課税とされる定期積金の給付補てん金等・懸賞金付預貯金等の懸賞金等・割引債の償還差益及び源泉徴収選択口座を通じて行った上場株式等の譲渡による所得等で確定申告をしないことを選択したものの金額は、合計所得金額には含まれません。

どういうことかというと、配偶者の方が、株式投資をされていて、特定口座で源泉徴収有りを選択されている場合、確定申告に含めなければ、株式の売買で得た利益や配当は配偶者の方の「合計所得金額」に含まれません。

ところが、確定申告をすれば源泉徴収された税金が還付されるということで、確定申告に含めてしまうと、「合計所得金額」に含まれてしまいます。

つまり、年末調整時点で配偶者の方が確定申告をするつもりはなく、その前提で年末調整で配偶者控除または配偶者特別控除を受けたあとに、配偶者の方の気が変わり、株式や配当の利益を含めて確定申告をしてしまうと、年末調整の計算が変わってしまう可能性もあるわけです。

こうした落とし穴もありますので、配偶者の方の「合計所得金額」の記入については、多少慎重になっていただくべきかと。

記入・チェックの際にはメリハリをつけて

ここまで、基礎控除申告書と配偶者控除等申告書に記入する「合計所得金額」について解説をしました。

お伝えしたい点としては、

- 合計所得金額の計算は一般の方には難しい

- 基礎控除申告書への記入は、多くの方はそれほど心配する必要はなし

- 配偶者控除等申告書への記入は、少し慎重に行うべき

という3点です。

年々複雑化する年末調整ですが、現状ルールとして決まっている以上やらざるを得ません。

とはいえ、ある程度ザックリと書いても影響が出ない部分と、慎重に書くべき部分とがあるのも事実です。

従業員の方については記入する際に、経理・人事の方はその書類をチェックする際に、今回の記事も参考にしていただき、メリハリを付けて年末調整の業務をおこなっていただければと思います。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2026年2月8日「多くの人が間違える」は、そもそもサービスの作り方が間違っているのでは、という話

仕事術・勉強法2026年2月8日「多くの人が間違える」は、そもそもサービスの作り方が間違っているのでは、という話 仕事術・勉強法2026年2月5日「速読」という魔法を諦めた私が、今さら納得した本の話

仕事術・勉強法2026年2月5日「速読」という魔法を諦めた私が、今さら納得した本の話 仕事術・勉強法2026年2月1日散歩中の音声インプットを再開した理由

仕事術・勉強法2026年2月1日散歩中の音声インプットを再開した理由 ブログ・HP2026年1月29日自分の考えを文章にまとめることのメリット

ブログ・HP2026年1月29日自分の考えを文章にまとめることのメリット