定額減税により「扶養親族って具体的に誰のこと?」という点に興味を持った方もいるのではないでしょうか。今回は所得税の「扶養控除」の対象者との違いを確認しておきましょう。

目次

所得税の「扶養控除」とは

定額減税においては、本人以外にも配偶者や扶養している親族の方が対象となるケースがあります。

この判定は年末調整の際に使用する「扶養控除等申告書」を使って行うのですが、所得税の「扶養控除」と定額減税の対象者が異なるため、混乱する方もいるのではないでしょうか。

今回は、改めて所得税における「扶養控除」の内容を確認した上で、定額減税の対象となる扶養親族の範囲をチェックしておきましょう。

なお本記事においては、給料をもらっている方で、親族は日本国内在住(居住者)であることを前提とします。

「扶養控除」の対象となるのは誰?

給料をもらっている方の所得税を計算する際に、該当する親族がいれば一定の金額を給料(正確には「給与所得」)から控除できます。

これを「扶養控除」といいます。

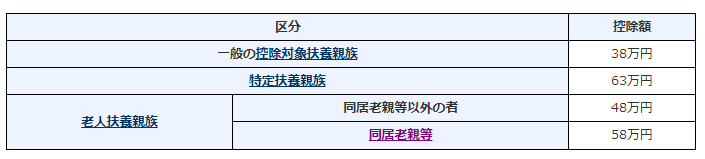

控除できる金額は、次のように決められています。

国税庁:タックスアンサーNo.1180「扶養控除」より抜粋

そもそも「扶養控除」を適用するには、「控除対象扶養親族」に該当する親族がいなければなりません。

「控除対象扶養親族」とは

扶養親族のうち16歳以上の者

です。

この時点で、わけがわからなくなってきますよね・・・

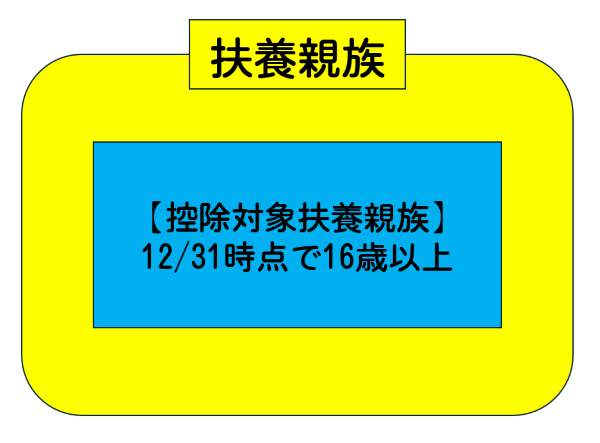

簡単な図で示すと、次のようになります。扶養親族の枠の中の16歳以上の人だけが「控除対象扶養親族」に該当するということです。

「生計を一にする」とは?

扶養親族の範囲は?

では、そもそも「扶養親族」ってどういう方をいうのでしょうか?

ザックリまとめると

その年の12月31日時点で、次の4つの要件のすべてに当てはまる人

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)

- 納税者と生計を一にしている

- 年間の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと、または白色申告者の事業専従者でない

です(細かい点は省略しています)。

1については、両親(配偶者の両親を含む)やお子さん、お孫さんであれば問題なく該当します。

3については、単純に収入ではなく「所得」の計算方法がありますので、それに従って計算した金額が48万円以下か確認します。

収入として給料のみをもらっている親族の方であれば、年間103万円以下であればOKです。

4については個人事業者のケースとなりますので割愛します。

「生計を一にする」とは具体的にどんなケース?

「扶養親族」に該当するかわかりにくいのが、2の「生計を一にしている」かどうかの判定です。

通常同居している親族であれば、明らかに別生計と認められるケースを除いて「生計を一にする」と認めてもらえます。

では別居していると該当しないのかというとそうではありません。

国税庁のホームページには「生計を一にする」の意義として

「生計を一にする」とは、必ずしも同居を要件とするものではありません。例えば、勤務、修学、療養等の都合上別居している場合であっても、余暇には起居を共にすることを常例としている場合や、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にする」ものとして取り扱われます。

としています(太字は筆者)。

イメージしやすいのは、お子さんが大学に入学して下宿することになったケースではないでしょうか。

長期休暇になれば実家に帰ってきて過ごすでしょうし、そもそも「仕送り」として毎月送金するケースが多いと思われます。

こうしたケースであれば別居していても「生計を一にする」と認められる可能性が高いです。

最近では、お子さんのケースよりも

「親が歳をとって収入もほとんどないので面倒を見ることになったが、扶養控除の対象になるか?」

といった質問が増えました。

配偶者の方との関係などもあり、親とは別居していることが多いものですが、「生計を一にする」と認めてもらうためには、先ほど引用したような状況にしておく必要があります。

その上で他の条件も満たせば、扶養控除の対象となります。

ちなみに「扶養控除」は通常38万円控除されますが、「控除対象扶養親族」に該当した方が

- 19歳以上23歳未満の場合(特定扶養親族):63万円

- 70歳以上の場合(老人扶養親族):48万円

- 70歳以上の両親や祖父母と同居している場合(老人扶養親族、同居老親等):58万円

が控除されます。

定額減税の対象になるのは誰?

「扶養控除」の説明が長くなりましたが、定額減税額の計算は

- 本人(居住者に限る): 30,000円

- 同一生計配偶者または扶養親族 (いずれも居住者に限る)1人につき30,000円

とされています。

定額減税の対象となるのは「扶養親族」です。

最初の方に示した図解の黄色の枠が該当します。つまり「16歳以上」という制限はありません。

そのため未就学児や小学校・中学校に通うお子さんなども定額減税の対象となります。

所得税の扶養控除の対象になるのは「控除対象扶養親族」ですが、定額減税の対象は「扶養親族」となるため、このような違いが生じているわけです。

対象となる範囲が異なるため誤解しやすい点となっていますので、判断が必要な際は注意しておきましょう。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

税金2026年3月5日「期間限定の消費税率の変更ってイヤだな」と感じる理由について

税金2026年3月5日「期間限定の消費税率の変更ってイヤだな」と感じる理由について 仕事術・勉強法2026年3月1日自分の時間、本当に使うべきことにきちんと使えていますか?

仕事術・勉強法2026年3月1日自分の時間、本当に使うべきことにきちんと使えていますか? 確定申告2026年2月26日「確定申告って自分でできる?」に対する私なりの考え方

確定申告2026年2月26日「確定申告って自分でできる?」に対する私なりの考え方 経理2026年2月22日経理のルールは経理だけが知っていればいいわけではない、というお話

経理2026年2月22日経理のルールは経理だけが知っていればいいわけではない、というお話