昨年京都の住民税申告書について書きましたが、今年(平成31年度市・府民税申告書)の様式が昨年から一部変更されていましたので、確認しておきたいと思います。

目次

そもそもどんなときに住民税の申告書を提出する必要があるのか?

個人の方にとっては住民税の申告というのはあまりなじみがないと思います。この理由は、所得税の確定申告をすれば、住民税の申告書も提出したものとして取り扱われるため、普通は住民税の申告書を提出する機会がないためです。

ちなみに、普通のサラリーマンの方については、勤務先の会社から給与支払報告書という書類がお住まいの市区町村に送付されることで、住民税の申告は不要となるため、通常は住民税の申告書を提出することはありません。

では、どのようなときに住民税の申告書を提出することになるかといいますと、受け取った配当金や株式の売却損益については、総合課税・申告分離課税・申告不要といった複数の方法から、税金を計算する方法を選ぶことができます。

この税金の計算方法を所得税と住民税とで、違う方法で計算したいときに、住民税の申告書を提出することになります。

詳しくは、下記記事にまとめてありますので、ご興味のある方はご参照ください。

なお、年金を受け取っている方で、年金収入が400万円以下かつそれ以外の所得が20万円以下の場合、所得税の申告は必要ないが、住民税の申告が必要になるといったケースもありますが、今回は割愛します。

具体的に住民税申告書のどこが変更されたのか?

では実際に申告書のどこが変わったのか確認してみましょう。昨年の申告書用紙と比較したところ、2点変更がありました。具体的には、

- 表面の右下に、配当や株式の売却損益の課税方式についてのチェック欄が追加

- 裏面の「8 配当所得等に関する事項」欄に、配当や株式の売却損益の一部を申告しない場合の詳細の記入欄が追加

の2点です。

で、この記載方法を確認するため、申告書のフォーマットと一緒に掲載されていた「平成31年度市民税・府民税申告書の書き方」を読んでみたところ、この変更部分の記載方法が全く説明されていない・・・。 申告書は直したけれど、書き方の修正まで手が回らなかったのでしょうか??

内容から判断すると、最初に書きました住民税で配当や株式の売却損益の申告方法を変更するためのものですから、私見を交えてになりますが、書き方を見ていきたいと思います。

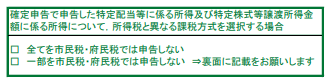

表面の追加項目

追加されている項目は、下記画像のようになっています。

所得税で申告した配当や株式の売却損益のうち、全部を住民税で申告しないのならば上の項目にチェックを入れる、一部を申告しないのならば下の項目にチェックを入れるということでしょう。

住民税での計算方法をわざわざ変えたいという方の大部分は、所得税で総合課税を選択して、住民税で申告不要を選択するケースが多いと思いますので、上にチェックを付ける方が多いと思います。

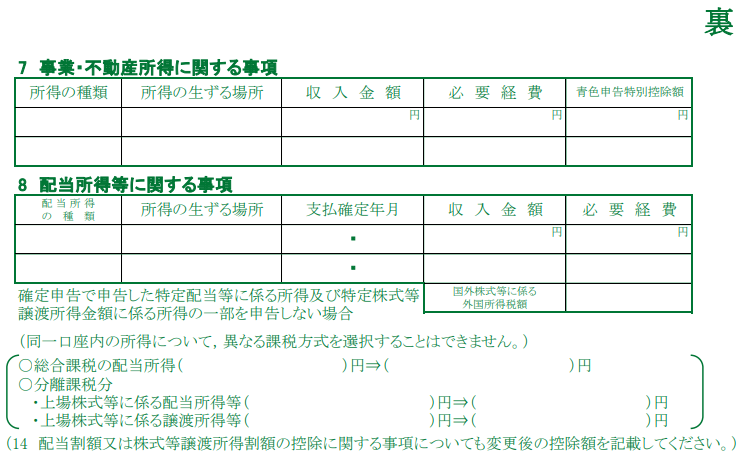

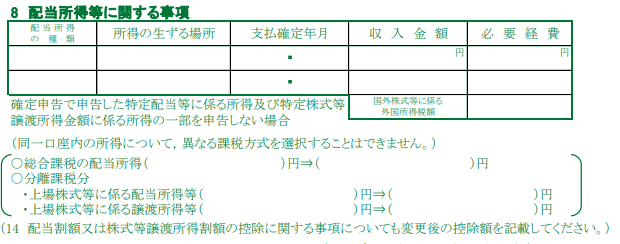

裏面の追加項目

裏面の追加項目は、下記の画像部分です。上半分の表部分は昨年もありましたが、その下の説明書きとカッコの部分が追加されています。

先ほどの表面で下の項目にチェックを付けた場合、ここの下半分のところに所得税で申告した金額を左側に、住民税で申告したい金額を右側に書くということでしょう。

表面で上の項目にチェックを入れた場合は、記載する必要はないと思います(説明がどこにもないので、ちょっとだけ自信ないですが・・・)。

納税者の申告意図が伝わりやすくなったのは一歩前進

今回の申告書の一部変更については、配当や株式売却損益の取扱いをどうしたいかという納税者の意図を申告書上で記載できるようになったため、納税者の意図がきちんと伝わらずに想定外の税金の計算方法になってしまうというリスクは減りました。

ただ、所得税の申告書データから住民税の申告書を作成する仕組みはありませんので、このためだけに住民税の申告書を全部記入するというのは正直ちょっと面倒です。

市町村によっては配当や株式売却の計算方法を変更するための専用の申告書が準備されているケースもあるようですので、来年さらに簡略化されることを期待しています。

提出期限についての注意

ちなみに、住民税の申告書の提出期限は所得税と同じ3月15日ですが、配当や株式売却損益の税金の計算方法を変更するだけであれば、住民税の納税通知書が送達される日まで可能です。

京都市の場合、給料から徴収される方は5月15日頃、個人で納める方は6月10日頃となっていますので、申告期限が過ぎても提出は可能です(この期限については、「特定配当等に係る所得及び特定株式等譲渡所得金額に係る所得の課税方式の選択について」をご参照ください)。

ただ、こうした対応は所得税の申告書と一緒にしておかないと忘れる可能性が非常に高いですし、株式等を売却した際の損失を損益通算したり過去の損失の繰越控除をする場合には3月15日までの提出が必要ですから、やはり所得税と同時にされることをおすすめします。

あと、京都の市税事務所に確認したところ、配当や株式売却損益の課税方法を変更するための申告をされる場合、収支内訳書などは添付は不要とのことです。ただ、確認のため所得税申告書の控えを提出の際に持ってきてほしいとのことでした。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について