いよいよ来月から定額減税への対応が始まります。今回は従業員の定額減税額を確定する際の悩ましいポイントである「合計所得金額」について確認しておきましょう。

目次

減税額は従業員本人だけでは決まりません

従業員の方に対して年間でいくら減税するのか確定するためには、それぞれの従業員について

- 同一生計配偶者の有無

- 扶養親族の有無とその人数

を確認しなければなりません。

例えば、同一生計配偶者あり、扶養親族1名の場合には年間合計で

3万円×3名(従業員本人・同一生計配偶者・扶養親族1名)=9万円

を6月以降の給料等から減税することになります。

では、同一生計配偶者や扶養親族とは具体的にどのような人が該当するのでしょうか。

同一生計配偶者については、ザックリいうと

- 納税者と生計を一にする配偶者

- 年間の合計所得金額が48 万円(給与所得だけの場合は給与等の収入金額が103 万円)以下

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていない人又は白色申告者の事業専従者でない

を満たす人とされています。

扶養親族については、次の4つの要件のすべてに当てはまる人とされています(細かい点は省略しています)。

- 配偶者以外の親族

- 納税者と生計を一にしている

- 年間の合計所得金額が48 万円以下

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でない

「生計を一」という点については、通常は同居している場合は満たしています。また、事業専従者(配偶者の3、扶養親族の4)については、自営業者の方のみ確認が必要な項目のため、会社から給料をもらう人は関係ありません。

ここでどちらにも条件として入っているのが

年間の合計所得金額が48万円以下

です。

※ちなみに従業員本人についても定額減税の対象となるには「合計所得金額1,805万円以下」という条件がありますが、該当する人は多くないでしょう。

では、この「合計所得金額」をどうやって計算するのかについて確認してみましょう。

判定に必要となる合計所得金額とは

合計所得金額の計算式

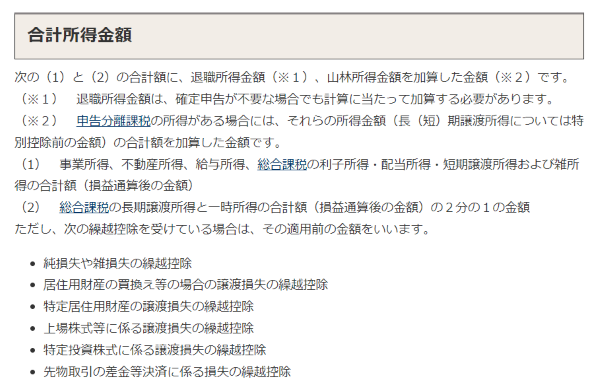

「合計所得金額」については国税庁のホームページに次のような説明があります。

これを読んでもよくわからないですね・・・。

式にするとこんな感じでしょうか。

合計所得金額=(1)+(2)+退職所得金額+山林所得金額

(1)事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得および雑所得の合計額(損益通算後の金額)

(2)総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額(ただし一定の繰越控除を受けている場合はその適用後の金額)

これでもわかりにくいですが、(1)や(2)に含まれているものの例としては

- 給与所得:会社などからもらう給料や賞与

- 不動産所得:副業で不動産投資(賃貸)をしているケース

- 雑所得:公的年金をもらっているケース

- 一時所得:積み立てていた保険の満期金を受け取ったケース

などがあります。

「給与所得」はどうやって計算する?

今回はこのうち「給与所得」の計算方法について確認をしておきましょう。

「給与所得」と聞いて皆さんが思う浮かべるイメージは何でしょうか?

給与明細の「支給額」の数字?それとも「手取額」?

実はどちらも違います。

サラリーマンの方であっても、給料を得るためにはコストがかかっているはずです。ところがもし全員が実際に使った経費などのレシートを保存して集計しなければならないとなると大変でしょう。

そこで給料をもらっている方については、レシート等がなくても一定の金額を経費相当額として認めることにしています。

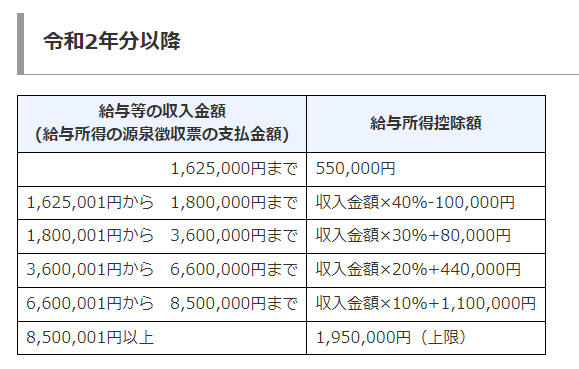

これを「給与所得控除額」といって、計算方法は次のように決まっています。

そして「給与所得」は

給与所得の金額=収入金額(源泉徴収される前の金額) – 給与所得控除額

という算式で計算します。

要するに税金や社会保険料を引く前の支給額合計から給与所得控除額を引いた金額になります。

扶養控除等申告書の「所得の見積額」

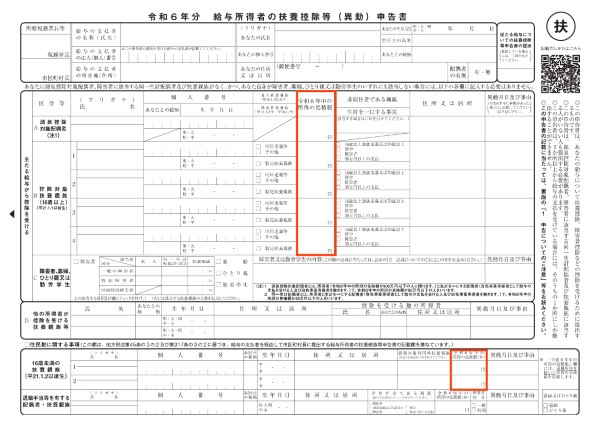

話を定額減税に戻しますが、同一生計配偶者や扶養親族に該当するかについては、通常は提出済みの扶養控除等申告書で確認することとされています。

具体的には申告書内の「令和6年中の所得の見積額」欄を確認します(下図の赤枠欄)。

ここで問題となるのが「給与収入」と「給与所得」の違いを正しく理解している人がほとんどいなくて、この欄に「給与収入」を書いているケースが非常に多いという点です。

会社の給与担当者の方はこの点を理解した上で、従業員の配偶者や親族の方を定額減税の対象として含めるべきか判断する必要があります。

定額減税ではなくそもそも年末調整の問題

「正しく理解している人がほとんどいない」と書きましたが、そもそも「給与収入」と「給与所得」の違いをきちんと学ぶ機会はほとんどの方にとってありません。

学ぶ機会もないのに正しく記入することを求めること自体にムリがあります。

定額減税の計算に関して必要と書きましたが、「所得の見積額」欄については年末調整においても判定のために使用します。

要するに、このような状態で年末調整の計算は行われているわけです。

また年末調整は従業員の年間の所得税を確定させる手続きですが、多くの会社では12月中に完了させています。

配偶者や親族の収入が確定する前に見積額で各種控除の対象となるか判定するわけですから、今回のような内容を理解する以前に日程としてもかなりムリがあります。

もともといろんな面でムリがある年末調整の仕組みを定額減税に活用しようとするために、今回のような問題が給与計算担当者に生じます。

法律で決まった以上対応せざるを得ないのですが、かなりムリがあるという点をご理解いただければと思います。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策