簿記を知らない方にとっては、棚卸、つまり在庫を数える理由は理解しづらいものです。今回は棚卸が必要な理由について、税金を正しく計算するという点から解説します。

なぜ在庫を期末(年末)に数える必要があるのか?

簿記の知識がない方に対して説明の難しいことのひとつが、在庫を数えなければならない理由です。

仕入や製造を行っている業種の場合には避けて通れないものですが、その理由は感覚的には理解しづらいものです。

ご自身で所得税の申告をしていて、10万円の青色申告特別控除を受けている方だと

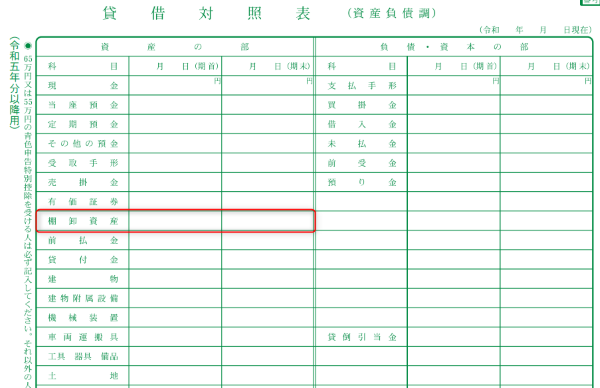

「在庫って貸借対照表の棚卸資産のところに書くものでしょ。10万円の控除を受けるだけなら貸借対照表は提出しないから、在庫の数字がわからなくてもいいんじゃないの?」

と思っている人がいるかもしれません。

青色申告決算書「貸借対照表」より抜粋

残念ながらこうした考え方は正しくありません。10万円の控除しか受けない場合でも在庫を数える必要があります。

在庫を数えるべき理由はいろいろありますが、今回は

「税金の計算」

という観点から解説します。

在庫を数えるのは「原価」を確定させるため

例として2023年に開業したAさん(個人事業者)を取り上げます。

Aさんは開業初年度に次の取引を行いました。

| 数量 | 単価 | 金額 | |

| 売上 | 300個 | 15,000円 | 4,500,000円 |

| 仕入 | 500個 | 10,000円 | 5,000,000円 |

所得税を計算するにあたり

売上:4,500,000円 - 仕入:5,000,000円 = △500,000円

なので赤字だから税金はかからない、と考えるのは間違いです。

売上から引くことができるのは、仕入れたもののうち実際に販売できた分だけです。この売れた分の仕入原価のことを「売上原価」といいます。

つまりこのケースでは

300個×10,000円=3,000,000円

しか引くことができませんので

売上:4,500,000円 - 売上原価:3,000,000円 = 1,500,000円

に対して税金がかかります(実際にはこの後に経費などを引いた利益に対して税金がかかります)。

このケースであれば、商品は1種類、仕入単価もひとつですから売上原価を計算するのは難しくありません。

ところが実際の事業においては取り扱う商品数はもっと多いし、仕入単価も変動しますので、売上原価を商品ごとに計算するのは現実的ではありません。

そこで次の計算式を使って売上原価を計算することになります。

売上原価 = 期首棚卸高 + 仕入高 – 期末棚卸高

「期首棚卸高」というのは前年から繰り越した在庫のことです。Aさんは開業初年度のため期首棚卸高は0となります。

Aさんの売上原価を計算するためには「期末棚卸高」が必要です。この「期末棚卸高」とは要するに12月末時点での在庫のことです。

Aさんが12月末時点の在庫を数えたところ200個残っていたとします。そうするとAさんの「期末棚卸高」は

200個 × 10,000円 = 2,000,000円

と計算できますので、Aさんの売上原価は

仕入:5,000,000円 - 在庫:2,000,000円 = 3,000,000円

となります。

このようにその年の正しい利益を計算する(=税金を計算する)ためには、在庫の金額が必ず必要となりますので、棚卸という作業が欠かせません。

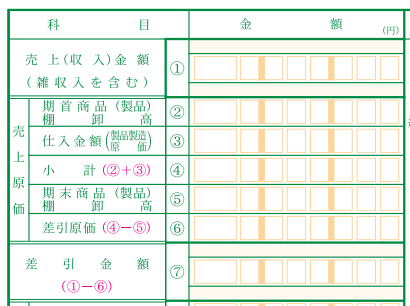

ちなみに売上原価の計算過程は青色申告決算書の中に組み込まれています。損益計算書の下図部分が該当します。

青色申告決算書「損益計算書」より抜粋

今回の例でいえば「売上原価」の各欄(②~⑥)に

| 期首商品(製品)棚卸高 | 0 |

| 仕入金額(製品製造原価) | 5,000,000 |

| 小計 | 5,000,000 |

| 期末商品(製品)棚卸高 | 2,000,000 |

| 差引原価 | 3,000,000 |

と記入することで正しく計算できます。

損益計算書の売上原価の計算過程で在庫の金額を入力する必要がありますので

「10万円の青色申告特別控除しか受けないから在庫はわからなくていい」

という考え方が間違いだということを、ご理解いただけるのではないでしょうか。

仕入単価が複数ある場合の在庫金額の計算方法

ちなみに上記の例では、仕入単価がひとつだけのケースを取り上げています。

実際には仕入単価が期中でアップしたなんてケースは頻繁に起きます。そのような場合には売上原価をどうやって計算すればよいでしょうか?

期末の在庫金額の計算方法(具体的には単価の決め方)については、複数の方法から選ぶことができます。

ただしどの方法を使うのかについて、事前に税務署に届出をしなければなりません。

恐らくほとんどの方はこの届出を出していないでしょう。その場合には「最終仕入原価法」という方法で計算することになります。

「最終仕入原価法」とは言葉の通り、その年の一番最後に仕入れた単価で在庫金額を計算する方法です。

先ほどのAさんの仕入が仮に

| 仕入数量 | 仕入単価 | 仕入金額 | |

| 1-9月 | 400個 | 10,000円 | 4,000,000円 |

| 10-12月 | 100個 | 12,000円 | 1,200,000円 |

| 合計 | 500個 | 5,200,000円 |

だったとして、12月末時点の在庫が200個だったとします。

最終仕入原価法による在庫金額の計算は

200個 × 12,000円 = 2,400,000円

となり、この金額を使って売上原価を計算します。

「えっ、200個のうち100個は1万円で計算しなくていいの?」

と思うかもしれませんが、その必要はありません。

数多くの商品を扱う中で仕入単価別に在庫を管理する作業は膨大となりますので、事業者にとって現実的ではありません。

そうした状況に配慮して「最終仕入原価法」を使うことが認められています。

在庫の管理は事業を行う上で大事なポイントのひとつとなりますので、今回の記事で在庫管理の重要性を少しでもご理解いただけると幸いです。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について