前回に引き続き、弥生会計での部門管理を取り上げます。今回は損益のみ部門管理したい場合の注意点についてです。

資産や負債まで分けて管理する必要がないケースもある

前回の記事で弥生会計を使った部門管理を取り上げました。

[blogcard url=”https://katoh-tax.com/2023/02/12/yayoi-department-management/”]

弥生会計で部門別に数字を分けたい場合

- 貸借対照表(B/S) ・損益計算書(P/L)ともに分ける

- 損益計算書(P/L)だけ分けて貸借対照表(B/S)は会社合計のみ

の2パターンがあり、前回は1について解説をしました。

会社や事業の規模が大きくなければ

- B/Sを分けるところまで手間をかけたくない

- 新規事業では固定資産などはほとんど発生しない

- 概算の部門別利益さえわかればいい

などの理由により2を採用することも考えられます。

この場合には仕訳入力時にB/S科目には部門を付与せず、P/L科目のみ部門を付与します。

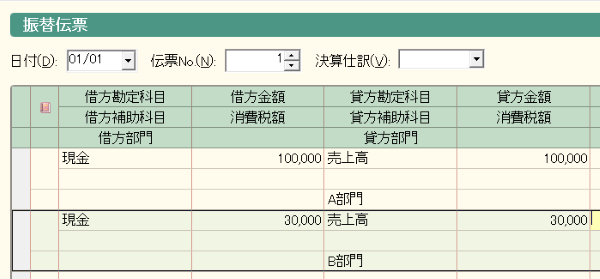

前回サンプルとして入力した仕訳であれば、次のようになります。

現金(部門なし)/売上高(A部門) 100,000

現金(部門なし)/売上高(B部門) 30,000

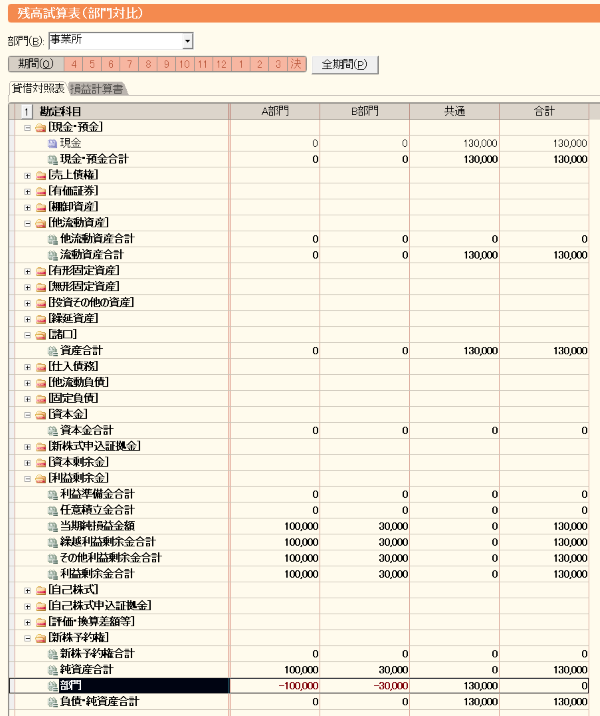

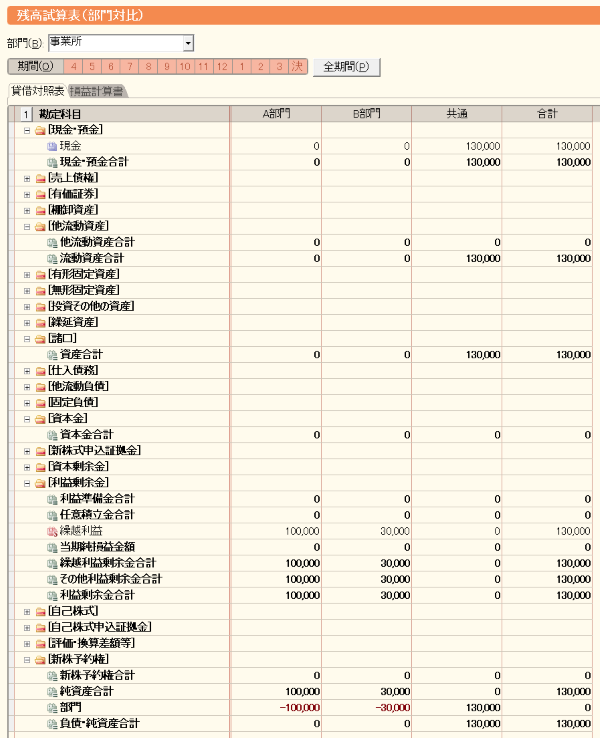

この方法で入力すればP/L上は利益はきちんと分かれますが、B/Sは「共通」部門にまとめて表示されます。

ただしこの場合には「部門」勘定に残高が残ります。

前回の記事で、「部門」勘定に残高が残るのは仕訳入力ミスの可能性があるとお伝えしましたが、このケースではA部門・B部門ごとの「部門」勘定(負債・純資産合計の上)はゼロにはなりません。

各部門で当期損益だけが発生していますので、B/Sをバランスさせるために必ず部門残高が生じるわけです。

「共通」部門についても現金のみ計上されていますのでB/Sをバランスさせるために「部門」勘定は発生します。

結果としてA部門・B部門・共通の「部門」勘定を合計した会社合計でゼロになります。

この運用ではB/SにおいてA部門・B部門の負債・純資産合計が0になっているか確認することになります。

繰越時の処理は要注意

P/Lのみ部門管理する場合のB/S表示について確認しましたが、もう一つ注意すべき点があります。

それはデータを翌年に繰越す際の運用方法です。

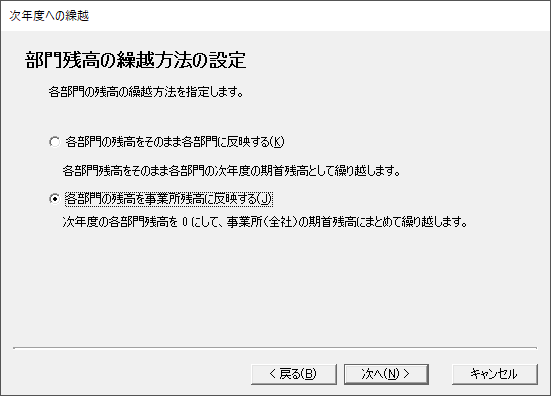

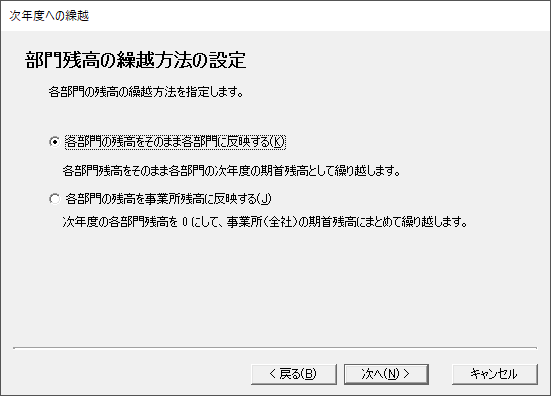

部門管理をはじめた後に弥生会計で繰越処理をすると次のメッセージが表示されます。

どちらを選ぶかでどのように違ってくるか確認してみましょう。

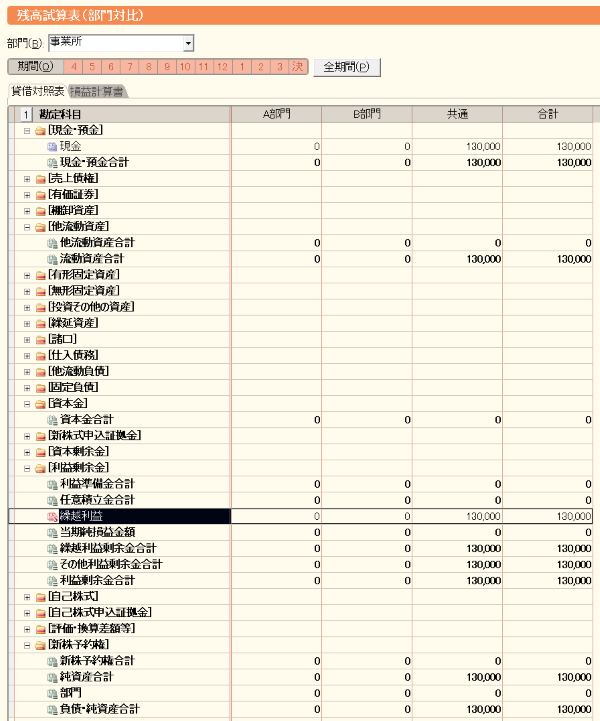

上側の「各部門の残高をそのまま各部門に反映する」を選んで繰越処理をした場合、翌期首のB/Sは次のようになります。

B/Sの残高を部門ごとに繰越しますので、繰越利益がA部門・B部門ごとに表示されます。

その結果として純資産合計の下側の「部門」勘定の残高もそのまま発生することになります。

一方で下側の「各部門の残高を事業所残高に反映」を選ぶと翌期首のB/S残高は次のようになります。

現金残高だけでなく繰越利益もA部門・B部門ごとではなく会社合計の残高に反映させるため、「共通」部門にのみ残高が発生します。

このとき「共通」部門としてB/Sはバランスしていますので「部門」勘定は発生しません。

B/Sについては部門管理はしないという前提でP/Lを分けていますので、一見すると後者の方が当初の目的に合っているように思えます。

ただ前者にもメリットがあり、それは

「A部門・B部門の開始後累計の利益がB/Sをみればわかる」

という点です。

別途Excelなどで累計利益等も管理するのであれば必要ないかもしれませんが、帳簿上で確認できるということにも一定のメリットはあります。

繰越時の処理としてどちらを選ぶかは、こうした点を踏まえて決めることになります。

何を管理したいか明確にした上で処理方法を決める

弥生会計を使って部門管理を行う方法について解説をしました。

やり方としては大きく分けて

- B/S・P/Lどちらも分ける

- P/Lのみ分ける(累計利益を管理する)

- P/Lのみ分ける(累計利益を管理しない)

の3つに分かれます。

どの方法を選ぶか決める際に大事なのは

「部門管理をすることにより何を管理したいか」

を事前に明確にしておくことです。

部門管理の目的が明確であれば、どの方法を選ぶかは自ずと決まります。

逆に「何を管理したいのか」を事前に明確にせずに運用をはじめてしまうと、意味のない管理になってしまいますので注意が必要です。

今回の記事が弥生会計を使って部門管理をしたい事業者の方の参考になれば幸いです。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。 仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる