先日国税庁のホームページにて電子帳簿保存法についての「お問合せの多いご質問」という資料が公表されました。内容について簡単に確認しておきましょう。

目次

2024年1月からの改正内容

年明けの2024年1月から電子帳簿保存法が一部変わります。

改正される内容の詳細については、国税庁のパンフレットをみてもらうのがよいかと思いますが、電子取引に関しては

- 検索機能不要となる対象者の拡大(2期前の売上が1千万円→5千万円に)

- 電子データを印刷して整理しておけば検索要件不要

- 宥恕措置が廃止されて猶予措置が整備

が挙げられます。

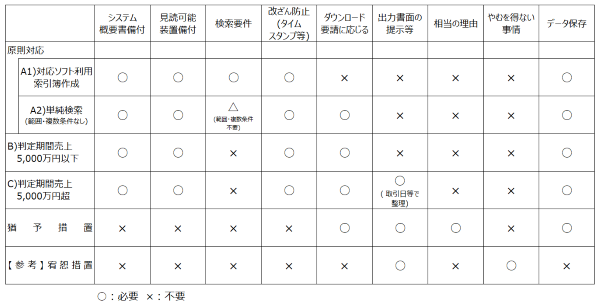

保存方法ごとの要件をまとめると次図のようになります。

これに関連して、先日国税庁から

という資料が公表されました。

電子帳簿保存法については多くの人が興味を失ってると思ってましたので「多い」というほど問合せがあるのだろうかという疑問もありますが、今回はこの資料の内容を簡単に確認しておきたいと思います。

「お問合せの多いご質問」の内容について

「見積書」に対するスタンスが後退?

「電取追1」で電子取引データの範囲が2024年1月から変わるかどうかについて、対象となる保存範囲は変わらないと回答しています。

その回答の中で例示として「見積書」が挙げられていますが

- 連絡ミスによる誤りや単純な書き損じ等があるもの

- 事業の検討段階で作成された正式な見積書前の粗々なもの

- 取引を希望する会社から一方的に送られてくる見積書など

については保存の必要はないとされています。

従来は

「最終版でない見積書もすべて保存が必要」

というスタンスだったと理解していますが、特に2のような書き方をしていることからすると、少し緩めたような印象があります。

「取引先と正式にやりとりした見積書データはすべて残しておくべき」という判断は変えていないのでしょうけれど、今回の内容を踏まえて現実的な対応をすればいいのではないかと思います。

しかし公的な文書で「粗々」って・・・。

ECサイトからダウンロードしなくてもよいケース

「電取追2」にてECサイトでの物品購入について

当該ECサイト上でその領収書等データの確認が随時可能な状態である場合には、必ずしもその領収書等データをダウンロードして保存していなくても差し支えありません。

としています。

この取扱いが認められる条件として最初に挙げた一覧表の

- 改ざん防止

- 検索要件

を満たしている必要がありますが、検索要件が不要となる保存方法を採用していれば、ECサイトに検索機能が無くても問題はありません。

改ざん防止については事務処理規程の備え付けによる方法も認められていますので、ECサイトで購入した場合にはダウンロードせずに必要となったタイミングでECサイトにて確認する方法も認められます。

なおこの方法の前提は、ECサイトが法律上必要となる期間データを保存することです。

「1年間しかデータ保存しません」といった場合はダウンロードしておく必要がありますのでご注意ください。

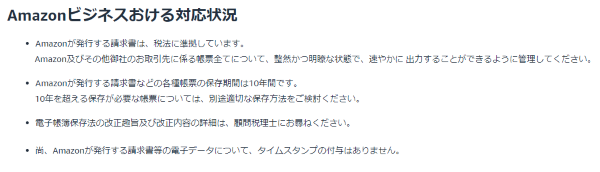

ちなみにAmazonビジネスは10年間データ保存してくれるようです(タイムスタンプは押さないようですが・・・)。

ETC利用証明書はダウンロード不要?

「電取追3」にてETCの利用証明書は

もっとも、ETCの利用証明書については、納税者が必要に応じて自ら必要な範囲を指定してウェブ上で発行してもらうものであり、必ずしも利用証明書の全てを納税者が受領しているものではありません。

このため、法人税及び所得税法上、このように、納税者が受領していない利用証明書についてまで、あえて発行を受け、ダウンロードして保存する必要はありません。

とされています。

インボイスの保存に関して

「ETC利用証明書は1回だけ保存すればよい」

というルールが設けられたことに対応した電帳法における取り扱いなのですが、ETCは保存不要でECサイトは保存が必要となる理屈がいまだに理解できません。

なので、この点については敢えて深入りしません・・・。

売上5,000万円の判定方法

検索要件が不要となる対象者が売上5,000万円以下となりましたが、この金額判定は基準期間の売上高で行います。

「補2」において電帳法の判定に使用する売上高は、消費税における「基準期間における課税売上高」とは異なると説明されています。

具体的な相違点としては電帳法の判定に使用する売上高には

- 非課税売上を含む

- 個人事業者の家事消費高などは含めない

- 法人の営業外収益や特別利益を含めない

があります。

売上が5,000万円近辺の事業者は注意しておきましょう。

「相当の理由」について

猶予措置が認められるためには「相当の理由」が必要となります。

この「相当の理由」についての補足説明が「補3」でされていますが、特に目新しい情報はありません。

今回の資料には記載がありませんが「人手不足」「資金不足」といった理由も認められるとする資料もありますので、割と広く認められるのではないかと考えます。

振り回されず淡々と対応する

電子取引の保存については、対応する会計ソフトを使っている場合には、ソフト内に保存する方法をオススメしています。

仕訳作成時に摘要として「取引先」と「取引内容」を入れておけば、当然日付データは仕訳帳に含まれます。

会計ソフトの仕訳帳で検索して該当の仕訳データを開けば電子取引データを確認できますので、これで検索要件を満たせます。

検索要件(及び改ざん防止)を満たすことによるメリットとして

- 電子取引データを印刷しなくてよい

- 税務署からのダウンロード要請に応じなくてよい

という2点が挙げられます。

わざわざ会計ソフトに保存したくないという事業者については、とりあえずパソコンのフォルダにデータをまとめておけば十分というケースも多いでしょう。

年が明けたら電帳法への対応を煽るような広告や営業は減ると思いますが、こうしたものに振り回されず冷静に対処しましょう。

電子化を進めるのなら、法律対応ではなく効率化のためにやった方がやる気も起きますし、何より事業者にとっての利益となります。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策