先日質問を受けて一瞬悩んだのが「屋号を複数持つ個人事業者のインボイスへの本名などの記載」。今回はこの点について検討してみましょう。

屋号があるのに本名の記載は必要か?

インボイス制度の開始が近づくにつれて、実務上において悩む細かい質問が増えてきた気がします。

先日、少し悩んだのが複数の屋号を持つ個人事業者のインボイス上の記載について。

例えば私が個人事業者として複数の事業を営んでいるとします。

ひとつはカフェで、屋号は「カフェ京都」。

もう一つは別の場所で営んでいるお土産屋さん、屋号は「土産物屋KYOTO」。

インボイス発行事業者として登録した場合、事業者としてインボイスの登録番号はひとつしか取れませんので、この場合どちらもレシート(インボイス)には同じ登録番号を記載することになります。

こうしたケースで

「登録事業者名としての個人名をレシートに記載すると、イメージが合わないので書きたくない」

と考える方もいます。

確かにそうですよね。レシートに「カフェ京都 加藤博己」なんて書いてあったら「誰やねん、お前?」と受け取った方は思うはず。

こうした状況に対応するために個人事業者については

を提出することにより、屋号を登録することができます。

登録番号で検索した場合に混乱しないよう国税庁としても屋号の登録を勧めています。

ところが、です。

登録できるのは「主たる屋号」のみであり、複数の屋号を登録することはできません。

仮に「カフェ京都」の屋号を登録した場合、「土産物屋KYOTO」で買い物をした人が登録番号を検索すると検索画面には屋号として「カフェ京都」が表示されます。

「土産物屋で買い物したのにカフェの名前が出てくる。この登録番号は間違っているのでは?」と誤解を与える可能性があります。

これではせっかく混乱させないために登録した屋号により、逆に混乱させることになりかねません。

法人の取扱いから類推すると・・・

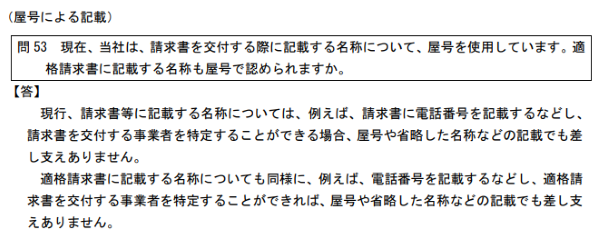

この場合の取扱いの参考となるのが、インボイスQ&A(令和5年4月改訂)の問53。

質問に「当社」とありますので、個人事業者ではなく法人を想定したQ&Aと思われますが、会社名と屋号が異なる場合に、請求書等に電話番号を記載するなどして事業者を特定することができるのであれば、登録した社名ではなく屋号などの記載で構わないとされています。

この電話番号については

「登録申請書に記載した電話番号の記入が必要なのでは?」

という疑問もありますが、とある税務雑誌の座談会において財務省の担当官の方が

「その電話番号にかけて、屋号と登録されている会社の関係が確認できる状態になっていればいい」

という旨の発言をされています。

要するにインボイスには登録申請時に記載したものとは異なるお店の電話番号が書いてあっても、必要となったときにそこに電話すれば登録番号検索サイトに表示される会社名と屋号の関係が確認できる状態になっていれば問題ないとのこと。

※インボイスを受け取った側が必ず電話をして確認しなければならないわけではありません。「確認できる状態」になっていれば十分です。

インボイスの記載事項として必須の「適格請求書発行事業者の氏名又は名称」についてかなり柔軟な取扱いを認めてくれているといえます。

個人事業者について同じ取扱いを認めるとはどこにも書いてありませんが、法人に認める取扱いを個人事業者に認めない理由はないと考えます。

従って、最初に挙げた例においてはレシートに

「カフェ京都」「土産物屋KYOTO」

と表示してそれぞれのお店の電話番号を記載しておけば、登録事業者名である「加藤博己」は書かなくてもインボイスとして認められると現時点では判断しています。

また屋号の公表は任意ですから、このケースでいえば混乱を避けるために屋号をあえて登録しないのもひとつの方法でしょう。

意外と該当するケースはあるのでは?

今回取り上げた事例ではまったく異なる複数の事業を行っていますが、例えば個人事業者でコンビニの複数店舗を経営しているオーナーなどがインボイス登録した場合にも、同様の問題は生じると考えています。

例えば「セブンイレブン京都A店」と「セブンイレブン京都B店」のオーナーの場合、わざわざレシートにオーナーの名前を記載するのかどうか(書いたとしても「誰やねん、お前?」問題がまた生じます)。

また屋号の登録として「セブンイレブン」と登録するのかどうか。

これをすると大量の屋号「セブンイレブン」が登録されることになりますし、実際に自分が買ったお店の番号なのかどうかわかりません。

質問を聞いたときは「レアケースなのでは?」とも思いましたが、意外と該当するケースはあるのかもしれません。

インボイスについてはひとつの書類で完結していなくていいなど、意外と柔軟な取扱いが認められているケースがあります。

いざとなったら確認できる電話番号の記載があれば、屋号の表示でも構わないというのも同じような柔軟な取扱いのひとつでしょう。

現時点では制度を円滑にスタートさせることに重きを置いているため

「実質的にインボイスとしての内容を確認できるのであれば形式にはそれほどこだわらない」

という考え方をしているものと思われます。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について