事業所得などの所得税確定申告を自分でやっていると「記帳内容が正しいのだろうか?」と悩む方は多いのではないでしょうか。記帳内容をチェックするときにどういった点に気をつけるべきか確認しておきましょう。

試算表のチェック方法は知らなくて当然

所得税の確定申告についてお問い合せをいただく際に多いのが

「自分で会計ソフトに入力したものの、合っているかわからないのでチェックしてほしい」

というご要望です。

ご自身で記帳された場合、このように感じるのはごく自然なことだと思います。

自分で事業を始めた場合に初めて「帳簿をつける」という作業に遭遇するわけで、簿記の勉強をした方を除けば学校などでこうしたことを学ぶ機会はありません。

勉強したり経験がないことを手探りで行うわけですから

「合っているか自信がない」

と感じるのは当然です。

私だってチェックできるのは、会社で経理の仕事をしたことがあって、月次決算の度に試算表のチェックをしていたという経験があるからです。

勤めていた会社では試算表をチェックする業務を「TB照合」と呼んでいて、チェック表に「こうなるはず」という数字を事前に記入しておき、試算表と照合していました。

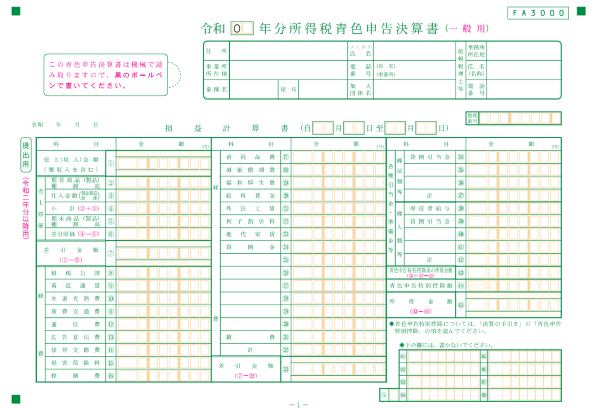

事業所得や不動産所得を青色申告でされている方は、55万円や65万円の青色申告特別控除を受けるために貸借対照表と損益計算書を確定申告書に添付します(10万円の青色申告特別控除を受けるのであれば損益計算書を添付)。

これらの書類を作成するために会計ソフトに仕訳を入力しますが、入力後に会計ソフトのメニューから「試算表」を選べば、入力内容を科目別に集計した表が表示されます。

この試算表が確定申告書に添付する貸借対照表や損益計算書の元となりますので、申告書を作成する前に数字が正しいかチェックする必要があります。

チェックが済めばあとは転記することで確定申告書に添付する書類が完成します(確定申告書の作成まで連動するソフトであれば転記も不要です)。

試算表のチェックは残高を合わせることから始める

ではこの試算表のチェックですが、何からはじめるべきか?

「利益を計算する元となるのは売上だから、やはり売上からチェックするんじゃないの?」と考える方が多いかもしれませんが、最初にチェックすべきは売上が含まれる損益計算書ではなく貸借対照表の方です。

利益が税金に直結するため、ついつい試算表の損益計算書からチェックしようとしてしまいがちですが、チェックが必要なのは貸借対照表です。

その理由は

- 合せるべき数字がある

- 過去からの取引の累積(残高)であり、翌年以降にも影響する

というのが主な理由です。

利益計算に直結しないため、「貸借対照表なんてオマケじゃないの?」と思っている方も知るかもしれませんが、貸借対照表はとても重要なんです。

では貸借対照表をどのようにチェックするかですが、先ほど昔働いていた会社で「こうなるはず」という数字とチェックした話を書きました。

チェックのポイントはまさにここです。

この点について、今回は勘定科目を3つ取り上げて確認しておきましょう。

預金

預金については、お手元の通帳の12月末時点の預金残高と試算表の「預金」科目が一致しているかチェックします。

通帳の入出金に基づいて仕訳を入力したのですから、試算表の「預金」と通帳残高が合っていないということは、仕訳入力がどこかで間違っていることになります。

もし試算表の預金残高がマイナスになっていたとしたら、明らかにおかしいです(当座貸越契約を結んでいる場合を除きます)。

預金残高が合わない

→仕訳に間違いがある

→売上や必要経費も間違っている可能性がある

ということになります。

預金については「通帳」という合せるべき資料がはっきりしていますので、チェックがしやすい項目です。

売掛金

収入については入金額ではなく請求額で集計する必要があります。

※前々年の所得金額によっては入金ベースが認められるケースもあったり、不動産所得の場合は考え方が異なる点もありますが今回は無視します。

モノを売ったりサービスを提供して請求書を発行したものの、その年中に回収できていなくてもその年の収入金額に含める必要があります。

そのため請求したけれど回収できていない金額は「売掛金」に計上されて残高が残ります。

これについては未回収金額を管理している表などを作っていれば、その金額と試算表の「売掛金」が一致しているかチェックすることになります。

借入金

事業を行う上で銀行などから借入をしている場合には、返済予定表の12月末時点の未返済残高と試算表の「借入金」が一致しているかチェックしておきましょう。

さらに返済予定表に書いてあるその年1年分の利息金額を集計して、損益計算書の「支払利息(もしくは利子割引料)」等の科目金額と一致しているかも確認すれば、借入関係のチェックとしては完璧です。

合せるものがないチェックは難しい

このように試算表の勘定科目ごとに「こうなるはず」という数字と一致しているか確認することが試算表をチェックする上での基本となります。

貸借対照表の科目は基本的に合せるべき数字が何か存在しますので、貸借対照表が正しいかチェックすることにより、損益計算書の正しさを間接的に保証します。

損益計算書のチェックは意外と難しく、例えば「消耗品費」の金額が正しいかどうかを確認するのはカンタンではありません。

ダブりやモレがないかなどは試算表の「消耗品費」の数字を見ただけではわかりません。

だからこそ

- 事業用の支払いは事業用の銀行口座に集約する

- 事業用の銀行口座残高が正しいかチェックする

という形で間接的に保証する方法を使います。

もちろん入力したデータを一件ずつチェックする方法もありますが、効率的な方法とはいえません。

その一方で、売上については年間の売上集計表があればその金額と損益計算書の「売上高」が一致しているか確認できます。

「売上を集計した資料とチェックするのなら、先ほどの預金や売掛金のチェックは不要なのでは?」と思った方もいるかもしれませんが、売上集計表が間違っている可能性もあります。

税務署は売上のモレやズレに対しては厳しくチェックしますので

- 売上集計表と試算表をチェックする

- 預金や売掛金もチェックして、売上集計表にミスがないかチェックする

という形でダブルチェックをかけた方が確実です。

ここまで試算表のチェックの仕方について基本的なポイントを解説しました。

基本的なポイントだけであってもきちんとやろうとするとかなり大変です。

少なくとも預金や借入金など手元に合せるべき資料がある科目については、きちんと確認してから申告書を作成するようにしましょう。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。 仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる