令和4年の税制改正にて、インボイス導入後の仕入明細書を使った仕入について改正がありました。少し気になる点がありましたので、整理しておきたいと思います。

令和4年で改正された仕入明細書による仕入れ

令和4年税制改正について研修を受ける機会が先日ありましたが、インボイスに関連する改正で少し気になった点がありました。

自分のアタマの整理のために少しまとめておこうと思います。

なお改正税法読むの苦手で、まだ資料が出そろってない状況のため、見落とし・読み違い等あるかもしれませんがご容赦を(言い訳ですが)。

今回取り上げたい改正内容は、税制改正大綱の中で

四消費課税

1適格請求書等保存方式に係る見直し

(2)仕入明細書等による仕入税額控除は、その課税仕入れが他の事業者が行う課税資産の譲渡等に該当する場合に限り、行うことができることとする。

とされていた部分。

売手からインボイスをもらえない場合に、「仕入明細書」という書類を作成して仕入税額控除(税務署に支払う消費税を計算する際に、他の事業者に支払った消費税を差し引くこと)をする場合がありますが

- インボイス登録をした個人事業者が

- プライベートで使用していた資産を売却した場合

には仕入明細書を作成しても、仕入税額控除は認めないという内容です。

例えば車好きの個人事業者の方が、事業用の車とは別に趣味用の車を所有していて、趣味用の車を下取りに出す、といったケースが考えられます。

古物商の仕入に与える影響を確認

もう少し改正内容について確認しておきましょう。

商慣習等により売手がインボイスを発行せず、買手が「仕入明細書」という書類を作成して、売手の確認を受けることによりインボイスとすることも法律上認められています(新消法30⑦⑨三)。

もし個人事業者が趣味で使っている車を下取りに出した際に、インボイスを発行するとどうなるか?

これはやっちゃいけない行為です。

法律上は

「インボイスを発行する事業者は、ウソのインボイスを発行しちゃダメですよ」(新消法57の5二)

とされています。

インボイス発行登録をした事業者がインボイスを発行できるのは、あくまで消費税の対象となる売上に対してのみ。

消費税の対象とならない売上に対してインボイスを発行すると罰せられる可能性があります。

すると次のように考える人が出てくるかもしれません。

「売手がインボイス発行できないのなら、買手が仕入明細書作って確認してもらえればいいんだ」

今回の改正は、これをできないようにしようというものです。

ここまでが今回の改正内容ですが、古物営業の許可を得ている事業者(「古物商」)がインボイスなしでも仕入税額控除できるケースについて、以下の記事でまとめました。

インボイス制度:古物商が中古品を仕入する場合の注意点

具体的には

- 古物の仕入

- 棚卸資産としての仕入

- インボイス発行登録をしていない者からの仕入

のすべてを満たす場合には、インボイスなしでも仕入税額控除できるというものです(新消令49①ハ一)。

今回のポイントは「インボイス発行していない者からの仕入」という点。

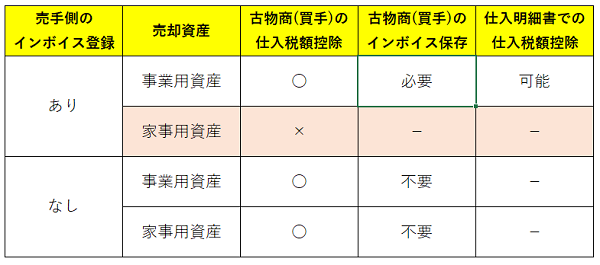

ここまでの内容を踏まえて、古物商の仕入についてまとめると次のようになります。

インボイス発行登録をしている個人事業者から家事用資産を購入する場合には、インボイスを発行してもらうことはできませんし、仕入明細書による仕入税額控除もできなくなったため、古物商であっても消費税を控除することができません。

登録事業者以外からの仕入とのバランスは?

では、私が気になった点はどこか?

ここまでの理解が間違っていなければ、例えば古物営業の許可を持っている中古車ディーラーが、中古車を仕入れる場合に

- インボイス登録していない者からの仕入は、仕入税額控除できる

- インボイス登録事業者の事業用でない車の仕入は、仕入税額控除できない

となってしまう点です。

インボイス登録をしていて、かつ事業用でない車の売却というケースはほとんどないのかもしれませんが、同じ中古車の仕入なのに仕入税額控除が認められたり、認められなかったりというのはどうなんだろうかと。

恐らく背景にある考え方は

「インボイス導入後は消費税の納税対象となる売上についてのみ仕入税額控除を認める。ただし、中古車販売業など一部の業種については、影響が大きすぎるため特別にインボイスなしでも認める。」

だと思われます。

特別にインボイスを発行しない者からの仕入税額控除を認めるということなので、インボイス発行事業者の消費税対象外となる売上までは認められないということでしょう。

古物商として仕入税額控除を受ける事業者については、以前の記事で

相手にインボイス発行事業者かどうか確認したという証拠は残すようにしておいた方がよいのではないかと考えます。

と書いたのですが、仕入明細書をインボイスとする場合には、これに加えて個人のインボイス発行事業者に対しては

「今回の売却は、事業用の売上に該当しますか?」

という点も確認する必要がある、ということになります。

いろいろ確認すべき項目が多いという印象ですが、特に中古車などは金額が大きいため、消費税の仕入が否認されると大変です

自社を守るためにも、こうした点を検討しておく必要があるんでしょう。

インボイス制度、なかなか大変です。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2026年1月25日常に「間」を意識して話を聴けていますか?

仕事術・勉強法2026年1月25日常に「間」を意識して話を聴けていますか? 仕事術・勉強法2026年1月22日動画は倍速で視聴しても、話し方は0.7倍速くらいを意識する

仕事術・勉強法2026年1月22日動画は倍速で視聴しても、話し方は0.7倍速くらいを意識する 仕事術・勉強法2026年1月18日その手順は何のため?実効性のある仕組みを作るための考え方

仕事術・勉強法2026年1月18日その手順は何のため?実効性のある仕組みを作るための考え方 経営管理2026年1月15日社長の頭の中の「モヤモヤ」をスッキリさせるお仕事

経営管理2026年1月15日社長の頭の中の「モヤモヤ」をスッキリさせるお仕事