個人向けAmazonの「支払い明細書」のタイトルが「適格請求書」に変更されています。個人向けAmazonでのインボイス対応状況を確認しておきましょう。

「支払い明細書」が「適格請求書」へと変更

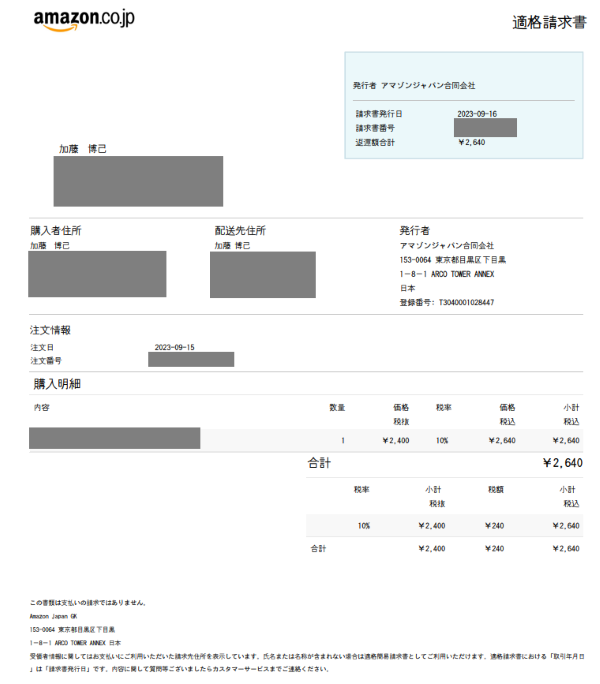

先日、個人向けAmazonで購入したものについて「支払い明細書」を確認すると、タイトルが「適格請求書」へと変更されていました。

請求金額合計欄の表示が「返還額合計」になっているなどまだ一部不具合もありますが、登録番号も表示されてインボイス対応が進んでいることが確認できます。

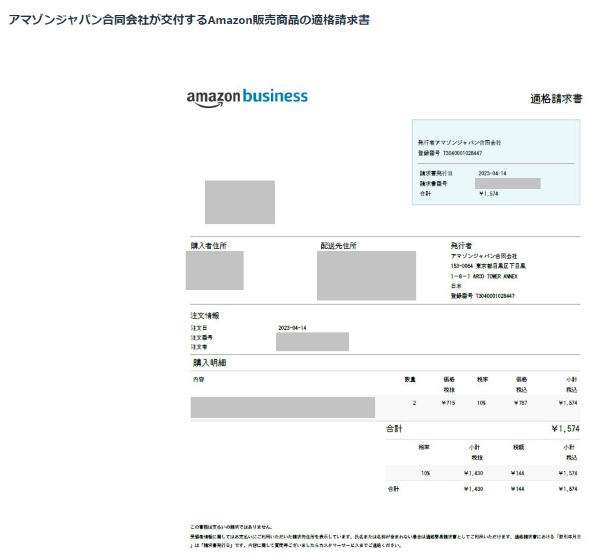

Amazonのインボイス対応については、Amazonビジネスのサイトに詳細があります。

この記事の中で提供予定のインボイスの様式なども提示されています。先ほどの「返還額合計」となっている部分も「合計」と表示されていますので、そのうち修正されるでしょう。

参照先の記事ではAmazonビジネスにおける取扱いが説明されていますが、個人向けのAmazonについても次の説明がされています(太字は筆者による)。

2.5 Amazon ビジネスではなく、個人のAmazonアカウントを使って購入した場合にもインボイスは取得できますか?

はい、注文履歴からダウンロードできます。ただし、個人向けAmazonアカウントでは、Amazonビジネスで購買するお客様向けの機能(商品の検索絞り込みや購買データ画面からのインボイス一括ダウンロード)はご利用いただけません。また、Amazonビジネスでのインボイスとは異なり、媒介者交付特例を適用しないため、インボイス上の登録番号はアマゾンジャパン合同会社のものではなく販売事業者様の登録番号を印字しますのでご注意ください。

ポイントとしては

- 個人向けAmazonでもインボイスは入手できる

- Amazonが直接販売しない場合は販売業者の登録番号が表示される

という2点です。

2については実務上あまり影響しないかもしれませんが、例えば会計ソフトに事前に取引先の登録番号を入力しておくようなケース。

取引先名を選択して登録番号の有無や正しさをチェックすることになりますが、取引先として「Amazon」を選択すると、本来チェックすべき登録番号とは異なる番号をチェックすることになりますので注意が必要です。

Amazon以外の販売業者からの購入が多い場合に、どこまできちんと登録番号をチェックするかにより影響は変わってきそうです。

Amazonから購入した場合に今後どの書類を保存する?

個人向けAmazonで買い物をしたい場合に悩ましいのが

- 支払い明細書(今後は適格請求書)

- 領収書

の2種類の書類がダウンロードできる点です。

結局どちらを保存すればいいのと悩む方もいらっしゃいます(そういう私も念のため両方保存してます・・・)。

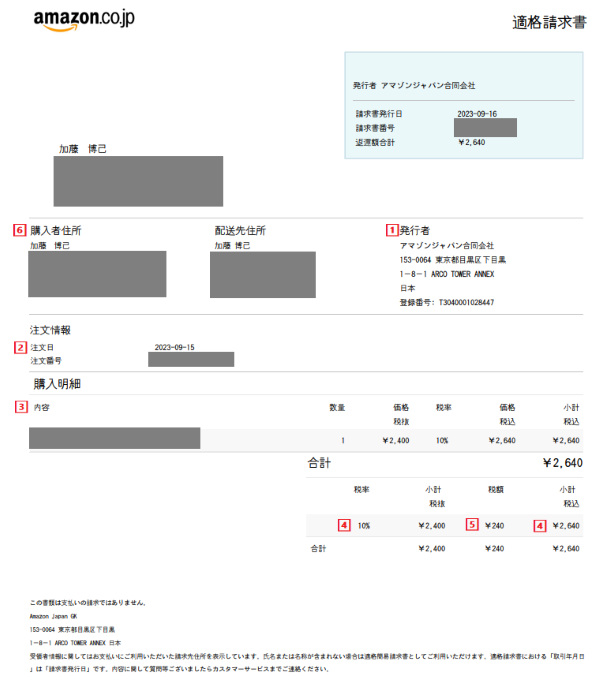

インボイスについては

- インボイスを発行する事業者の氏名又は名称・登録番号

- 取引年月日

- 取引内容(軽減税率対象の場合はその点がわかるような表記)

- 税率ごとに合計された取引金額(税抜・税込どっちでもOK)・適用税率

- 税率ごとの消費税額

- インボイスを受取る相手の氏名又は名称

の6項目を必ず記載する必要があります。

※Amazonについては「小売業」に該当するため、インボイスではなく簡易インボイスを発行できると理解していますが、今回この点は考慮しません。

先ほどの適格請求書を確認すると、上記1~6全ての記載がありこの1枚でインボイスとして問題ないことが確認できます。

一方で「領収書」については

- 注文番号

- 支払い方法

- 発送日

など適格請求書に記載のない情報もありますが

「両方保存するのメンドウで嫌だ!どちらかしか保存したくない!!」

という方には

「少なくとも適格請求書を必ず保存してください」

とお伝えするかなと。

「適格請求書」を保存していないとそもそも消費税の調査で問題となりますし、法人税や所得税の観点で仮に支払った事実の証明が必要となったとしても、銀行の入出金データやクレジットカードの明細などを組み合わせれば証明できることが理由です。

電子書籍を購入した場合の取扱い

ここまでは物品を購入した場合の取扱いを確認しましたが、Amazonで購入する可能性のあるものとして「電子書籍」があります。

「電子書籍」については専門用語(厳密には法律上の用語ではありませんが)で

「消費者向け電気通信利用役務の提供」(以下「電気通信利用役務」とします)

といわれるものに該当します。

「電気通信利用役務」については、国税庁に登録国外事業者として登録した事業者から購入した場合のみ、買手は仕入税額控除を受けることができます。

「電子書籍」についてはAmazon Service Internationalという会社が販売していて、従来は電子書籍を購入した際の「支払い明細書」には、この会社名とともに

登録国外事業者番号:00003

が表示されていました。

インボイス制度が始まると、この「登録国外事業者」は登録しない意思表示をしない限りは、インボイス発行事業者に移行します。

Amazon Service Internationalについては、登録国外事業者名簿の中に法人番号が記載されていますので、この番号を元に適格請求書等確認サイトで確認したところ、インボイス発行事業者として登録されていました。

つまり今後は「電子書籍」を購入した場合も、インボイスを保存しておかないと仕入税額控除ができないということです。

9月15日に購入した電子書籍について確認したところ、従来ダウンロードできた「支払い明細書」が項目として表示されず、「領収書」しかダウンロードできない状態になっていました。

恐らく現在対応中で、今後インボイス対応がされると思いますが

「電子書籍もインボイスが必要」

という点は注意が必要です。

なお、登録国外事業者からインボイス発行事業者に移行する場合には経過措置が設けられています。

具体的には

早急なシステム対応が困難である等の理由により請求書等にインボイス番号を記載できない困難な事情があるときは、令和6年3月31日までは現在付番されている登録番号(00001等の5桁の番号。)を使用することができます。

国税庁:国境を越えた役務の提供に係る消費税の課税関係について より

という内容です。

要するに、システム対応が間に合わないのなら来年3月まではインボイス登録番号の代わりに登録国外事業者の番号を書いておけばいいよ、というものです。

Amazonのケースでいえばシステム対応が間に合わない場合、インボイス登録番号(T2700150006138)ではなく、現在の登録国外事業者番号である「00003」を書く方法でもよいということです。

実務的には

「インボイス番号が書いてないので経過措置の対象と判断したものの、実はインボイスとして100%仕入税額控除可能だった」

という可能性が出てきます。

海外企業からデータやソフトを購入する場合には、注意が必要です。

個人向けAmazonについて、現時点で明らかになっているインボイスの対応状況について確認をしました。

経理実務を検討されている方のお役に立てば幸いです。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2026年3月1日自分の時間、本当に使うべきことにきちんと使えていますか?

仕事術・勉強法2026年3月1日自分の時間、本当に使うべきことにきちんと使えていますか? 確定申告2026年2月26日「確定申告って自分でできる?」に対する私なりの考え方

確定申告2026年2月26日「確定申告って自分でできる?」に対する私なりの考え方 経理2026年2月22日経理のルールは経理だけが知っていればいいわけではない、というお話

経理2026年2月22日経理のルールは経理だけが知っていればいいわけではない、というお話 経理2026年2月19日経理が苦手な人ほど「ルール」が必要。迷いをゼロにする3つのメリット

経理2026年2月19日経理が苦手な人ほど「ルール」が必要。迷いをゼロにする3つのメリット