本人に直接お金を渡すわけではないのに給料とされてしまう「経済的利益」。これが発生した場合の源泉徴収の考え方について確認しておきましょう。

目次

経済的利益が役員給与とされた場合に困ること

以前ブログにて、個人と会社の財布はきちんと分けておかないと大変なことになりますよ、という内容を書きました。

[blogcard url=”https://katoh-tax.com/2024/05/19/private-business-separation/”]

例としてお子さんの携帯電話代を会社で支払ったケースを取り上げましたが、その際に「大変なこと」のひとつとして

法人が給料を支払う際には源泉徴収が必要ですが、それが漏れていたとして修正を求められる

というものがあります。

この点、一般の方には非常にわかりにくい部分かと思いますので、「経済的利益」が役員給与とされた場合の源泉徴収の考え方について確認しておきましょう。

経済的利益が発生した場合の源泉徴収

源泉所得税の計算はどう変わる?

仮に役員に毎月払う給料を30万円とします。なお事例を簡略化するため、この記事では社会保険料を無視して計算しますのでご了承ください。

源泉所得税は、源泉徴収税額表に基づいて計算します。

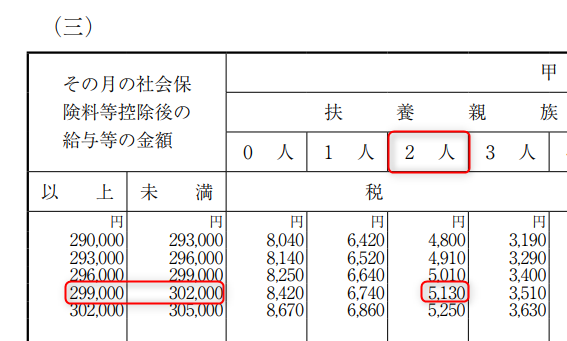

今年(令和6年、2024年)であれば、こちらの表を使用します。

この役員の、扶養親族が配偶者とお子様1名である場合には、給料から差引く源泉所得税は5,130円となりますので、給与支給額は

30万円 - 5,130円 = 294,870円

です。

※繰り返しになりますが、実際の源泉所得税の計算は社会保険料を控除した後の金額を使って計算します。

子どもの携帯電話代を会社で負担していて、税務署から「役員給与」と指摘を受けたものの

「やはり自分で負担したくない!会社で払って欲しい!」

となった場合はどうなるでしょうか?

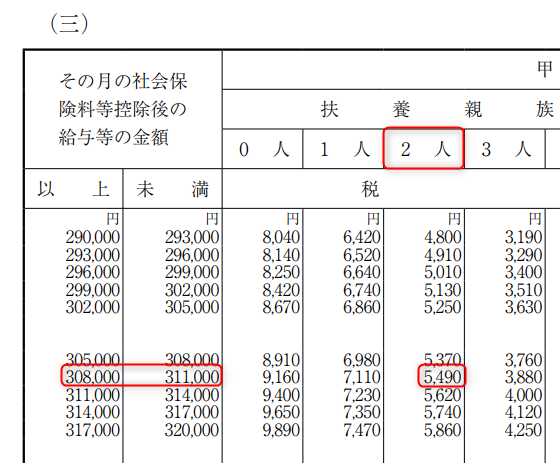

今月のお子さんの携帯料金が1万円だったとすると、名目上の役員給与は30万円ですが、源泉所得税を計算する上では

30万円 + 1万円 = 31万円

を元にして源泉所得税を計算する必要があります。

そうなると源泉所得税は、5,490円となりますので、役員に支給する給与は

30万円 - 5,490円 = 294,510円

となり、従来の支給額よりも少なくなります。

名目上の役員給与は30万円から変わっていませんが、31万円に対応する源泉所得税を引くことになるため、手取りは減ります。

同様の計算を過去に遡って行う必要があるため、こうした指摘を税務署から受けると非常に面倒です。

だからこそ、個人と会社のサイフはきちんと分けておいた方がよいということになります。

給与ソフトでの設定方法

こうした計算を行う際には、支給額には含めないけれど、源泉所得税の計算には含める金額があるため非常に煩雑です。

ただ、給与ソフトを使っている場合は、こうした状況にも対応しやすくなっています。

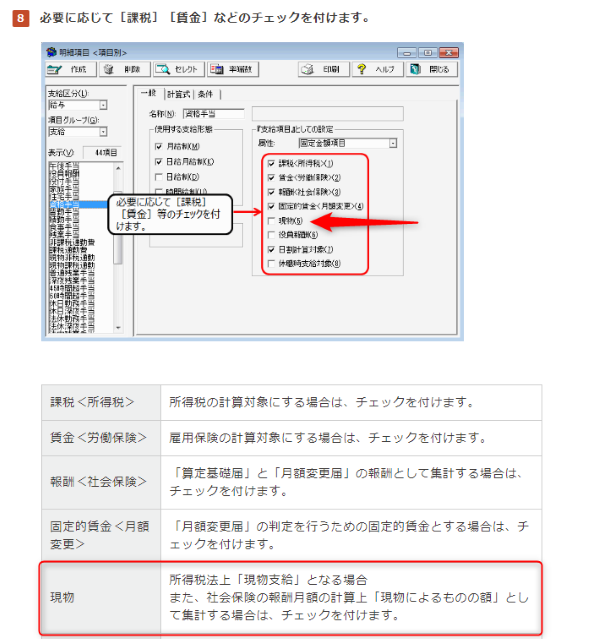

給与ソフトでは「経済的利益」という言葉は使わずに「現物支給」と表示されているケースがよくあります。

例えば弥生給与の場合には、支給項目を設定する画面で「現物」にチェックを入れることで、支給額には含めずに源泉所得税の計算に含めることが可能です。

弥生サポート情報より引用した画像を筆者が一部加工

マネーフォワードクラウド給与の場合も、支給項目設定の設定画面で「現物」にチェックをいれることで同様の対応が可能です。

支給項目設定の詳細設定に表示されている「現物」はどのようなときに選択するのでしょうか? | マネーフォワード クラウド給与サポート

恐らく他の給与ソフトでも同様の設定項目があると思いますので、設定が必要な方はヘルプ画面をご確認いただければと思います。

税金は一般的な感覚で処理できないことが多い

今回は、お金での支給ではないのに給与とされた場合の源泉徴収の計算方法について確認しました。

一般的な感覚からすると

「お金で渡していないものまで、源泉徴収の対象として源泉所得税を計算する」

という点がしっくりこないのではないでしょうか。

税金の世界における処理では、一般の感覚と異なるケースは他にもあります。

特に金額の大きなケースや不安に感じる部分がある場合には、お近くの税理士の方にご相談いただいた方が、結果的に損をせずに済むケースもあるものです。

「よくわからないことは、知っている人に聞く」というのは、私も仕事をする上で気をつけている点ですので、わからないことについては上手に専門家を活用しましょう。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策