月の途中でインボイス登録事業者となった場合、どこからがインボイスの対象となる取引でしょうか?この点について国税庁からQ&Aが公表されましたので確認しておきましょう。

目次

インボイスのQ&A、まだ増えるんですか・・・

国税庁が公表しているインボイスに関する

という資料がありますが、ここ数ヶ月間は毎月追加されています。

疑問を持つ方がいて問合せがあるから増えるわけですが、一体どこまで増えるのでしょうか。

現時点で、インボイス制度に関するQ&Aが全部で130問、その後追加された「多く寄せられるご質問」も全部で26問となりました。

ここまで制度を複雑にしてしまって、免税事業者の方に

「難しくないですよ~」

といった感じで申告してもらうのはムリがあるんじゃないかと思います・・・。

今回は「多く寄せられるご質問」の中から「令和6年3月18日公表分」を取り上げます。

2問追加されましたが、そのうち問25はタクシーチケットに関するものです。

回収特例の対象になるとか、ホームページで登録番号が確認できればいいなど気になる記述はありますが、タクシーチケット自体はそこそこ規模が大きい企業が使うケースが多いと思いますので今回は取り上げません。

月の途中でインボイス登録した場合の取扱い

もう一つのQ&Aである問26は、免税事業者が月の途中でインボイス発行事業者として登録した場合の取扱いについて解説しています。

月の途中でインボイス登録をすると、その月についてはインボイス登録前の取引とインボイス登録後の取引が混在することになります。

こうした場合に、どこまでがインボイスの対象となるのか取引の種類ごとに確認しておきましょう。

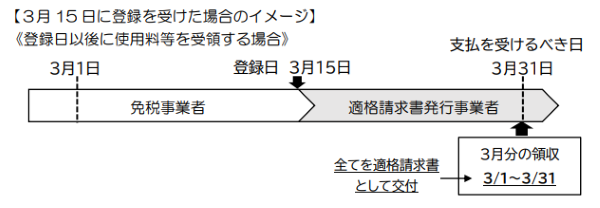

【1】レンタルなど資産の貸付けの場合

レンタルなど資産を貸付ける取引については、契約や慣習によりその支払を

受けるべき日を基準に判定することになります。

例えば1ヶ月のレンタル契約になっていて、月末に請求・支払がされるのであれば、月末前の月の途中にインボイス発行事業者として登録した場合でも、1ヶ月分全部がインボイスに記載すべき取引となります。

この場合、登録日前の取引について日割り計算は行わないとされていますので、月初からの取引すべてが消費税の申告対象となる点に注意してください。

国税庁「多く寄せられるご質問」(令和6年3月18日更新)問26より抜粋

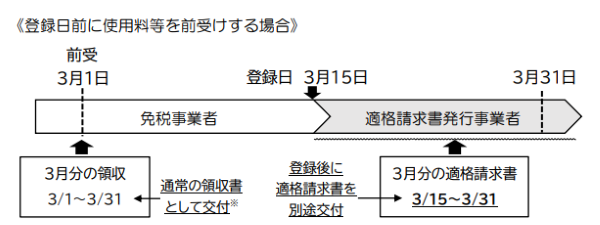

なお、その月のレンタル料を月初(登録日前)に前受けしている場合には取扱いが異なります。

この場合は、登録日前の取引と登録日以後の取引に区分する必要がありますので、登録通知を受けた後に改めて登録日以後の取引部分についてインボイスを交付することになります。

国税庁「多く寄せられるご質問」(令和6年3月18日更新)問26より抜粋

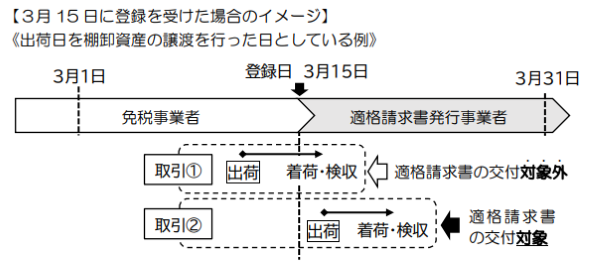

【2】商品の販売の場合

商品などを販売した場合には、その引渡しのあった日により判断することになります。

引渡しのあった日というのは、要するに販売日のことです。

店頭販売などであれば販売日は明確ですが、大型の機械などを販売する場合には取引先による検収が必要となるケースもあります。

こうした場合には

- 出荷した日

- 取引先が検収完了した日

- 取引先が使用開始した日

など販売者が継続して販売日としている基準で判断することになります(採用している基準が合理的と認められる必要があります)。

販売日がインボイスの登録日よりも前であればインボイスの対象となりませんし、インボイスの登録日以後の販売日であればインボイスの対象となります。

国税庁「多く寄せられるご質問」(令和6年3月18日更新)問26より抜粋

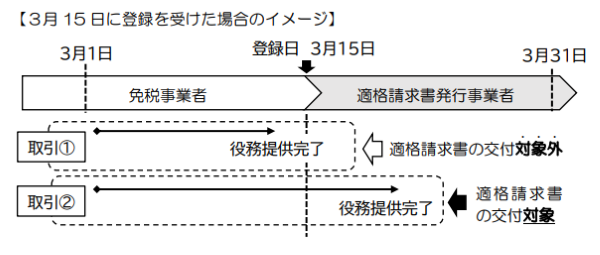

【3】サービスなど役務の提供の場合

商品ではなくサービスを提供している場合には、サービスのすべての提供が終わった日で判断することになります。

例えば保守点検のサービスを提供しているとして、そのサービス提供が終わった日がインボイス登録より前であればインボイスの対象とはなりません。

その一方でサービス提供の完了日が登録日以後になるのであれば、レンタルのケースと同じように日割り計算などは行わず、保守点検料のすべてがインボイスの対象となります。

国税庁「多く寄せられるご質問」(令和6年3月18日更新)問26より抜粋

可能であれば月の初日からの登録とすべき?

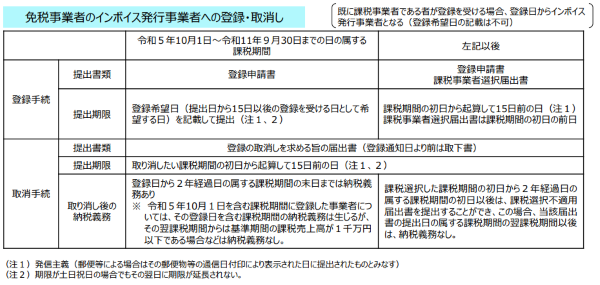

ちなみに、月の途中でインボイス登録が可能なのは令和11年(2029年)9月30日が属する課税期間までです。

その後は、免税事業者が登録する際には、課税期間の初日から起算して15日前までに登録申請書と課税事業者選択届出書を提出する必要があります。

国税庁「インボイス制度において事業者が注意すべき事例集」より抜粋

つまり、今回取り上げた内容については将来的には悩むケースはかなり減るはずです(月をまたぐ取引については引き続き判断が必要となりますが)。

このように月途中での登録というのは期間限定の取扱いではありますが、これから登録する免税事業者の方については、月締めで請求書を出している場合は締め日の翌日を登録日とした方がよいのではないかと考えます。

通常の請求サイクルの途中で取引をわけるのは意外と大変な作業であり、経理処理や取引先が混乱する可能性があります。

とはいえ「すぐに登録してほしい」といった要請を受けて対応するケースもあるでしょう。

月の途中での登録を否定するものではありませんが、今回解説したようなポイントがあることを知っておいた上で登録日を決めるようにしてください。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について 仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい

仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい