簡易インボイスの場合、消費税の積上げ計算が使えないケースがあるという解説を見かけましたので、この点について確認しておきたいと思います。

簡易インボイスを発行しても積上げ計算できないことがある?

インボイスの解説本を読んでいる中で

「簡易インボイスの書き方によっては、積上げ計算を適用できない」

という内容を見かけて一瞬「?」となりました。

今回はこの点について確認をしておきたいと思います。

前提条件として、簡易インボイスについて簡単に確認しておきます。

簡易インボイスを発行できるのは

不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等に係る取引

とされています(国税庁パンフレット「適格請求書等保存方式の概要」(令和4年7月、6ページより引用)。

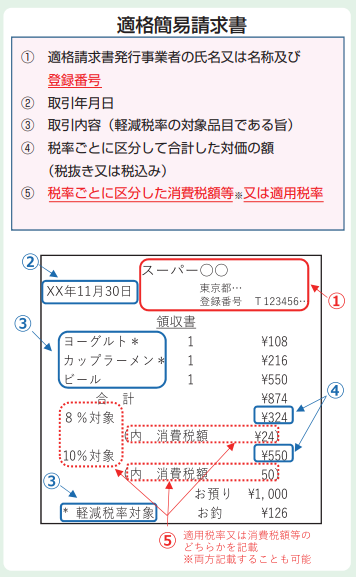

対象となる取引について簡易インボイスを発行する場合には、以下の項目を書いておく必要があります。

- インボイスを発行する事業者の氏名又は名称、登録番号

- 取引年月日

- 取引内容(軽減税率対象の場合はその点がわかるような表記)

- 税率ごとに合計された取引金額(税抜・税込どっちでもOK)

- 税率ごとの消費税額又は適用税率

国税庁パンフレット「適格請求書等保存方式の概要」(令和4年7月、6ページより)

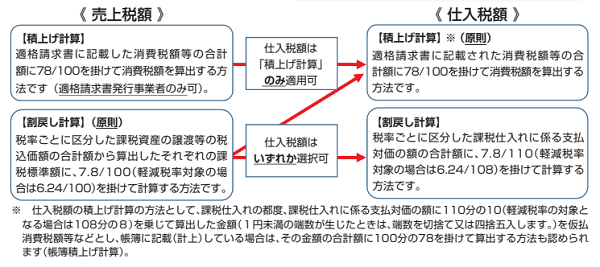

消費税の売上税額の計算については、原則は「割戻し計算」という方法を使うことになりますが、インボイス登録事業者であれば「積上げ計算」と言われる方法を使うこともできます。

国税庁パンフレット「適格請求書等保存方式の概要」(令和4年7月、16ページより)

※積上げ計算については、以下の記事で触れていますのでご参照ください。

以上を踏まえて確認していきます。

どのようなケースが問題となるか?

結論から言えば、先ほどの記載事項5について

「税率ごとの消費税額」

ではなく

「適用税率」

のみを記載した場合に積上げ計算が使えないのでは、ということのようです。

法律がどうなっているか確認しておきます(以下、令和5年10月1日施行の消費税法を「新消法」、消費税法施行令を「新消令」とします)。

積上げ計算を認めているのは、新消法45⑤です(太字は筆者、以下同じ)。

(略)交付した適格請求書又は適格簡易請求書の写しを第五十七条の四第六項の規定により保存している場合(括弧内略)には、当該課税資産の譲渡等に係る第一項第二号に掲げる税率の異なるごとに区分した課税標準額に対する消費税額については、同号の規定にかかわらず、当該適格請求書に記載した同条第一項第五号に掲げる消費税額等その他の政令で定める金額を基礎として政令で定めるところにより計算した金額とすることができる。(以下略)

ここでいう「政令で定める金額」「政令で定めるところにより計算した金額」については、新消令62にあります。

法第四十五条第五項に規定する政令で定める金額は、次の各号に掲げる課税資産の譲渡等(略)の区分に応じ当該各号に定める金額とし、法第四十五条第五項に規定する政令で定めるところにより計算した金額は、当該各号に定める金額の合計額に百分の七十八を乗じて算出した金額とする。

一 適格請求書を交付した課税資産の譲渡等 当該適格請求書に記載した法第五十七条の四第一項第五号に掲げる消費税額等

二 適格簡易請求書を交付した課税資産の譲渡等 当該適格簡易請求書に記載した法第五十七条の四第二項第五号に掲げる消費税額等(以下略)

この中にある新消法57の4②5とは

五 消費税額等(括弧内略)又は適用税率

であり、要するに先ほど解説した簡易インボイス記載事項の5のことです。

長々と法律を引用してしまいましたが、簡単にいってしまうと

- 簡易インボイスを保存すれば積上げ計算を使うことができる

- 積上げ計算するときには簡易インボイスに書いてある「消費税額」を基礎とする

- 簡易インボイスの記載事項5は「又は」なので「消費税額」ではなく「適用税率」を記載すると積上げ計算を使えないのでは?

ということになります。

簡易インボイスの記載項目は妥当だったのか?

簡易インボイスと積上げ計算の関係について確認しましたが

- 「積上げ計算」がインボイスに書いてある消費税額を集計する方法

- 売上税額の「積上げ計算」は例外的な方法

であることからすれば、ロジックとしては理解できます。

恐らく

「積上げ計算をするための基礎資料においてインボイスに記載の消費税額が集計できるのであれば、当然インボイスにも消費税額は表示されているはず」

という考え方なのでしょう。

ただ記載事項が選択式であることから、請求書発行システムなどを改修する際に、上記内容を知らずに改修コスト抑制のために「適用税率」のみの表示を選んだ場合どうなるのか?

調査の現場でいきなり修正申告を求められるのか、早急なインボイス表示の変更を求められるのかはわかりませんが、気になるところです。

もちろん「特例なんだから、条件をきちんと満たさないと使わせない」という考え方もあるでしょう。

とはいえ、簡易インボイスの発行を認められている事業者が、法律上認められる簡易インボイスを発行したのに、自身が有利となる「積上げ計算」が認められないという状況に対して理解が得られるのかどうか。

そもそも簡易インボイスの記載要件5については

「税率ごとの消費税額又は適用税率」

ではなく

「税率ごとの消費税額かつ適用税率」もしくは「税率ごとの消費税額」

とすべきだったのではないかという気がします。

簡易インボイスの記載項目がここまで周知されている以上、法律を変えるのは難しいのでしょうけれど、個人的には少しスッキリしないものがあります。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について 仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい

仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい