法人カードなどを使ってキャッシュレスや事務処理を効率化することはよくありますが、消費税の書類の保存という観点では注意すべき点があります。今回はこの点を確認しておきましょう。

目次

消費税におけるクレジットカード明細の現状の取扱い

会社の経費精算などにおいてクレジットカードを利用すると、カード会社からの利用明細で使った金額をまとめて確認できるので便利です。

クレジットカードの利用については「カード明細があれば問題ない」と考えてしまいがちですが、消費税に関しては税務署のスタンスは違います。

この点について、クレジットカード明細はカード会社が発行したものであり、買い物をしたお店が発行した書類ではありませんので、カード明細の保存では不十分とされています。

そのためお店が発行した「ご利用明細」などを保存しておく必要があります。

この点を説明するとほとんどの方から

「なんで?」

「メンドクサイじゃん」

「そこまでしないといけないの?」

という反応が返ってきます。

実際、保存していないことで消費税の修正申告をすることになったという話は

私の知る狭い範囲でいえば聞いたことはありませんが、指摘されるリスクがあることはきちんと理解しておくべきでしょう。

インボイス制度が始まるとどうなるか?

クレジットカード明細についての取扱いがインボイス制度により変わるのかどうか。

クレジットカード会社のホームページをいくつか確認してところ

「当社はインボイス対応します!」

と書いてあるケースが多いです。

この部分だけ読んで

「クレジットカード会社がインボイス対応するのなら、カード明細だけ保存すればよいのでは」

と一瞬考えてしまいますが、実際はそうではありません。

クレジットカード会社がインボイス対応するのは、あくまでクレジットカード会社から直接請求するカード年会費等についてのみ対応するということです(あくまで私が確認した範囲ですが)。

そのためインボイス制度が始まってもカード明細に関する取扱いは現状と変わらないと考えています。

複数書類で対応できる可能性はあるか?

これに対して

「インボイスって複数の書類で記載事項を満たせば認めてもらえるのでは?」

という意見があるかもしれません。

例えば、クレジットカード明細と国税庁のインボイス発行事業者公表サイトからプリントアウトした利用店の登録番号を提示するとインボイスとして認めてもらえるかどうか。

これについては

- そもそも利用店ではないカード会社が発行した明細については、現状でも消費税の保存書類として認められていない

- 利用店が提示したものでない登録番号を記載事項として認めてもらえる保証がない(家賃などの場合は契約書に登録番号を記載するか、大家から番号の通知を受けて保存することとされている)

といった理由によりインボイスとして認めてもらえないのではないかと考えます。

将来的にクレジットカード会社が対応してくれる可能性は?

今は対応してないだけで、将来的にはカード明細をインボイスとして扱えるようにクレジットカード会社が対応してくれる可能性があるのかどうか。

個人的な見解ですが、今の法律のままでは難しいと考えています。

もし仮にカード会社が利用店に代わってインボイスを発行するとなった場合、方法として考えられるのは

- 代理交付

- 媒介者交付特例

という2つの方法です。

※これらの詳細については以下の記事を参照ください。

代理交付の可能性

そもそも代理交付がクレジットカード決済について認められるのかという問題がありますが、仮に認められたとしてもクレジットカード会社がそれぞれの利用店の名前でインボイスを発行する必要があるため難しいでしょう。

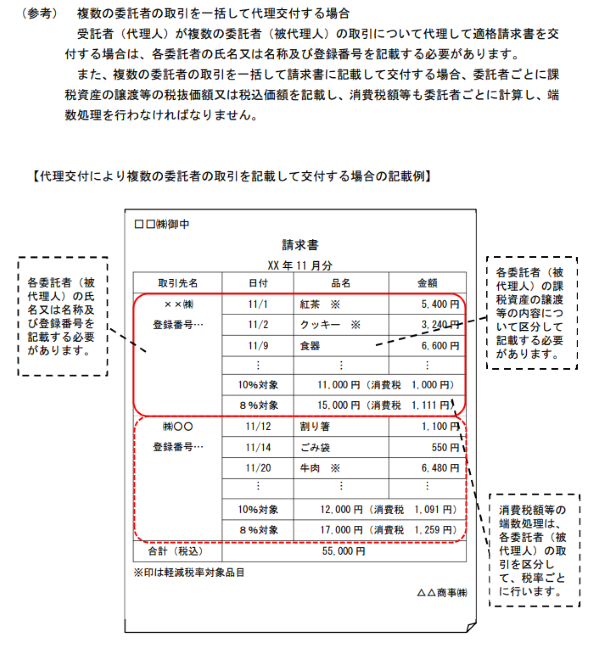

インボイスQ&A(令和5年4月改訂)の問49にこうしたケースに該当しそうな記載例がありますが、利用店ごとに登録番号の表示に加えて消費税率・消費税額を表示するのはシステム対応上ハードルが高いのではないかと思います。

媒介者交付特例の可能性

媒介者交付特例についても、もともと委託販売が対象と考えていましたが、国税庁インボイスQ&A(令和5年4月改訂)の問48には

この媒介者交付特例は、物の販売などを委託し、受託者が買手に商品を販売しているような取引だけではなく、請求書の発行事務や集金事務といった商品の販売等に付随する行為のみを委託しているような場合も対象となります。

と記載(太字は筆者)されていて、クレジットカード取引に適用できる可能性はありそうです。

媒介者交付特例は、受託先(この場合カード会社)の名前でインボイスを発行できる仕組みですが、委託者(カード利用店)・受託者(カード会社)がともにインボイス発行事業者でなければなりません。

インボイスを発行しない利用店が含まれる場合、わざわざインボイスとインボイス以外で利用明細を分けるのかという問題があります。

さらに消費税の計算はひとつのインボイスにおいて1回のみのため、カード明細において各利用店の請求額を元に1回のみ消費税額を計算しなければなりません。

さらにその計算した消費税額を各利用店との間で精算する必要もあり、実現するにはかなりハードルが高いと考えます。

原則を理解した上で対応を検討する

今回はクレジットカード明細がインボイスとして認められるかどうかについて検討してみました。

結論としては、認められない可能性が高いが、最終的には利用しているクレジットカード会社の対応状況を確認した上で判断する必要があるということになります。

正直なところ

「あんまり細かいこと言わずに、クレジットカード明細の保存でOKにしてよ」

といいたいのが本音です。

実際の税務調査において、税務署がカード利用時のご利用明細の保存までチェックするかはわかりません。

ただし調査のポイントが変わることは昔からあり、今まで指摘がなかったから今後もないとはいいきれない点には注意が必要です。

こうした点も踏まえて、原則的な考え方を理解した上で、自社としてどのように対応するか検討しておきましょう。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について 仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい

仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい