先日国税庁のホームページに掲載された「調査課所管法人における申告内容の誤りが多い事例」という資料を参考に、法人税申告において注意すべき点を確認しておきましょう。

目次

調査課所管法人とは

先日国税庁のホームページで

という資料が公表されました。

そもそも「調査課所管法人って何?」と思われた方もいるかもしれません。

ザックリ言うと資本金が1億円以上の法人などで、税務署ではなく税務署の上部組織である国税局が税務調査などを担当するものをいいます。

規模としてはそれなりに大きい会社をイメージしてもらえればよいのではないでしょうか。

このように書くと

「そんな大きな会社の事例なんて、うちには関係ないでしょ」

と思うかもしれません。

実際、試験研究費など小さな会社ではあまり縁のないものもありますが、その一方で意外と共通する項目もあります。

そこで今回は、誤りが多い事例の中から調査課所管法人でなくても申告をする際に注意すべき点を確認しておきましょう。

誤りの多い事例から学ぶ注意点

誤りの多い事例の中から、調査課所管法人以外であっても法人税額や納税額の計算に影響が出る可能性のあるものを3つ取り上げます。

なお以下のタイトルの番号は元の事例における番号と同じものを振っています。連番となっていませんが間違いではありませんのでご注意ください。

2. 中間申告で納税した金額が正しく記載されていない

法人税申告書別表一には中間申告で納税した金額を書く欄があります。

これは申告書において

その事業年度の納税額 - 中間申告で納税した金額

という形で納税する金額を計算するためです。

そのため、中間申告時の納税額を正しく記載していないと納税額を正しく計算できません。

申告時期になると税務署から確定申告の案内がメッセージボックスに届きますが、ここに中間申告した金額が書いてあります。

申告書を提出する前に、こうした資料と照合するなどしてミスがないようチェックをした方がよいでしょう。

4. 受取配当等の益金不算入の区分誤り

「受取配当等の益金不算入」とは、受け取った配当金の一部を法人税の計算をする上で利益(正確には「益金」といいます)に計上しなくてよいというものです。

配当をもらう会社の株式などをどれだけ持っているかにより、利益に計上しなくてよい金額が変わってきます。

誤りが多いものとしては

- 非支配目的株式等(5%以下)

- その他の株式等(5%超1/3以下)

の区分を間違えるケースが多いとのこと。

中小零細企業の場合、例えば信用金庫への出資金があり出資配当金をもらっているケースがあるでしょう。

信用金庫への出資金が出資金全体の5%を超えるような会社はほとんどないと思います。

ところが区分の名前を見ると

『ちょっとだけの出資だから「その他の株式等」だろう』

と思ってしまうケースがあるようです。

全体の5%以下の少額出資の場合には「非支配目的株式等」に区分して法人税を計算する必要があります。

6. 役員給与等の処理誤り

役員に支払う給与等については、法人税を計算する上で費用(正確には「損金」といいます)として処理するためには

- 定期同額給与

- 事前確定届出給与

などに該当する必要があります。

こうしたものに該当しない場合には、別表四において「加算」という処理をして法人税を計算する上での利益を増やさなければなりません。

ところが、こうした処理のモレなどが多いとのことです。

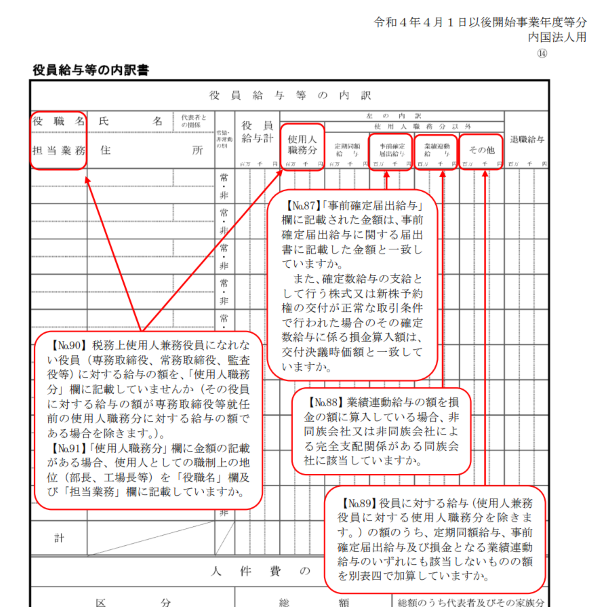

「なぜ処理がモレているとわかるの?」と疑問を抱くかもしれませんが、法人税の申告書を提出する際には「勘定科目内訳書」という科目ごとの内訳を書いた書類を一緒に提出しなければなりません。

「勘定科目内訳書」には「役員給与等の内訳書」という書類が含まれていて、ここにどのような区分の役員給料を支払ったか書くことになっています。

この中で「その他」に該当する役員給料などがある場合に、別表四で加算していないケースがあり、誤りとして指摘されるということです。

国税庁ホームページより一部抜粋

申告書を提出する前に「役員給与等の内訳書」を確認して、別表四での加算モレがないかチェックが必要です。

チェックリストを活用してミスを無くす

調査課所管法人における誤りが多い事例を元に、多くの会社に影響がありそうなポイントを確認しました。

申告書を提出した後にミスを指摘されるのは気持ちのよいものではありませんし、税額が間違っていた場合には追加で納税が必要(かつ金額によっては加算税・延滞税がかかる)といった問題も生じます。

こうしたミスを防ぐためにも、自社に合わせたチェックリストを作成して、申告書の提出前にチェックをしておきたいものです。

調査課所管法人向けに国税庁は「申告書確認表」というチェックリストをホームページに掲載しています。

このうち自社に関係する部分を自社用のチェックリストに取り込むというのも一つの方法です。

チェックリストを上手に活用して、ミスを減らしていきましょう。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について 仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい

仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい