多くのサラリーマンの方にとって年末調整は、「書類を提出すると税金が還付される行事」といった捉え方が多いのではないでしょうか?一方で、チェックや計算をする担当者は毎年この時期イライラしてます。年末調整の何が大変で、どんな課題があるのか整理してみたいと思います。

年末調整は、会計事務所や経理担当者にとってユウウツな仕事

今年の年末調整業務も、ほぼ終わりが見えてきましたが、毎年作業量の多寡にかかわらず、イライラしてしまうのも事実。

個人的な感覚としては、個人の確定申告の作業よりもツラい、と感じることが多いです。

年末調整のチェックや計算をするのは、主に会社の人事・経理の担当者や会計事務所となりますが、私の経験の中で、

「年末調整って、楽しくてやりがいのある仕事ですね」

と仰る方にお会いしたことはありません。

毎年11~12月頃になると、年末調整を担当する方にとっては、「ああ、また年末調整の季節か・・・」とユウウツな気分になるのでは。

本来確定申告の簡易版としての位置づけである年末調整を、しんどいと感じる理由について改めて考えてみると、次のような項目が挙げられます。

- 所得税の確定申告よりボリューム(対象人数)が多い

- 書類を記入する人が、記入する内容をきちんと理解していないことが多い

- 見積が必要な項目が増加している

このうち、対象人数については、総務省統計局が公表している「労働力調査(詳細集計) 2019年(令和元年)平均結果」によると、2019年の「役員を除く雇用者」(いわゆるサラリーマン)は、5,660万人。

統計局ホームページ/労働力調査(詳細集計) 2019年(令和元年)平均結果

その一方で、国税庁が公表している資料では、令和元年に所得税の申告をした人は2,204万人。

国税庁:令和元年分の所得税等、消費税及び贈与税の確定申告状況等について(報道発表資料)

単純に比較すれば、約2.5倍となりますが、役員でも年末調整の対象になる方もいますし、逆に確定申告は国税庁のホームページ等で自身で完結することも可能です。

その点を考慮すると、経理担当者や会計事務所を経由する人数でいえば、年末調整の方がはるかに多いでしょう。

年末調整の何が問題か改めて考えてみる

では、単純にボリュームの問題なのかというと、決してそういうことではありません。

どちらかといえば、先ほどの2・3の方が大きな課題といえます。

2については、年末調整は現状で、日本の人口の約半分が対象となる作業であるにも関わらず、学校・会社含めてきちんとやり方・書き方を教えてもらう機会はありません。

記入する大部分の方にとっては、年末調整とは

「年末に配付された資料に、よくわからないまま、なんとなく数字を記入して、保険料の証明書を添付して提出すると、12月の給料で税金が一部還付されるもの」

といったイメージではないでしょうか。

年末調整書類には何カ所か「所得」の記入が必要ですが、ほとんどの方にとって、「所得」の計算方法など教えてもらったことはありません。

「所得」と「収入」の違いについてわからない人の方が多いはず。

ところが、年末調整の計算をする側にとっては、「所得」をなんとなく記入されてしまうと、判断に迷うケースも多々あり、こうした点が、計算する側にとっての負担が重くなる理由の一つといえます。

また、年末調整を受ける側にとっても、内容を理解していないために、扶養親族とできるはずの親族の記入が漏れていた、大学生の子どもの国民年金を支払ったのに記入しなかった、などの可能性はあり、そうなると本来支払う必要のない税金を支払うことになります。

結局、年末調整に対する無知が、計算する側・受ける側双方にデメリットを与えているわけです。

書類の記入をさらに複雑にしているのが、3番目の項目です。

以前より、来年の扶養控除の対象となるか確認するために、「翌年の」扶養控除等申告書に、「翌年の」所得見積を記入する必要はありました。

これは、翌年の給料から差し引く所得税の計算のためであり、見積が必要なことはやむを得ないでしょう。

ところが、ここ数年、年末調整を受ける年(今年)の所得の見積記入が必要な項目が増えてきました。

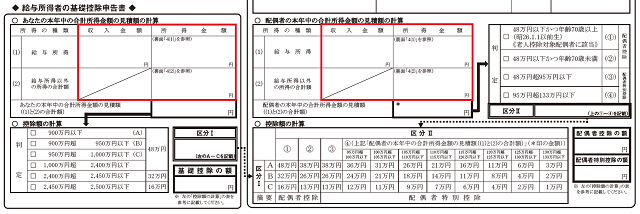

具体的には、基礎控除申告書・配偶者控除申告書に、それぞれ本人と配偶者の今年の所得見積を記入する必要があります(以下の赤枠欄)。

「令和2年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」より抜粋

12月の給料を受け取っていない段階で、12月給料を含めた今年の所得合計を記入する必要があります。

しかも給料以外の収入がある場合、かかった経費などを引いたあとの所得を含めて記入する必要があります。

これって複数の所得がある方にとっては、いかに「見積」とはいえ、確定申告において行う計算を、年末調整の段階でやらなければならないということです。

しかも、年末調整の教育を受けていない方にとっては、「何を」含める必要があるのか判断すること自体が難しい。

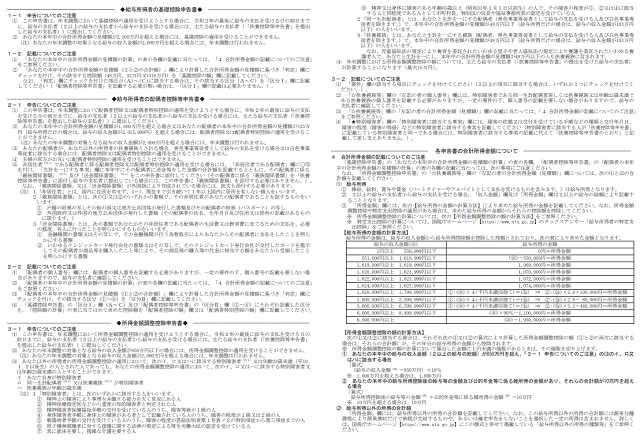

もちろん書類の裏面に対象となるものについて書いてありますが、これをきちんと読んで書類を記入するというのは、どう考えてもムリがあります。

「令和2年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」の裏面

というわけで、個人的な意見としては、

- 年末調整、というか税金の計算についてきちんと学ぶ機会がないこと

- 年末調整の作業に、当年の見積額を必要とすること

の2点が大きな課題だと認識しています。

制度が変わりそうもないのであれば、ラクに終わらせる方法を探す

今回は、年末調整における課題についてまとめてみました。

現状では、残念ながら、「年末調整の制度を見直そう、簡素化しよう」といった動きはほとんどありません。

確定申告の簡易版どころか、確定申告よりもメンドウに感じるような制度については、個人的には否定的に捉えています。

とはいえ、制度として存在する以上は対応せざるを得ないのも事実。

そうなると、自衛のためにも、いかに効率的に処理するか考えなければなりません。

年末調整の電子化については、まだまだ十分とは言えませんが、情報収集をしつつ、取り入れられるものについては、取り入れていく姿勢が必要なんだろうなと。

個人での対応には限界はあるものの、やれることをやっていくしかありませんね。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる 経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策