1.そろそろ年末調整のことを考える時期になりました

今月あたりから扶養控除等申告書へのマイナンバーの記載についての記事が増えてきた気がします。

そろそろ年末調整の対応を考え始める時期のため当然といえば当然なのですが。

今年はそれに加えてマイナンバーへの対応がありますので、そうした記事が多くの方の関心を呼んでいるのでしょう。

かくいう私も税理士の端くれですから、自分の頭の整理もかねてこの話題に触れてみたいと思います。

2.扶養控除等申告書にはマイナンバーを書きたくない!

マイナンバーは書くのも受け取るのもメンドクサイ

原則論からいえば、今年の年末に提出する扶養控除等申告書には自分と扶養親族のマイナンバーを記載しなければなりません。

しかし書く方からすれば、「自分のマイナンバー確認するだけでも面倒なのに、家族の分まで書かなきゃいけないの?」と感じる方は多いでしょう。

また、受け取る会社側からすれば、「書類にマイナンバー書いただけで、保管やらセキュリティに気を遣わないといけないから書かずに済む方法はないものか?」と思うこともあるのではないでしょうか。

(ちなみにマイナンバーなしの扶養控除等申告書であっても個人情報満載ですから、保管等にはもちろん配慮が必要です)

マイナンバーの記載を省略できるケース

そうした声を受けてかどうかはわかりませんが、国税庁のマイナンバーFAQの中に次のQ&Aがあります(強調・下線等は筆者によるもの)。

Q1-5-1 扶養控除等申告書の個人番号欄に「給与支払者に提供済みのマイナンバー(個人番号)と相違ない」旨の記載をすることで、マイナンバー(個人番号)の記載に代えることはできますか。(平成28年5月17日更新)

(答)

平成28年1月以後に提出する扶養控除等申告書には、従業員本人、控除対象配偶者及び控除対象扶養親族等のマイナンバー(個人番号)を記載する必要がありますので、前年と変更がない場合であっても、原則、マイナンバー(個人番号)の記載を省略することはできません。しかしながら、給与支払者と従業員との間での合意に基づき、従業員が扶養控除等申告書の余白に「マイナンバー(個人番号)については給与支払者に提供済みのマイナンバー(個人番号)と相違ない」旨を記載した上で、給与支払者において、既に提供を受けている従業員等のマイナンバー(個人番号)を確認し、確認した旨を扶養控除等申告書に表示するのであれば、扶養控除等申告書の提出時に従業員等のマイナンバー(個人番号)を記載しなくても差し支えありません。

(以下省略)

つまり、扶養控除等申告書の欄外に「個人番号は給与支払者に提出済みの番号と相違ありません」と書いて提出しそれを会社側が確認すれば、今年の年末に提出する扶養控除等申告書にはマイナンバーを記載せずに、別途マイナンバーだけを回収するという運用も可能ということです。

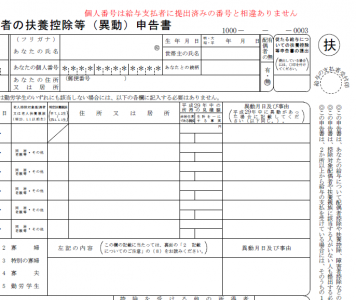

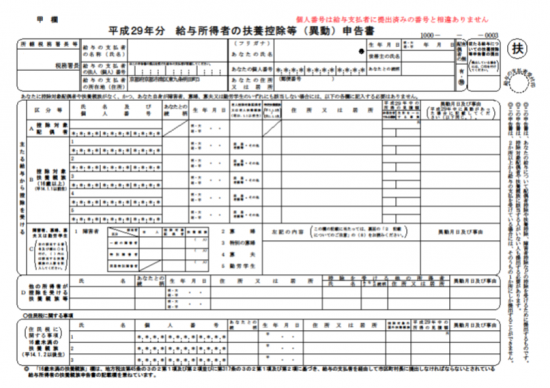

サンプルとしては下記のようなイメージで、提出後に会社としての確認印等を押せばよいということになります。

こうしておけば、扶養控除等申告書そのものについてはマイナンバーが記載された書類として取扱う必要はありませんので、会社側の保管にかかる負担はいくらか軽減されることになります。

(この場合誤って扶養控除等申告書にマイナンバーが記載されないようマイナンバーの欄はすべて記載できないようにしておくべきです。)

来年以降の省略のためには「帳簿」が必要

さらに上記Q&Aの続きには、次の記載があります(強調及び下線は筆者によるもの)。

また、平成29年1月以後に支払を受けるべき給与等に係る扶養控除等申告書について、給与支払者が扶養控除等申告書などの一定の税務関係書類の提出を受けて作成した従業員等のマイナンバー(個人番号)等が記載された帳簿を備えている場合には、その帳簿に記載された従業員等のマイナンバー(個人番号)については、扶養控除等申告書に記載する必要はないこととされています。この場合に、上記の方法により提出された「マイナンバー(個人番号)と紐付け管理された扶養控除等申告書」も帳簿作成の基となる扶養控除等申告書として取り扱って差し支えありません。(Q1-3-5参照)

(以下省略)

これを読んだときは、「これで来年からは扶養控除等申告書の余白にごちゃごちゃ書く必要がなくなる!」と思いました。ようやく実務上の運用に耐えられそうな状況になったと喜んだのですが・・・

3.マイナンバーの帳簿の作成は結構大変?

ところが、この「帳簿」の記載事項がくせ者です。別のQ&Aの中にその詳細が記載されています(強調及び下線は筆者によるもの)。

Q1-3-3 扶養控除等申告書へのマイナンバー(個人番号)の記載を不要とするために備える「帳簿」には、氏名とマイナンバー(個人番号)の他に何が記載されている必要がありますか。(平成28年5月17日追加)

(答)

扶養控除等申告書へのマイナンバー(個人番号)の記載を不要とするために備える帳簿には、次の事項を記載する必要があります。

扶養控除等申告書に記載されるべき提出者本人、控除対象配偶者、控除対象扶養親族等の氏名、住所及びマイナンバー(個人番号)

帳簿の作成に当たり提出を受けた申告書の名称

の申告書の提出年月

これを見たとき正直首をかしげました。

マイナンバーの帳簿なんだから、氏名・住所・マイナンバーがわかれば十分と思っていましたが、「いつ」「どうやって」マイナンバーが提出されたかについても帳簿に記載しなければならないということです。

マイナンバーの提出用シート(氏名・住所・マイナンバーを記入)を作成して、会社が受け取ったときに受領印を押した上でファイリングしておいて帳簿とする、という方法も考えられないこともないのですが、昨年からきちんと準備してマイナンバーを収集されているお客様に今さら提出年月を確認してくださいとはいえません・・・。

このようにQ&Aが次々に追加されて状況が変わっていく訳ですから、とりあえずは今年の年末調整を乗り切ることに集中して、来年のことは来年考えた方が良さそうです。

来年の今頃には状況がガラッと変わっている可能性もありますので、こうした新制度については急いで対応することはあまり得策ではないかもしれません。

税務調査の際にマイナンバーの管理状況までチェックされることはなさそうですので、割り切ってしまうというのも一つの考え方なのですが、まずは目の前の年末調整をきちんとやりきれるよう準備していきたいと思います。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。 仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる