来年適用される固定資産税等の減免措置について、京都市で使用される申告書様式が先週公開されました。この機会に制度の概要を確認しておきましょう。

今年ではなく来年適用される固定資産税等の減免措置

新型コロナウイルスの影響で、売上減に悩む中小企業・個人事業者の方も多いと思います。

こうした状況に対処すべく、

- 新型コロナウイルスに関連する各種融資

- 持続化給付金・家賃支援給付金

- 雇用調整助成金の拡充

などの対策が打ち出されています。

ここに挙げたような施策は、当然のことながら、まさに今恩恵を受けるものなのですが、新型コロナウイルス影響への施策の中で今年ではなく来年に恩恵を受けるものがあります。

それが今回取り上げる「固定資産税・都市計画税の減免」です。

詳細については、中小企業庁の以下のサイトに掲載されていますが、カンタンに概要を確認しておきましょう。

中小企業庁:新型コロナウイルス感染症の影響で事業収入が減少している中小企業者・小規模事業者に対して固定資産税・都市計画税の減免を行います

固定資産税・都市計画税減免制度の概要

対象者は?

中小企業者・小規模事業者が対象とされています。

中小企業者・小規模事業者の定義は、以下の通りです(上記中小企業庁のサイトより抜粋)。

- 資本金の額又は出資金の額が1億円以下の法人。

- 資本又は出資を有しない法人又は個人は従業員1000人以下の場合

ただし、大企業の子会社等(下記のいずれかの要件に該当する企業)は対象外となります。

- 同一の大規模法人(資本金の額若しくは出資金の額が1億円超の法人、資本若しくは出資を有しない法人のうち常時使用する従業員数が1,000人超の法人又は大法人(資本金の額又は出資金の額が5億円以上である法人等)との間に当該大法人による完全支配関係がある法人等をいい、中小企業投資育成株式会社を除きます。)から2分の1以上の出資を受ける法人

- 2以上の大規模法人から3分の2以上の出資を受ける法人

いろいろと細かい条件はありますが、独立して運営している資本金1億円以下の法人や従業員1,000人以下の個人事業主は、通常は対象となります(一部例外あり)。

減免を受けるための条件や減免される割合は?

2020年2月~10月までの任意の連続する3ヶ月間の事業収入(売上高)の対前年同期比減少率が、

- 50%以上減少している場合・・・減免率 全額

- 30%以上50%未満の場合・・・減免率 50%

とされています。

持続化給付金や家賃支援給付金の場合、主に単月での判定でしたが、この特例については、「連続する3ヶ月」での判定しかない点に注意が必要です。

また対象となる判定期間も「2020年2月~10月」とされており、持続化給付金や家賃支援給付金と異なりますのでご注意ください。

減免の対象となるもの

以下の2つが対象となります。

- 事業用家屋及び設備等の償却資産に対する固定資産税

- 事業用家屋に対する都市計画税(通常、評価額の0.3%)

固定資産税・都市計画税(以下、固定資産税等)といえば、「土地」にもかかってきますが、残念ながら土地は対象外となっています。

減免される固定資産税等はいつの分?

2021年分の固定資産税等が減免されます(1年分のみの措置とされています)。

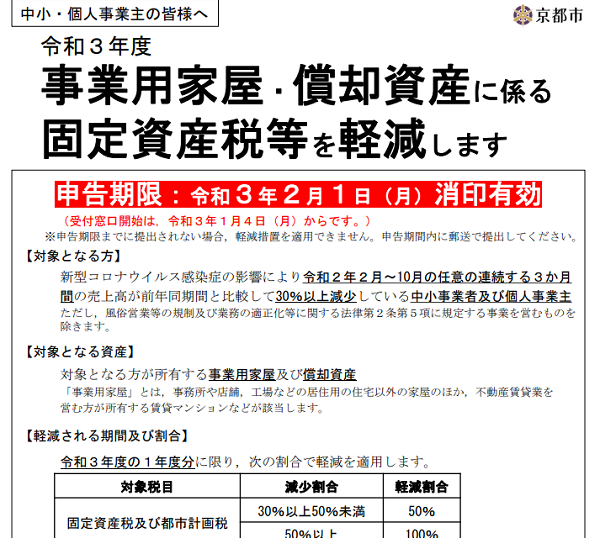

申告期限は?

2021年1月31日までに必要な申告書等を、減免を受ける家屋・償却資産の所在する自治体に提出する必要があります。

なお、ここでいう申告書は、毎年提出している「償却資産税申告書」とは別のものです。

期限までに「償却資産税申告書」とは別に、必要な書類を提出しないと減免措置が受けられませんのでご注意ください。

※中小企業庁の「固定資産税等の軽減措置に関するQ&A集」(令和2年9月3日更新)では期限が2021年1月31日とされていますが、この日は日曜日となります。2021年2月1日が期限となるはずですが、念のため提出先の市町村にご確認ください。

京都市ホームページでも申告書様式が公開

この制度、申告期限までに以下の3点(追加の資料が必要となるケースもあります)を、対象となる家屋・償却資産がある市町村に提出する必要があります。

- 申告書(認定経営革新等支援機関等の確認印が押されたもの)

- 収入が減少したことを証明する書類

- 特例対象家屋の事業用割合を示す書類(青色申告決算書など)

このうち、Ⅰの申告書については提出先の市町村がそれぞれ定めることになっていますので、提出先の市町村ごとに入手する必要があります。

京都市の例でいいますと、先週金曜日(10月2日)にホームページ上で申告書の様式が公開されました。

京都市:新型コロナウイルス感染症に係る固定資産税・都市計画税の軽減措置について

申告書様式を見る限り、記入はそれほど難しいものではありません。

ただ一点ご注意いただきたいのは、市町村への提出前に「認定経営革新等支援機関等」の確認を受ける必要があるという点です。

多くの方にとっては聞き慣れない言葉かもしれませんが、「認定経営革新等支援機関等」の最後の「等」には、今回税理士が含まれています。

そのため、顧問税理士がいる事業者の方については、あまり悩まずに顧問税理士の先生にご相談いただければと思います。

固定資産税等の負担が重い事業者は必ず確認を

来年の固定資産税等に適用される減免措置の概要を確認しました。

細かい論点は他にもありますが、まずはこうした制度があるということを理解いただければと思います。

特に毎年の固定資産税等の支払額が大きい事業者の方については、この制度を適用できるかどうかで、来年の利益や資金繰りが大きく変わる可能性があります。

この制度、自動的に適用されるものではありませんので、注意が必要です。

新型コロナウイルスの影響で大きく売上が落ちている中小企業や個人事業主の方については、本制度が適用できないかどうか、今年中に一度ご確認ください。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

ブログ・HP2026年1月29日自分の考えを文章にまとめることのメリット

ブログ・HP2026年1月29日自分の考えを文章にまとめることのメリット 仕事術・勉強法2026年1月25日常に「間」を意識して話を聴けていますか?

仕事術・勉強法2026年1月25日常に「間」を意識して話を聴けていますか? 仕事術・勉強法2026年1月22日動画は倍速で視聴しても、話し方は0.7倍速くらいを意識する

仕事術・勉強法2026年1月22日動画は倍速で視聴しても、話し方は0.7倍速くらいを意識する 仕事術・勉強法2026年1月18日その手順は何のため?実効性のある仕組みを作るための考え方

仕事術・勉強法2026年1月18日その手順は何のため?実効性のある仕組みを作るための考え方