今週の税務通信(第3545号)に、セキュリティ強化後のe-Taxでの受信通知の閲覧についての記事がありました。少し気になっていた点のため、整理しておきたいと思います。

e-Taxの委任関係の設定により転送されるのは「申告のお知らせ」のみ

今週の税務通信の記事の要旨は、ID・パスワード方式で電子申告すると、電子証明書(マイナンバーカードなど)がないと「受信通知」が閲覧できないが、税理士に申告を依頼した場合には、その税理士は見ることができるというものです。

そもそも「受信通知」とは何か?ということですが、これは電子申告で申告書を提出した際に、申告書を受信した証拠として納税者本人のe-Taxのメッセージボックスに格納されるものです。「受信通知」は、紙で申告していた時代の税務署の受付印に代わるものとして、金融機関から申告書とともに提出を求められるケースがあります。

税理士の方であれば、税理士とe-Taxで委任関係を設定すれば、「受信通知」も転送されるのでは?と思われたかもしれませんが、「受信通知」自体は委任関係を設定していなくても、税理士が納税者の代理として電子申告をすれば、税理士のメッセージボックスにも格納されます。

e-Taxのホームページに掲載されている委任関係の説明の中でも、『2 個人納税者に係る「申告のお知らせ」の転送設定』(太字は筆者による)とあるように、委任関係の設定により転送されるのは「申告のお知らせ」だけであり、委任関係を結べば「受信通知」を転送するという仕組みにはなっていません。

「受信通知」を閲覧できないのはどんなケース?

今年から個人で電子申告を行う方法として、ID・パスワード方式が新たにできました。事前に税務署に行って確認を受ければ、マイナンバーカードなしに、電子申告を行うことができます。

またほぼ時を同じくして、e-Taxのセキュリティ強化により、「所得税徴収高計算書の提出」・「納付情報登録依頼」・「納税証明書の交付請求(税務署窓口での交付分)」の3手続を除いて、e-Taxのメッセージボックスの閲覧にはマイナンバーカードなどが必要となりました。

ここで問題になるのが、ID・パスワード方式で申告した方が、マイナンバーカードを持っていない場合、「受信通知」を閲覧することができないという点です。

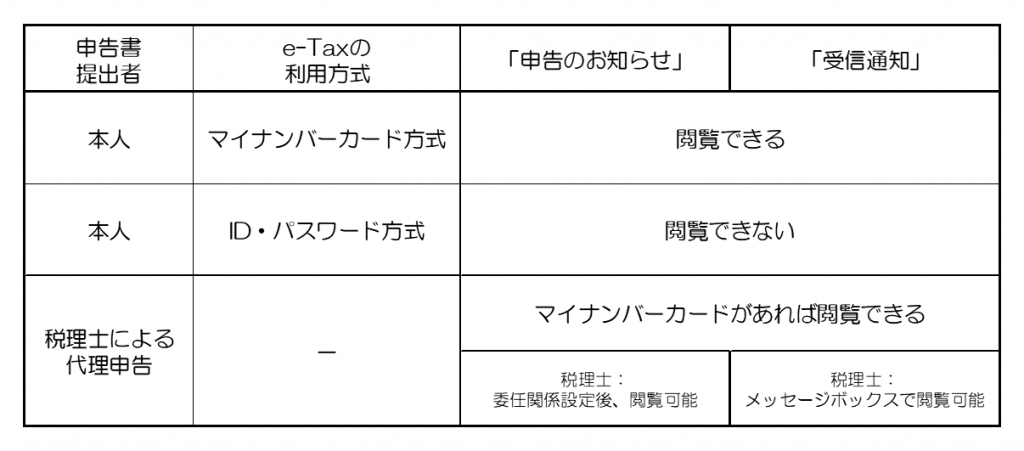

現状の申告方法と、納税者本人の「申告のお知らせ」「受信通知」の閲覧の関係をまとめると、次の表のようになります(ID・パスワード方式の方は、マイナンバーカードを持っていないという前提で作成)。

仮に個人事業者の方がご自身でID・パスワード方式により電子申告した場合、融資の関連などで金融機関から「受信通知」の提出を求められると、提示できないという問題が生じます。

この場合、わざわざ税務署に行って、納税証明書を取得して金融機関に提出することになるのでしょうか?それではせっかく電子申告しても、全然ラクになりません。

税務通信の記事を読んだ後、e-Taxのホームページに2月25日付けで「メッセージボックス閲覧方法の利便性向上について」というタイトルのお知らせが掲載されていることに気づきました。

タイトルからして、この問題に対応する変更があったと思ったのですが、内容を見るとID・パスワード方式で申告した方も、マイナンバーカードで「受信通知」の閲覧をできるようにシステムを修正しました、といった旨の内容が書いてあるだけです。

私の理解が追いついていないのかもしれませんが、そもそもID・パスワード方式を使う方は、おそらくマイナンバーカードを所持していないと思われます。マイナンバーカードがあれば、ほとんどの方はマイナンバーカードを使って電子申告をするはずです。

となると、この変更により救われる方は「マイナンバーカードは持っているけど、カードリーダーに数千円支払うのはバカバカしいので、わざわざ税務署に出向いて確認を受けて、ID・パスワード方式で申告した方」ということになります。

正直いって「そんなんおらんやろ!」というのが私の感想なのですが・・・。本当にこのお知らせの内容がどのようなケースを想定してのものなのか全く理解できません。私の知らないやり方が何かあるのでしょうか?

セキュリティ強化が悪いのか?ID・パスワード方式が悪いのか?

ここ最近e-Taxのセキュリティ強化に関連する内容を書くことが多いですが、正直何がしたいのかよくわからないという印象を受けます。

もともとID・パスワード方式による電子申告は、マイナンバーカード普及までの経過措置のような位置づけと理解していますが、そこにセキュリティ強化の対応が重なってしまったため、今回のような事態が生じていると思われます。

現状では、少なくとも個人事業者で従来より金融機関に「受信通知」を提出している方は、ID・パスワード方式で申告しない方がよいでしょう。

今年はいろいろと変更があって、整合性がとれていない印象を受けますので、来年に向けて改善されることを望みます。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。 仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる