昨日、通勤手当の非課税限度額の改正についての情報が、国税庁のサイトで公表されました。年末調整で対応が必要となるケースもありますので、内容を確認しておきましょう。

目次

ようやく公表された通勤手当の改正内容

みなさん、こんにちは。京都の税理士、加藤博己です。

今年の年末調整については

- 基礎控除の変更

- 扶養控除などを判定する際の所得金額基準の変更

- 特定親族特別控除の創設

など、ただでさえ「お腹いっぱい」という状況ですが、さらに対応が必要なものが追加されました。

それが「通勤手当の非課税限度額の改正」です。

公表のタイミング

この改正内容は、2025年11月19日に国税庁のサイトで公表されました。

もともとこのサイトでは

「公表する予定なので、年末調整するときはこのページ見てね」

という趣旨の記載があったのですが、ようやくこのタイミングでの公表です。

年末調整が本格的に始まる直前で、新たな作業項目を増やすというのは、正直、実務者にとっては「勘弁してほしい」というのが本音ではないでしょうか。

改正内容、ザックリ言えば

今回の改正のポイントを非常にザックリとまとめると、以下のようになります。

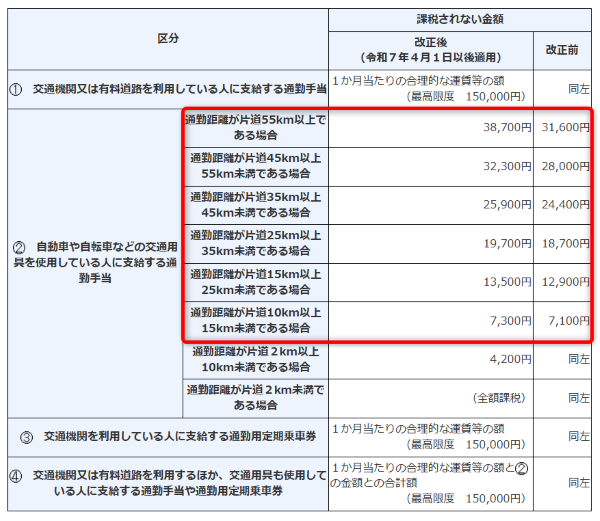

変更された項目は下図の赤枠部分です(図は国税庁サイトで公表されているものを筆者が一部加工)。

限度額が引き上げられたのは、自動車などで通勤している人のうち、通勤距離が片道10Km以上の方が対象です。

要するに

-

対象者

-

車・バイク・自転車などで通勤する人で通勤距離が片道10Km以上の人

-

かつ、2025年4月以降、所得税の非課税限度額を超えて通勤手当を支給していたケース

-

-

対象外の人

-

電車やバスなどの公共交通機関で通勤している人

-

車などで通勤している人のうち、通勤距離が片道10Km未満の人

-

となります。

この改正については、2025年4月に遡って適用されるため、対象となる方については、4月以降の給与まで遡って調整が必要になった、ということです。

年末調整での具体的な対応について

では、この改正を受けて、年末調整で具体的にどのような対応が必要になるのでしょうか。対応を3つのポイントに分けて解説します。

ポイント1:対象者を絞り込む

まずは、自社の従業員の中から、前述の「対象者」を正確に特定することが第一歩です。

-

自家用車、バイク、自転車等で通勤しているか?

- 通勤距離片道10km以上か?

-

4月以降に非課税限度額を超えた通勤手当を支給していないか?

非課税の範囲内でしか通勤手当を支給していなければ対応は必要ありませんが、この絞り込み作業自体が、従業員数が多ければそれなりの手間がかかります。

ポイント2:差額計算を行う

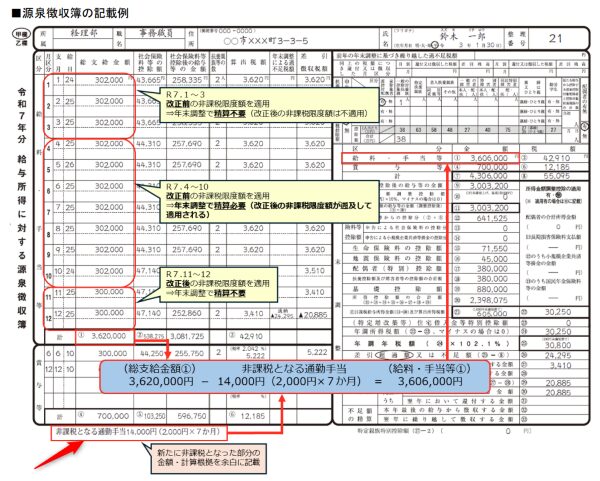

対象者が特定できたら、2025年4月以降に支払った通勤手当について、新非課税限度額と旧非課税限度額との差額、つまり「新たに非課税となる金額」を計算する必要があります。

例えば、通勤距離が40kmの車通勤の方に、通勤手当として25,000円支払っていたとします。

旧基準では 25,000円-24,400円=600円 が所得税の対象でしたが、新基準では全額が非課税となります。

そのため600円×7ヶ月(4月~10月分)=4,200円を、年末調整の計算時に給与支給額から差し引く必要があります。

なお、今回の調整対象となるかどうかについては、一般的には「支給日」で判断することになります。

- 3月分の通勤手当を4月10日に支給 → 今回の調整の対象

- 4月分の通勤手当を3月10日に支給 → 今回の調整の対象外

「○月分」で判断するのではなく、支給日で判断することになりますのでご注意ください。

※詳細は通勤手当の非課税限度額の引上げに関するQ&A のQ3でご確認下さい。

また「4月以降の給与」という点にも注意が必要です。

国税庁の解説動画などでは「4月~10月分を調整すればOK」と解説していますが、情報の公表が11月19日にもかかわらず、11月分の給与計算に反映可能という前提で話が進んでいるように感じます。

しかし、このタイミングでの公表で、11月支給分から手当の再計算や調整を正確に行うというのは、実務上、あまりにも期間が短すぎ、現実的に対応は難しいのではないでしょうか。

会社によっては、すでに給与計算が終わっていたり、給与を支給済みのところもあるでしょう。

国税庁は、この実務のスピード感をあまりに無視しすぎているのではないか、と感じます。

ポイント3:年末調整に反映する

計算した差額を年末調整に反映させる作業です。

源泉徴収簿への記載については、原則として、欄外などに調整金額を記載することが求められています(下図の左下欄外の矢印部分、図は国税庁サイト掲載のものを筆者一部加工)。

これを見て

「給与ソフトが対応していない!」

「手書きで追記しろってこと?」

といった印象を受けた方も多いのではないでしょうか。

さすがにこの点については実務上の配慮があります。

通勤手当の非課税限度額の引上げに関するQ&AのQ11において

正しく年調年税額が算出されているのであれば、新たに非課税となった金額やその計算根拠の記載を省略しても差し支えありません。

ということで、記載がなくても問題にはしないとされています。

ただ、この特例があるとはいえ、ソフト対応が間に合わず手動で対応する場合、かえってミスの元となりかねません。記載を省略した結果、確認作業が煩雑になる可能性もあります。

その他の特殊なケース

その他の注意事項としては、以下のようなものがあります。

-

年の途中で海外に出向した(非居住者になった)対象者(Q14)

-

もし対象者が年の途中で海外出向した場合、年末調整のやり直しが必要になるケースが出てきます。

-

-

退職済みの対象者(Q16)

-

すでに退職している対象者についても、源泉徴収票の再発行が必要になる可能性があります。

-

直前の情報発信ではデジタル化・効率化なんてムリ

最近では行政側から「年末調整のデジタル化」「業務の効率化」という目標が提示されることも増えましたが、このような直前の情報発信では効率的に対応することはできません。

今回のケースで言えば

-

調整金額は欄外に記載するという例外的な対応

-

「ソフト対応できなければ書かなくてもイイ」という中途半端な指示(この曖昧さが、かえって現場の混乱やミスの元になります)

-

ソフト会社側も、このタイミングではシステム対応が間に合わない可能性が高く、結果として、多くの企業が手動で対応せざるを得ない可能性

-

11月19日公表で、11月給与から反映させろというスケジュール

といった点に問題を感じます。

年末調整の業務は、ただでさえ多岐にわたり、期限も決まっています。こうしたイレギュラーな対応が多すぎると、現場は混乱し、疲弊してしまいます。

この時期にルールを変更されても、システムも人間も、適切に対応することはできません。

事情は色々とあるのでしょうけれど、昨年の定額減税と言い、年末調整業務へのしわ寄せが多すぎるのではないでしょうかす。

最終的にはやらざるを得ないのですが、年末調整の正確な実施のためにも、ポイントを抑えて、まずは正確な情報を把握し、優先順位をつけて対応を進めましょう。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

確定申告2026年2月26日「確定申告って自分でできる?」に対する私なりの考え方

確定申告2026年2月26日「確定申告って自分でできる?」に対する私なりの考え方 経理2026年2月22日経理のルールは経理だけが知っていればいいわけではない、というお話

経理2026年2月22日経理のルールは経理だけが知っていればいいわけではない、というお話 経理2026年2月19日経理が苦手な人ほど「ルール」が必要。迷いをゼロにする3つのメリット

経理2026年2月19日経理が苦手な人ほど「ルール」が必要。迷いをゼロにする3つのメリット 税金2026年2月15日お金に「名前」をつけて管理する。納税のストレスを減らすためのシンプルな習慣

税金2026年2月15日お金に「名前」をつけて管理する。納税のストレスを減らすためのシンプルな習慣