電子帳簿保存法については令和5年度税制改正によりかなり条件が緩和されましたが、その一方でまだ取扱いが不明な点もあります。こうした点について現時点で「予想」をしておきたいと思います。

2024年1月からはデータの保存が必要に

3月に令和5年度税制改正の内容が法律として正式に成立しました。

電子帳簿保存法の改正内容については、以前以下の記事で取り上げましたが、特に変更点はありませんでした。

[blogcard url=”https://katoh-tax.com/2023/01/29/electric-data-storage/”]

主な義務である電子取引の保存については

- 宥恕措置が猶予措置に変わる

- 検索要件が不要となる対象事業者が拡大

という2点が主な変更点となります。

宥恕措置が猶予措置になんて、詳細を知らない人からしたら「一体何が違うねん!」という感想しかないと思いますが・・・

ザックリいうと

【宥恕措置】2023年12月31日までは、「やむを得ない事情」があって、紙を保存していればデータ保存しなくてもOK

でしたが

【猶予措置】2024年1月からは「相当の理由」があって、データを印刷したものとデータを保存しておけば、他の細かい条件についてはゴチャゴチャ言いません

ということです。

一瞬楽になったようにも見えますが

「とりあえずデータの保存は必要だからね」

とされている点には注意が必要です。

先日国税庁が出した「電子帳簿保存法の内容が改正されました」という資料にもサラッと

新たな猶予措置では、プリントアウトした書面の提示・提出の求めに加え、電子取引データについても「ダウンロードの求め」にも応じる必要があります

と書かれています(強調は筆者による)。

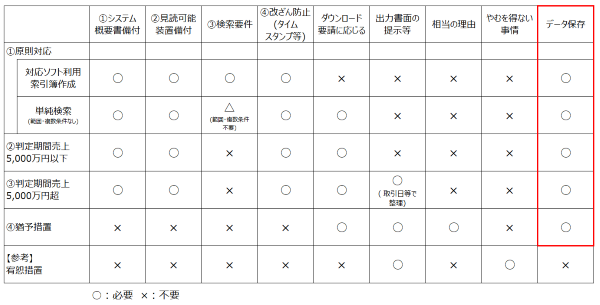

今回の法律の改正を受けて、具体的な保存方法を整理すると次のようになります。

ちなみに以前書いた記事では

『とりあえず「相当の理由」が認められれば一番楽だから、まずそこを確認しようね』

と書きましたが、この「相当の理由」の範囲がはっきりしないので、緩和された検索要件をベースにした②③でまずは進めた方がいいかなと最近は考えてます。

「相当の理由」と「整理して保存」の具体的線引きは?

ここまで読んで

『結局、「やむを得ない事情」と「相当の理由」って何が違うんだ!』

と普通思いますよね。

ハイ、私もそう思います。

正直、この点について国税庁から解説資料などが何も出てないので、さてどうしたものかと。

それと先ほどの表の③についても、データを印刷したものについて

「取引年月日その他の日付及び取引先ごとに整理された状態で提示・提出する」

とされていて「一体どこまで整理したら問題ないの?」という点もはっきりしません。

ということで私の個人的な見解ですが、現時点で考えていることを少し整理しておこうかと。

「相当の理由」について

これについては、割と広く認められるのではないかと考えています。

2021年に電子帳簿保存法について大騒ぎになって、年末に急遽設けられたのが「宥恕措置」でした。

短期間で準備できないだろうということで、2023年12月までは電子帳簿保存法対応を待ってあげる、という期間限定のスタンスだったわけです。

それに対して今回の「猶予措置」は期間の限定はありません。

対応が難しい中小零細企業や個人事業者に配慮したものと考えると

「ウチみたいな人材不足の会社で電子帳簿保存とかのシステム導入はムリ」

「利益が苦しいのに、データ保存のシステムになんかお金かけられない」

といった理由でも認められるのではないかと。

ただここで気になるのは、印刷した紙だけ保存して「データの保存」を一切していなかったらどうなるか。

リスクとして考えられるのは「青色申告の取消」ですが、これについては電子帳簿保存法一問一答【電子取引関係】の問57にて

青色申告の承認の取消しについては、保存要件の違反があったことをもって直ちに必ず行われるものではなく、(略)真に青色申告書を提出するにふさわしくないと認められるかどうか等を検討した上で行うこととしています。

とされていますので、データ保存がないことだけを理由にいきなり取消にはならないでしょう。

例えばメールで受信したものについて、そのメールが残っているといった状態であれば十分認められると考えられます。

ただし、特定のフォルダなどにデータの保存をせずにメールにだけデータが残っている場合、データのダウンロードを要請されるとメールデータをごっそり渡さないといけない可能性が出てくるんじゃないかと。

メールデータをごっそり渡すなんてできれば避けたいですから、完璧でなくてもどこかにデータはまとめて保存しておくべきなんでしょう。

その一方で印刷したものを確認した後にわざわざ

「元データを見せてください」

なんて言われるケースはほとんどないんじゃないかという気もしてます・・・。

整理された状態で提示・提出

これについてもあまり難しく考える必要はないんじゃないかと考えています。

従来の税務調査であれば

- 調査官が総勘定元帳をチェック

- 気になる取引などに付箋を貼る

- 付箋を貼ったものに関する紙の書類を提示

という流れでした。

基本的にはこの流れで対応できている会社であれば問題ないかと。

「整理された状態で・・・」という条件がつくのは判定期間の売上高が5,000万円超の会社です。

ある程度書類関係をきちんと保存しているだろうということで

「従来の税務調査と同じレベルで対応してね」

ということだと想像しています。

「取引年月日その他の日付及び取引先ごとに整理された状態」となってますが、要するに調査官が元帳の中から日付なり取引先なりをもとにチェックした取引に関する書類を、すぐに出せるのであれば問題ないということだろうと。

なので、取引データを印刷したものを取引日順にファイリングして、さらにもう一部コピーをとって取引先ごとにファイリング、なんてことを求められているわけではないでしょう。

例えば、会計ソフトの仕訳番号を印刷書類にナンバリングするとか、月ごとに分けて保存するなどの方法で、指定されたものをすぐに探し出せるのであれば十分だろうと。

情報がなくても想定はしておく

電子取引の保存に関して気になっている「相当の理由」と「整理して保存」について、現時点での個人的な見解をまとめてみました。

恐らく2~3ヶ月のうちに、国税庁からQ&Aなどが出てくると思いますので、そこで答え合わせをしたいと思います。

判断するために十分な情報は現時点ではありませんが、こうして自分なりの想定をしておくと、公式資料が出てきたときにどこが違ったのか確認することで理解しやすくなります。

常に十分な情報があるわけではありませんから、こうした自分なりの想定はしておくようにしたいものです。

繰り返しになりますが、今回の記事はあくまで現時点での私の個人的な見解です。

「ネットで税理士がこんなこと書いてたから問題ない」とかいう判断には使えませんので、あしからず。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。 仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる