消費税率の10%へのアップが近づいてきました。軽減税率については様々な場面で取り上げられますが、注意すべき点は他にもあります。今回は、オフィスなどを賃貸されている方が注意すべき点についてまとめておきます。

目次

消費税の改正に伴う注意点は、軽減税率と税率の変更

消費税率の10%へのアップまで2ヶ月を切りました。初めて消費税が複数税率となることもあり、軽減税率について取り上げられる機会は多いのですが、同時に税率が変わることへの対応も必要です。

特に9月から10月にかけての税率切り替え時には、注意すべきポイントがいくつかあります。

今回は、国税庁から発行されている

平成 31 年(2019 年)10 月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱いQ&A具体的事例編】

の中から、オフィス等を賃貸しているオーナーが気をつけるべきポイントをピックアップします。

なお、居住用マンションについては、消費税は非課税となりますので、今回の内容は影響しません。

税率変更に伴い注意すべき3つのポイント

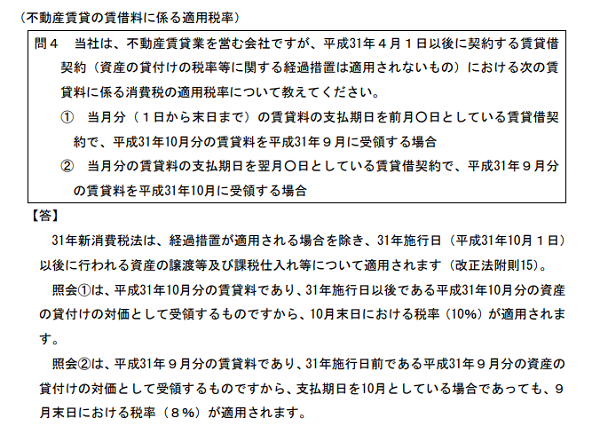

1.9月に受け取る10月分の賃貸料の税率は?

不動産賃貸では、当月分の賃貸料を前月中に受け取る契約になっているケースが多いと思われます。

この場合、9月中に受け取る賃貸料は10月分となりますので、たとえ金銭の受取りが9月であっても、10月分のサービスに対する対価のため、消費税率は10%として計算する必要があります。

逆に、もし当月分の賃貸料を翌月にもらう契約になっている場合、つまり9月分の賃貸料を10月に受け取る場合には、たとえ10月の受取りであっても、9月分のサービスに対する対価のため、消費税率は8%となりますので、ご注意ください。

この点は、Q&Aの問4(不動産賃貸の賃借料に係る適用税率)に記載されています。

適用される消費税率等に関する経過措置の取扱いQ&A

【具体的事例編】」より抜粋

なお、2019年3月31日までに契約を結んだ等の要件を満たすことにより、経過措置として、契約終了まで旧税率(8%)が適用されるケースもありますが、本記事では、経過措置の適用がないものとして書いておりますのでご注意ください。

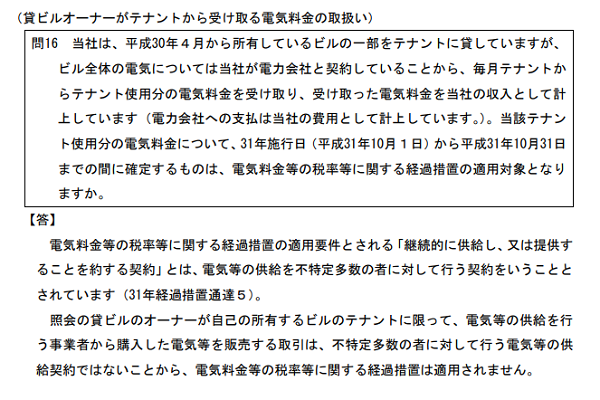

2.10月にテナントに請求する電気料の税率は?

貸ビル等で、ビルの一部をテナントに貸している場合、ビル全体の電気料金はオーナーが電力会社に支払い、テナントへはメーター等に基づきオーナーから電気料金を請求するケースがあります。

10月に確定する9月から10月にかけての電気料金については、電力会社など不特定多数の者に対して供給を行っている場合には、経過措置として8%で請求することになっています。

ところが、貸ビルオーナーがテナントに請求することは、不特定多数の者に対して電気等を供給する契約に該当しないため、10月中に確定した電気料については、たとえ電力会社からの請求が8%の税率であっても、10%の税率としてテナントに請求する必要があります。

この点については、Q&Aの問16(貸ビルオーナーがテナントから受け取る電気料金の取扱い)において説明されています。

適用される消費税率等に関する経過措置の取扱いQ&A

【具体的事例編】」より 抜粋

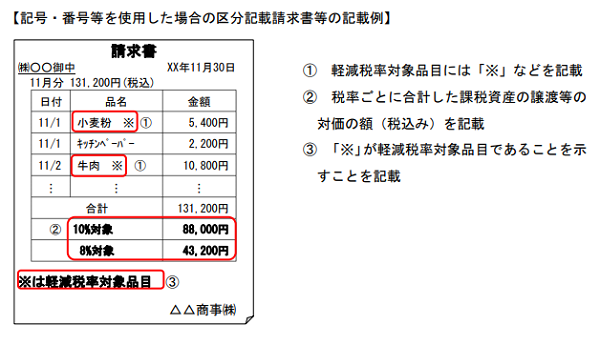

3.請求書を発行している場合の記載方法は?

2019年10月1日以降は、消費税を払う側は「区分記載請求書等保存方式」という方式に基づいた請求書を保存することが求められます。

この方式では、軽減税率の対象である旨を表示する必要がありますが、この点はオフィスオーナーが発行する請求書には影響しないでしょう。

もう一つ、従来は記載不要であったのですが、10月1日以降は請求書に

「税率ごとの請求金額合計」

を書く必要があります。

あまり該当するケースはないかもしれませんが、賃貸料を後から請求している場合、10月の請求書には

- 9月度の賃貸料(8%)

- 10月度に確定した電気料(10%)

という形で、税率が複数発生する可能性があります。

この場合、税率ごとの請求金額合計を記載する必要がありますのでご注意ください。

請求書のイメージについては、国税庁が発行している

の問12などに書かれていますので、参考にしてください。

なおこのサンプルイメージでは、10%と軽減税率の8%が区分して記載されていますが、旧税率の8%(今回の事例)が混じる場合には、軽減税率の8%とは別に表示する必要がありますので、ご注意ください。

確認すべきポイントは多い。事前の準備を確実に。

今回は、消費税の税率変更時に不動産オーナー(居住用以外)が注意すべき主な点を挙げましたが、業種・業態ごとに事前に確認しておくべき内容はいろいろとあります。

軽減税率ばかりが話題になっているため、

「うちは軽減税率の対象がないから準備は不要」

とお考えの方もいらっしゃるかもしれませんが、そんなことはありません。

業務内容を点検していくと、細かい点で確認が必要になったりと、大小さまざまな課題が見つかるものです。

10月に入ってから実務が混乱することがないよう、ぜひ今からでもお近くの専門家にご相談されることをおすすめします。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2026年3月1日自分の時間、本当に使うべきことにきちんと使えていますか?

仕事術・勉強法2026年3月1日自分の時間、本当に使うべきことにきちんと使えていますか? 確定申告2026年2月26日「確定申告って自分でできる?」に対する私なりの考え方

確定申告2026年2月26日「確定申告って自分でできる?」に対する私なりの考え方 経理2026年2月22日経理のルールは経理だけが知っていればいいわけではない、というお話

経理2026年2月22日経理のルールは経理だけが知っていればいいわけではない、というお話 経理2026年2月19日経理が苦手な人ほど「ルール」が必要。迷いをゼロにする3つのメリット

経理2026年2月19日経理が苦手な人ほど「ルール」が必要。迷いをゼロにする3つのメリット