1年以上前の話になりますが、平成29年度税制改正において、上場株式等の配当の申告方法を所得税と住民税で異なる方式にできることが明確化されました。

他の項目と比べると大きくは取り上げられませんでしたが、実務の上ではそれなりにインパクトのある内容でした。「そんなことやってもよかったの?」という感じで。

今回、実際に自分の申告で試してみましたので、内容を整理しておきたいと思います。

配当所得の申告方法と特定口座を申告する際の注意点

まず配当所得の申告方法について簡単に整理しておきます。

非上場株式を所有して配当を受ける方は、全体で見れば多くはないと思いますので、今回の記事では「特定口座(源泉徴収あり)に受け入れしている上場株式の配当」に限定して説明をします(投資信託の配当金も今回は割愛します)。

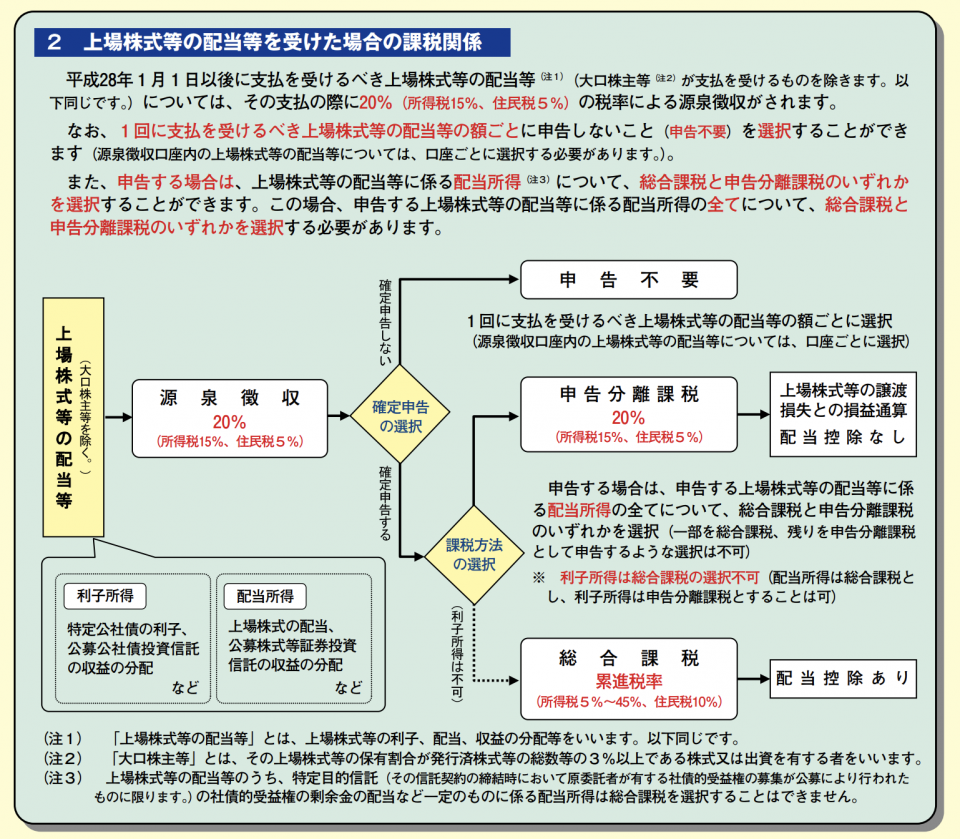

配当所得の申告の方法としては、以下の3つから選択することができます。

- 申告不要

- 確定申告する(総合課税を選択)

- 確定申告する(申告分離課税を選択)

この選択の流れについては、国税庁が平成27年9月に発行した「個人の方が上場株式等を保有・譲渡した場合の金融・証券税制について」というパンフレットの2ページ目のフローチャートがわかりやすいです。以下に該当部分の抜粋を貼り付けておきます。

国税庁パンフレット「個人の方が上場株式等を保有・譲渡した場合の金融・証券税制について」より抜粋

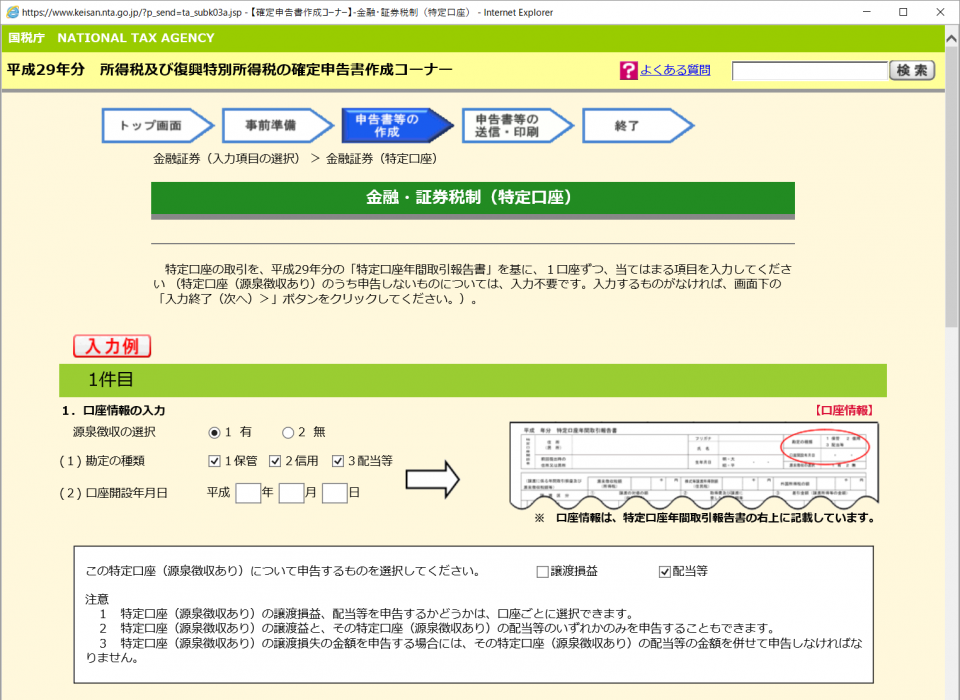

また、特定口座内の配当を申告する際の注意点としては、以下の3点が挙げられます。これらは国税庁の確定申告書作成コーナーで配当所得の入力をする際にも表示されます。

- 複数の特定口座をお持ちの方は、申告するかどうかの選択は「特定口座ごと」に行います(特定口座の中からつまみ食いすることはできません)。

- 特定口座の中に「株式の譲渡益」と「配当」がある場合には、どちらかだけを申告することもできます。通常は配当だけ取り出して申告するケースが多いでしょう。

- 特定口座の中に「株式の譲渡損」と「配当」がある場合には、どちらかだけを申告することはできません。両方申告するか、どちらも申告しないかしか選べません。これは、配当から徴収された源泉税のうち、株式の譲渡損に対応する部分がすでに特定口座の中で還付されているため、株式の譲渡損だけの申告を認めてしまうと、二重還付になってしまうことが理由と思われます。

国税庁:確定申告書等作成コーナー より抜粋

なぜ所得税と住民税で申告方法を変更したいのか?

次に、所得税と住民税で申告方法を変更した方が良いケースについてですが、例えば次のようなものが考えられます。

- 課税所得が900万円以下で、配当所得を総合課税で確定申告するケース(投資信託の普通分配金がない場合)

- 配当所得を確定申告に含めたいが、国民健康保険に加入している等の理由で、住民税の総所得金額は増やしたくないケース

一つ目のケースですが、特定口座(源泉徴収あり)内で配当を受け取った時には、配当金額から20.315%(内訳は所得税:15%、復興特別所得税:0.315%、住民税:5%)の税率で源泉徴収されます。申告不要を選択した場合には、税率は所得税・住民税含めて20.315%で確定します。

一方、総合課税を選択して所得税の確定申告をした場合、配当控除(課税総所得金額等が1000万円以下であれば、配当金額(負債利子控除後)の10%)という控除が受けられるため、課税所得が900万円以下であれば、配当にかかる所得税の税率は最高でも、23%-10%=13%となり源泉徴収された時の税率(15%)より下がります。

ところがここで問題になるのが住民税です。源泉徴収時には5%しかかからなかった住民税が、総合課税を選択することにより7.2%(住民税の総合課税の税率は10%ですが、住民税にも配当控除が2.8%あるため10%-2.8%=7.2%となります)にアップするため、トータルでの税率は、13%×102.1%(復興特別所得税)+7.2%(住民税)=20.473%となります。

結果として、源泉徴収された時の税率20.315%よりも高くなってしまうため、確定申告をしたメリットがなくなってしまいます。課税所得が695万円以下であれば、このケースでも申告によるメリットは得られますが、695万円超900万円以下の方にはメリットがありません。

しかしながら、ここで住民税の申告方式を申告不要に変更すると、住民税の税率を源泉徴収された5%だけにすることができるため、税率は13%×102.1%+5%=18.273%となり、課税所得が695万円超900万円以下の方も申告によるメリットを享受することができます。

一般的には、株式の譲渡損がなく、投資信託の配当金もないケースでは、所得税の課税所得が900万円以下の方であれば、所得税:総合課税、住民税:申告不要 とするのが配当所得の税率を最も下げることができます。

ただ、実際には様々な要素が絡んできますので、どれが最も有利な申告の仕方になるかについては、慎重に検討する必要がありますが・・・

二つ目のケースについては、特定口座(源泉徴収あり)を所得税の確定申告に含めた場合、従来であれば配当所得の金額がそのまま市町村に連絡されて、住民税の計算においても総所得金額に含まれることになっていました。

その結果、それが国民健康保険料などの支給基準となっている場合には、国民健康保険料のアップなど税金以外のところで影響が出る可能性がありましたが、住民税で申告不要の手続きをすればこれを回避できる可能性があります。

ただし、国民健康保険料の算定等については市町村ごとに計算方法が異なりますので、計算方法の詳細は各市町村にご確認いただいた上で申告方法をご検討ください。

住民税の申告方法(京都市の場合)

住民税の申告については、所得税の申告書を提出した後でも、住民税の納税通知書が送達されるまでに配当所得を申告不要として計算した住民税申告書を提出すれば良いということになっています。ただ、忘れるとまずいので所得税の申告と同時期に作成した方が良いでしょう。

実は昨年も住民税の申告をやってみようとしたのですが、電話で京都市に問い合わせたところ、「内部通達では、所得税で申告分離課税としたもののみ住民税で申告不要にすることができるとなっている。所得税で総合課税したものを住民税で申告不要にすることはできない。」と言われました。

納得はいきませんでしたが、確定申告時期でもあり、もめている時間もなかったため、昨年は断念しました。

今年に入って京都市のサイトで再度確認したところ

納税通知書送達までに,確定申告書とは別に市・府民税の申告書を提出されることにより,所得税とは異なる課税方法を選択することができます。(例:所得税では申告分離課税,市・府民税では申告不要制度)

との記載があり、今年は問題なさそうでしたので、住民税の申告書を提出してみることにしました。

ところが、ここで悩むのが「住民税の申告書ってどうやって作ればいいの?」という点。所得税であれば、国税庁の確定申告書作成コーナーを使えばパソコンで作成できますが、住民税申告についてこうしたサービスは聞いたことがありません。

「もしかして用紙を郵送で取り寄せ、もしくはネットからダウンロードして全て手書き?」と気が重くなりましたが、ネット上で探して見たところ京都市についてはありました。

このページの一番下の方に、「こちらで市・府民税の税額試算および申告書の作成ができます。」というリンクをクリックすると、そこで住民税の申告書を作成することが可能です。申告書として作成したのちには、PDFファイルとして保存し、そのファイルを開くと住所・氏名等が入力できるファイル形式になっています。

少し記事が長くなってしまいましたので、住民税申告書作成時の画面イメージなどについては、次の記事でまとめることにします。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策

経営管理2025年6月29日月次決算の早期化が大事な理由とその対策 AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について

AI2025年6月26日生成AIの進化と「税理士の仕事なくなる」論について 仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい

仕事術・勉強法2025年6月22日自分がイメージしているとおりに行動してもらうのは難しい 税金2025年6月19日消費税のプラットフォーム課税ってどんな制度?

税金2025年6月19日消費税のプラットフォーム課税ってどんな制度?