お子さんなどが住宅を買うためのお金を贈与した場合に一定の金額まで贈与税が非課税となる制度がありますが、細かい条件がたくさんあるため注意が必要です。

条件を満たしたら一定の金額まで贈与税がかかりません

住宅を購入等するために祖父母や両親からお金の贈与を受けた場合に、一定の金額まで贈与税がかからない制度があります。

具体的には住宅の種類ごとに

- 省エネ住宅等:1,000万円

- 省エネ住宅等以外:500万円

までの金銭の贈与について非課税となります。

税務署の資料などでは

「住宅取得等資金の贈与を受けた場合の贈与税の非課税」

と呼ばれる制度です。

先日久しぶりに説明する機会があり内容を改めて確認していましたが、本当に条件が盛りだくさん。

所得税の住宅ローン控除などもそうですが、住宅に関連する税金は本当に気をつけるべき点が多々あります。

実際に利用される際には税務署が出している

「住宅取得等資金の贈与を受けた場合の贈与税の非課税」等のあらまし

といったパンフレットを見ながら一つずつ条件を確認していくべきでしょう。

クリアすべき条件としては大きくわけると

- 贈与を受ける人についての条件

- 購入等する住宅についての条件

があります。

例えば1については

- 祖父母や両親など直系尊属からの贈与

- 贈与を受けた年の1月1日時点で18歳以上

- 贈与をしてもらった年の所得税の合計所得金額が2,000万円以下(新築等した住宅の床面積が40㎡以上50㎡未満の場合は1,000万円以下)

- 平成21年から令和3年までの間に同様の制度の適用を受けていない

- 住宅を注文する相手が自分と特別な関係にない

- 贈与をしてもらった翌年の3月15日までに、贈与の全額を充当して家屋の新築等を行う

- 贈与を受けた時点で日本に住所があり日本国籍を持っている

- 贈与をしてもらった翌年3月15日までに新しい家に入居する(もしくは贈与の翌年12月31日までに入居することが確実と見込まれる)

とこれだけの条件があります。

他にも基本的なポイントとして「贈与税の申告が必ず必要」が挙げられます。

「税金かからないから申告しなくてOK」はよくある誤解です。

必要な書類とともに申告書を提出することではじめて非課税となりますので、忘れずに申告書を提出しましょう。

今回は制度の詳細を解説することを目的としていないので、それぞれの詳細やその他の条件を説明することはしませんが、条件を一つでも満たさないと贈与税は非課税にならないという点を理解しておきましょう。

土地の取得だけでは非課税にならない

今回制度の詳細については解説しませんが、間違えるかもしれない点をひとつ取り上げます。

この制度については家屋の他にその家屋用の土地について支払った場合も対象となります。

ただし適用を受けるためには贈与を受けた人が家屋の代金を一部であっても支払っていることが必要です。

例えば、娘さん夫婦が自宅を新築することになり親として住宅購入資金を援助しようと金銭を贈与するケースを考えます。

このときに

「家屋は将来老朽化が進むから価値が減っていくはず。娘には価値が減らない土地の購入に贈与資金を充てさせよう。」

と娘さんのご両親が考えたとします。

贈与を受けたお金の全額を娘さん(妻)は土地の代金に充当し、夫が住宅ローンを借りて家屋を新築した場合、娘さんが贈与を受けたお金については非課税の適用を受けることができません。

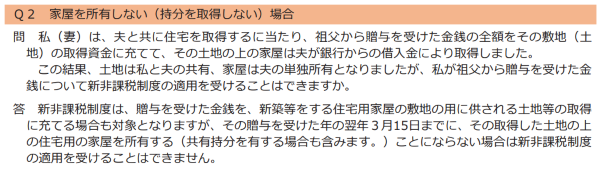

この点については、最初にご紹介したパンフレットにQ&Aとして記載されています。

国税庁『「住宅取得等資金の贈与を受けた場合の贈与税の非課税」等のあらまし』より

答えの中にあるとおり

「その取得した土地の上の住宅用の家屋を所有する(共有持分を有する場合も含みます。)こと」

が必要ですのでご注意ください。

「娘のために価値の減らない財産を残してやりたい」という親心が、払わなくても済んだ贈与税を払うことにつながってしまいます。

なお、このケースで娘さん(妻)が家屋を建てるためのお金を払っていないのに、この制度の適用を受けるために登記上持分を所有してしまうと、夫から妻に対してその持分を贈与したとされるリスクがあります。

親からの贈与税を非課税にするためやったことが、夫からの贈与となり贈与税を払うということになりかねませんので、事前にかつ慎重に条件を満たしているか確認をしておきましょう。

ご利用を検討中の方は慎重に対応を

住宅取得等資金の贈与について注意すべき点を取り上げました。

非課税という税制上のメリットを受けるには、事前の検討は当然必要ではあるのですが、専門家の目から見ても条件を一つずつ確認するのは大変だと感じます。

見落としがあると、せっかく非課税を受けられると思って申告書を出したものの、後で税務署から

「要件を満たしていないので、贈与税を払ってください」

ということになりかねません。

この制度のご利用を検討されている場合には、慎重に確認を行うことをお勧めします。

なおこの制度は今年までとなっていますが、何度も条件を変更しながら続いてきたという経緯もあり、来年以降も何らかの形で残る可能性はあります。

その一方で最近の住宅関連の税制については省エネ住宅が前提となるケースが多く、仮に来年以降存続するとしても省エネ住宅以外の購入等については対象外となる可能性が高いのではないかと想定しています。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

仕事術・勉強法2026年2月1日散歩中の音声インプットを再開した理由

仕事術・勉強法2026年2月1日散歩中の音声インプットを再開した理由 ブログ・HP2026年1月29日自分の考えを文章にまとめることのメリット

ブログ・HP2026年1月29日自分の考えを文章にまとめることのメリット 仕事術・勉強法2026年1月25日常に「間」を意識して話を聴けていますか?

仕事術・勉強法2026年1月25日常に「間」を意識して話を聴けていますか? 仕事術・勉強法2026年1月22日動画は倍速で視聴しても、話し方は0.7倍速くらいを意識する

仕事術・勉強法2026年1月22日動画は倍速で視聴しても、話し方は0.7倍速くらいを意識する