「年末調整では正確な税額計算は難しい」と感じている経理担当者を含む専門家の方は多いのではないでしょうか。年末調整の何が問題かについて確認しておきましょう。

目次

与党税制改正大綱が発表されました

2024年12月20日(金)に自民党から令和7年の税制改正大綱が公表されました。

経済成長と豊かさが実感できる税制へ令和7年度与党税制改正大綱を決定 | 政策 | ニュース | 自由民主党

今年は「103万円の壁」が話題になっていましたので、普段は興味のない方でも気になっていたのではないでしょうか。

従来であれば、自民党から税制改正大綱が公表されれば、そのまま法律として成立していましたが、今年はそのままの内容で成立しない可能性もあります。

大学生世代を持つ人への控除の新設?

この「103万円の壁」に関連して出てきたのが、大学生世代のお子さんを対象とした「特定親族特別控除(仮称)」です。

対象者は「19歳以上23歳未満の配偶者以外の生計一親族」とされていますが、要するに大学生くらいのお子さんがいる場合に控除を認めるというものです。

現状では、こうしたお子さんがいる場合には、「特定扶養控除」として親の所得から63万円を控除できますが、お子さんのアルバイト収入が年間103万円以下であることが条件です。

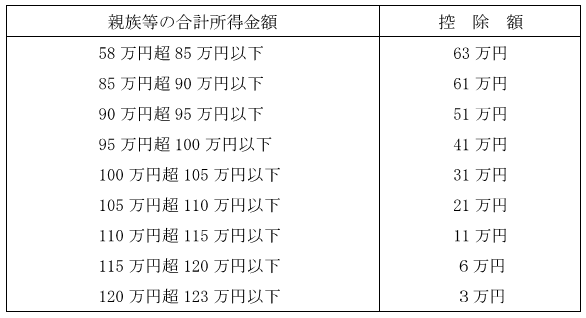

新たに創設予定の控除では、103万円超の収入がある場合も、段階的に控除額が減るものの、従来よりも幅広く控除を適用する内容になっています。

公表されている控除額ですが、次のようにかなり細かく区分されています。

※収入と所得の関係については以下の記事をご参照ください。

【年末調整】「基礎控除申告書の給与所得欄の書き方がわからない!」という方へのカンタン解説

年末調整の実務をやったことのある人からすると

「こんなのやってられない!」

と感じる方が多いのではないでしょうか。

逆に言うと、年末調整の経験がない方には「何が大変なの?」と感じるかもしれません。

そこで、今回は何が年末調整での正確な計算を難しくしているのか確認をしておきましょう。

年末調整を行う際に必要な「見積額」

「12月中に確定申告を終わらせて」と言われたら?

もし会社で働いている方が医療費控除などを受けるために確定申告をするとします。

確定申告の期間は2月16日~3月15日なので、当然前年の給料は確定していて、会社からもらった源泉徴収票を参照しながら所得税の確定申告書を作ります。

個人事業主の場合であっても、12月までのすべての事業活動が完了していますので、前年の収入金額は確定していて、その金額に基づいて所得税の確定申告を行います。

ではこうした方達に

「12月中に今年の確定申告を終わらせてください。当然数字は正確でなければなりません。もし確定した数字が間違っていたら確定申告をやり直してください。」

といったらどのように思うでしょうか?

普通は怒りますよね「そんなことできるわけがない!」と。

これに近いことを要求しているのが今の年末調整の仕組みです。

控除額の確定に「見積額」が必要

年末調整においては、会社から支給する給料は会社でわかりますから、収入金額を確定することは可能です。

しかしながら問題になるのは

- 配偶者控除

- 扶養控除

- 基礎控除

といった税金を計算する前に差引く控除です。

これらの金額を確定するためには

- 配偶者のその年の収入

- お子様などのその年の収入

- ご本人の給料以外の収入

といったものを、11月~12月前半くらいに確定させなければなりません。

給料をもらっている方が、配偶者やお子さんに対して、11月頃に

「年末調整に必要だから、今年の収入を確定して。数字はできるだけ正確に。間違ったら大変なことになるから。」

なんていったら、言われた方は「は?」となりますよね。

でも実際にこうしたやりとりが日本全国で行われているわけです。

「そんなのわからない」と言われて、今度は会社の経理の人に

「家族から収入がわからないと言われたのでなんとかして」

と泣きついても、経理の人はご本人から数字を出してもらわないと、年末調整を確定させることはできません。

こうした収入については見積額で年末調整を行うわけですが、間違っていた場合、あとで税務署から間違っているという指摘を受けて修正するケースもあります。

子どものバイト収入が103万円以下と思っていたら、最終的に超えてしまい、あとで追加の税金を払ったという経験をお持ちの方もあるのではないでしょうか。

配偶者特別控除があまり問題にならない理由

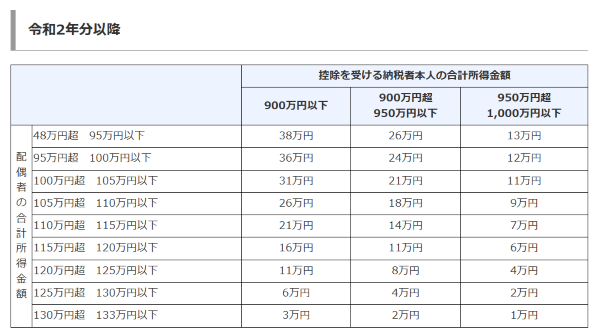

配偶者については、配偶者特別控除という控除があり、次の区分で金額が決まります。

国税庁:No.1195 配偶者特別控除 より抜粋

そのため配偶者の年収が103万円以下かどうかだけでは情報として不十分です。

ただ、現状では社会保険への加入が必要となる106万円の壁や130万円の壁があるため、収入をここまでで抑えている方が多いと思われます。

配偶者特別控除は年収150万円までは控除額が同じため、今まではあまり問題になっていなかった可能性が高いです。

ただし、政府は現在106万円の壁をなくす方向で検討しているため、今後の働き方によっては、配偶者の収入見積額の正確性が問題となる可能性が出てきます。

今後、大学生のお子様に「正確な」収入見積もりを求める必要あり?

話を最初の「特定親族特別控除(仮称)」に戻しますが、今までお子様に対しては

「今年のアルバイト収入が103万円を超えるかどうか」

だけを確認すれば十分でした。

来年以降、「特定親族特別控除(仮称)」が導入されると

「今年のアルバイト収入をほぼ5万円単位の正確性で事前に計算する」

ということが求められます。

収入見積もりの正確性については、配偶者の分だけ配慮していれば済んでいたものが、大学生世代のお子様についても同様の配慮が求められることになります。

今の日本において、12月の半ば頃に「今年の収入を正確に教えて」といわれて答えられる人がどれくらいいるでしょうか。

このように事前に収入をできる限り正確に見積もらないと、税額を確定できない項目が増えてきているため、年末調整で正確な所得税を計算するのは難しいわけです。

「理屈」を通したいのなら「仕組み」を整えるべき

年末調整で正確な計算が難しい理由として、「見積もり」の要素が多分にある点を解説しました。

先日、「税は理屈」と述べた某政治家の方がいますが、「理屈」を通したいのであれば民間に配慮した「仕組み」も同時に推進すべきではないでしょうか。

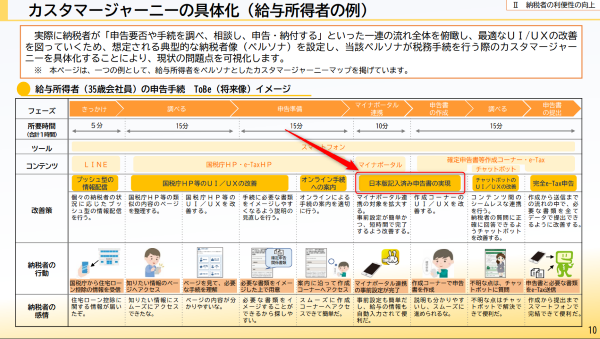

国税庁は2023年6月に「税務行政のデジタル・トランスフォーメーション」という資料を公表しています。

この資料の中では将来的な展望として「記入済み申告書」の導入が掲げられています(10ページ)。

国税庁:税務行政のデジタル・トランスフォーメーション より一部加工

これは、給料や保険料証明書などのデータをマイナポータルなどに集約して、必要事項が既に記入されている申告書を国側で作成するものです。

配偶者特別控除などのように収入額に応じて控除が減るという「理屈」自体には、さほど異論はありません。

ただこうした「理屈」を押し通したいのであれば、不確定要素の多い年末調整ではなく「記入済み申告書」で各人が確定申告するといった「仕組み」を検討すべきではないでしょうか。

確定申告のタイミングであれば、配偶者やお子様の収入も確定していますし、自動的に計算されるのであれば、収入額に応じて控除額を変えることも難しいものではありません。

「理屈」による負担を民間に押しつけるだけではなく、「仕組み」の整備による負担軽減も是非検討していただきたいものです。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2026年3月12日状況が急激に変化するときほど、外部のサポートを求めるべきではという話

経営管理2026年3月12日状況が急激に変化するときほど、外部のサポートを求めるべきではという話 生き方・考え方2026年3月8日それって「世代の問題」ですか?「個人の問題」ですか?

生き方・考え方2026年3月8日それって「世代の問題」ですか?「個人の問題」ですか? 税金2026年3月5日「期間限定の消費税率の変更ってイヤだな」と感じる理由について

税金2026年3月5日「期間限定の消費税率の変更ってイヤだな」と感じる理由について 仕事術・勉強法2026年3月1日自分の時間、本当に使うべきことにきちんと使えていますか?

仕事術・勉強法2026年3月1日自分の時間、本当に使うべきことにきちんと使えていますか?