源泉徴収票のeLTAX経由での提出が可能となって数年経ちますが、この提出方法が本当に便利かどうか、年末調整が本格化する前に今一度確認しておきたいと思います。

目次

源泉徴収票はeLTAXでも提出が可能

年末調整業務のひとつとして、年明けの1月31日までに、

- 源泉徴収票を税務署に提出する

- 給与支払報告書を各市町村に提出する

という作業があります。

この「源泉徴収票」と「給与支払報告書」はフォーマットや記載内容はほとんど同じなのですが、従来はそれぞれ税務署と各市町村に提出する必要がありました。

ところが、平成29年1月以降は、給与支払報告書を電子データで提出する際に使用するeLTAXという仕組みを使えば、給与支払報告書と同時に源泉徴収票も提出できるようになりました。

給与・公的年金等の支払報告書及び源泉徴収票のeLTAXでの一括作成・提出(電子的提出の一元化)について

これで源泉徴収票の提出業務がかなりラクになるのではないか、と当時は一瞬思いましたが、そのときふとこんな疑問が。

「源泉徴収票と一緒に税務署に提出していた法定調書や法定調書合計表はどうなるの?」と。

eLTAX経由で源泉徴収票を提出すると、法定調書は提出不要?

この疑問について、e-TaxやeLTAXに掲載されているQ&Aを確認していきたいと思います。

現在ホームページなどに掲載されているQ&Aには次の2種類がありました。

- 国税庁HP:電子的提出の一元化に関するQ&A

- eLTAX:給与支払報告書、公的年金等支払報告書及び源泉徴収票の電子的提出の一元化について(令和元年5月14日更新)に掲載されている「4一元化に関するQ&A」よくある質問と回答(2019/1/28更新)

これらのQ&Aを確認しながら、先ほどの疑問点を確認していきたいと思います。

1.給与以外は法定調書をe-Taxか書面で税務署に提出が必要?

eLTAX経由で給与所得の源泉徴収票を提出した場合に、他に提出すべき法定調書がある場合の対応については、e-TaxのQ&Aに次のように記載されています(太字・下線は筆者による、以下同じ)。

Q5 電子的提出の一元化により提出する給与所得の源泉徴収票以外にも法定調書を作成する場合、どのようにして「給与所得の源泉徴収票等の法定調書合計表」を提出すればよいですか。

(答)

給与所得の源泉徴収票以外の法定調書を提出する場合については、e-Taxや書面等、従来と同様の方法により給与所得の源泉徴収票以外の内容を記載した「給与所得の源泉徴収票等の法定調書合計表」と併せて提出してください。その際、例えば、電子的提出の一元化により給与所得の源泉徴収票を先に提出した場合には、電子的提出の一元化による「給与所得の源泉徴収票等の法定調書合計表」は「新規」、給与所得の源泉徴収票以外の内容を記載した「給与所得の源泉徴収票等の法定調書合計表」は「追加」として提出してください。

つまり、これを読む限りでは、給与所得の源泉徴収票をeLTAX経由で提出したとしても、それ以外の法定調書がある場合は、当然のことながらe-Taxもしくは書面で提出が必要ということになります。

法定調書とともに提出する法定調書合計表には、給与以外の項目を入力して、法定調書とともに提出してくださいとのことです。

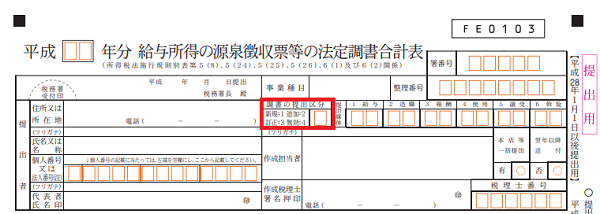

さらに、eLTAX経由で源泉徴収票を先に提出した場合には、eLTAX経由で提出したものは「新規」として、それ以外のe-Taxもしくは書面で提出する給与以外の法定調書合計表の区分(下図参照)については「追加」として提出する必要があるとされているため注意が必要です。

法定調書合計表の提出区分(図の赤枠部分)

2.送信データにミスがあった場合の注意点

給与所得の源泉徴収票をeLTAX経由で提出したとしても、他に提出すべき法定調書がある場合には、e-Taxもしくは書面で提出する必要があることは確認できました。

では、eLTAX経由で提出した場合に他に注意点がないかQ&Aを確認したところ、処理を間違った場合の取扱いについてeLTAXのQ&Aに3つ記載がありました(長くなるので【例】は省略して引用します)。

Q. 一元化を利用して給与支払報告書と源泉徴収票を提出しましたが、一部に誤りがありました。どうすればよいですか。

A. 「給与支払報告書」と「源泉徴収票」では訂正の方法が異なります。

「給与支払報告書」は、誤りがあった対象者のみ「訂正区分」を「訂正」で送信します。

「源泉徴収票」は、誤りがあった対象者のみを、先に提出した源泉徴収票と同じ内容で、「訂正区分」を「取消(無効)」としたものを作成し、送信してください。その後、正しい内容の源泉徴収票で、「提出区分」を「訂正」としたものを作成し、送信してください。

送信内容に一部誤りがあった場合、給与支払報告書と源泉徴収票で、訂正方法が異なるとのことです。

給与支払報告書は、区分を「訂正」としたデータだけ再送すればよいですが、「源泉徴収票」については、一度取消データを送ってから、再度訂正データを送信する必要があります。

Q. 一元化を利用して給与支払報告書と源泉徴収票を提出しましたが、後日、提出漏れがあったことがわかりました。どうすればよいですか。

A. 提出漏れがあった場合は、追加した内容で、「提出区分」を「追加」としたものを作成し、送信してください。

記載内容の誤りではなく、提出漏れの場合は、「給与支払報告書」と「源泉徴収票」のどちらも「追加」として送信すればよいとされています。

Q. 一元化を利用して給与支払報告書と源泉徴収票を提出しましたが、提出漏れがありました。同日に、「提出区分」を「追加」としたものを何度も再送できますか。

A. 同日中に複数回「追加」提出する場合、「給与支払報告書」と「源泉徴収票」では追加の方法が異なります。

「給与支払報告書」を、同一の提出区分で同日中に複数回提出した場合は、最後に提出した申告書が審査対象となります。そのため、最終的に追加する人数分の「提出区分」を「追加」に設定し送信します。なお、1度目の「提出区分:追加」の送信日と別の日に「提出区分:追加」を送信した場合は、どちらも審査対象となります。

「源泉徴収票」は、同日中に複数回「追加」提出した場合でも、提出したすべてのデータを追加分として受信します。

先ほどのQ&Aで、提出漏れの場合は提出方法に違いがないとされていますが、同日中に複数回送信する場合には違いが出てきます。

「給与支払報告書」は同日中に複数回送信しても、最後の1回だけが対象として受付され、「源泉徴収票」については同日中に複数回送信しても、すべて提出データとして取り扱われるとのことです。

提出するデータに間違いがないことが一番ですが、ミスが生じたときには、訂正の仕方が「給与支払報告書」と「源泉徴収票」で異なるため、注意が必要となります。

eLTAX経由での提出にメリットがあるのはどんなケース?

源泉徴収票をeLTAX経由で提出した場合の注意点について確認してみました。

個人的な意見ですが、給与所得の源泉徴収票以外にも提出すべき法定調書がある場合には、あまりこの仕組みを使うメリットはないのでは、と考えています。

給与データから「源泉徴収票」と「給与支払報告書」を作成し、かつ電子申告を連続して行えるソフトはありますので、無理にeLTAX経由で源泉徴収票を提出する必要は無いのではないかと。

逆に言えば、給与所得の源泉徴収票しか税務署に提出しないケースであれば、送信処理が1回で済むなどのメリットはあるかもしれませんが、それがどこまで作業の時間短縮につながるか次第だと思います。

これから年末調整業務が本格化してきます。今回ご案内した内容は、実際に行うのは1月になってからのケースがほとんどだと思いますが、忙しくなる前に今回はどの方法で提出するのか、一度確認をされてみてはいかがでしょうか。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

弥生会計2026年2月12日摘要を「漢字」に変換したいだけなのに(弥生スマート取引取込の摘要置換の仕様についてのお話)

弥生会計2026年2月12日摘要を「漢字」に変換したいだけなのに(弥生スマート取引取込の摘要置換の仕様についてのお話) 仕事術・勉強法2026年2月8日「多くの人が間違える」は、そもそもサービスの作り方が間違っているのでは、という話

仕事術・勉強法2026年2月8日「多くの人が間違える」は、そもそもサービスの作り方が間違っているのでは、という話 仕事術・勉強法2026年2月5日「速読」という魔法を諦めた私が、今さら納得した本の話

仕事術・勉強法2026年2月5日「速読」という魔法を諦めた私が、今さら納得した本の話 仕事術・勉強法2026年2月1日散歩中の音声インプットを再開した理由

仕事術・勉強法2026年2月1日散歩中の音声インプットを再開した理由