2024年の年末調整時に提出するであろう扶養控除等申告書から「簡易な申告書」の提出が認められますが、年末調整事務を行う事業者にとってのメリットが見当たりません。この点について確認をしておきましょう。

目次

「簡易な扶養控除等申告書」とは

先日国税庁のホームページにて

が公表されました。

『「簡易な扶養控除等申告書」(以下「簡易な申告書」)って何?』という方も多いと思いますので、ザックリ説明すると

- 年末調整時に会社などに提出する扶養控除等申告書が対象

- 扶養控除等申告書の記載内容が前年と同じ場合、ほとんどの項目を書かずに提出する方法が認められる

- 今年の年末調整で提出することになる令和7年分の扶養控除等申告書から適用できる

というものです。

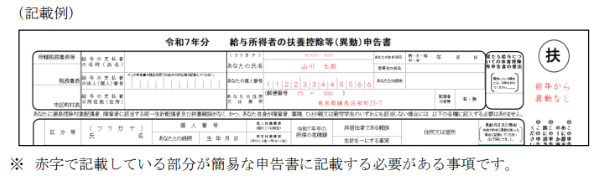

実際の書き方としては、FAQ3-1に記載例が掲載されています。

自分の氏名や個人番号等を記載した上で「前年から異動なし」と書けばいいとのこと。

これだけ聞くと「なんかとっても便利になりそう」という印象がありますが、この方法では給与を支払う側の実務が混乱するのではないかと思ってます。

具体的にどのような問題が起きる可能性があるのかについて、確認をしておきましょう。

事業者にとっての落とし穴は?

事業者にとって問題となりうる点として、今回は3つ取り上げます。

【1】保存しておく資料が増える(保存期間が実質的に延びる)可能性

従業員から「簡易な申告書」の提出を受けた場合、その従業員についての扶養親族等の情報をどうやって確認すべきでしょうか。

システムを使っていればその中のデータで確認できますが、紙のみで対応している事業者の場合、提出された過去の扶養控除等申告書で確認する必要があります。

この点、FAQの5-1において

連年簡易な申告書の提出を受けたような場合には、最後に提出を受けた簡易な申告書以外の扶養控除等申告書の内容が把握できるようにしておく必要があります。

とされています(太字は筆者)。

FAQを読む限りでは紙での保存は強制されていないようですが、「簡易な申告書」以外の扶養控除等申告書の内容は確認できるようにしておく必要があります。

扶養控除等申告書の保存期間は7年間とされていますが、もし将来7年連続で「簡易な申告書」を提出する従業員がでてきた場合に、8年前の扶養控除等申告書を廃棄してよいのかどうか判断に悩むケースがでてくるかもしれません。

年末調整のシステムを使っている場合であっても、操作ミス等で誤ってデータを書き換えてしまうリスクは残ります。

その場合に「簡易な申告書」以外の原本がないと、ミスに気付かずに年末調整を行ってしまう可能性もあります。

【2】従業員が前年の内容を覚えていない可能性

そもそも論として、従業員の方が1年前に扶養控除等申告書に書いた内容を覚えているでしょうか?

会社から提出するように言われて、なんとなく書いている方も多いのではないかと推察します。

この点、FAQ2-5において、前年に提出した記載内容に変更がないか確認してもらうための方法として

- システム等を利用して前年に提出を受けた扶養控除等申告書の申告データを従業員の方に確認してもらう方法

- 前年に提出を受けた扶養控除等申告書の写しを従業員の方に交付して確認してもらう方法

を例として挙げています。

わざわざここまでするのであれば、システム等を使っている前提ですが

- 最新の扶養控除等申告書に前年の記載内容を転記して従業員に配付

- 変更点だけ訂正・追記してもらって提出

- 提出されたものを保存

とした方が年末調整の実務はやりやすいのではないでしょうか?

もし前年データを配付せずに提出を求めて、従業員が誤った判断で「簡易な申告書」を提出した場合、あとで年末調整のやり直しとなるリスクがあります。

また前年の内容を配付する手間が生じるのであれば、「簡易な申告書」を利用しても、給与を支払う側の実務が楽になるとは思えません。

【3】「簡易な申告書」に該当するか正しく判断できない可能性

今回のFAQの発表にあわせて、従業員への案内用の資料として

「扶養控除等申告書の提出について」

という資料が公表されています。

0024005-130_0211項目の確認をした上でそのすべてに該当しない場合に、「簡易な申告書」を提出できるというものです。

しかもこのチェック項目、「源泉控除対象配偶者」「控除対象扶養親族」「同一生計配偶者」など税金の専門用語がてんこ盛り。

この資料を配付されても、きちんと読む従業員の方はほとんどいないでしょうし、仮に読んだとしても正しく判断するのは難しいでしょう。

年末調整担当者が

『今年から「簡易な申告書」でもOKですよ』

と案内したとしても、そもそも「簡易な申告書」でいいのかどうか判断がつかないでしょうし、「自分が該当するのか?」といった質問に忙殺されるようではまったく意味がありません。

誰にとってメリットのある改正?

「簡易な申告書」について、気になる点を3つ取り上げましたが、事業者の年末調整業務を効率化するものとは思えません。

逆に使い方を間違えると業務が増える可能性もあるでしょう。

「簡易な申告書」についてはFAQ1-1の冒頭において

源泉徴収手続の簡素化を図り納税者利便を向上させる観点から

と説明されています。

個人的には何が「簡素化」されて、どのあたりで「利便を向上」させているのかさっぱりわかりません。

提出する側の記載項目が減ることによって、こうした効果が期待できると考えていると思われますが、白紙の申告書に一から全部書いてもらっている事業者がどれほどあるのか疑問です。

使うメリットを感じなければ、無理に使う必要はまったくありません。

情報に振り回されることなく、何が本当に効率的か見極めて実務を進めていきましょう。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

確定申告2026年2月26日「確定申告って自分でできる?」に対する私なりの考え方

確定申告2026年2月26日「確定申告って自分でできる?」に対する私なりの考え方 経理2026年2月22日経理のルールは経理だけが知っていればいいわけではない、というお話

経理2026年2月22日経理のルールは経理だけが知っていればいいわけではない、というお話 経理2026年2月19日経理が苦手な人ほど「ルール」が必要。迷いをゼロにする3つのメリット

経理2026年2月19日経理が苦手な人ほど「ルール」が必要。迷いをゼロにする3つのメリット 税金2026年2月15日お金に「名前」をつけて管理する。納税のストレスを減らすためのシンプルな習慣

税金2026年2月15日お金に「名前」をつけて管理する。納税のストレスを減らすためのシンプルな習慣