インボイス制度が始まると、経理処理を担当する方は考え方や処理方法を変える必要があります。インボイスを受け取ったらどのような考え方・手順で処理することになるかシミュレーションしておきましょう。

目次

インボイスを受け取ったら経理担当者は何をすべき?

2023年10月にインボイス制度が始まると、経理を担当する方は請求書等を受け取った際に

「何をチェックすればいいんだっけ?」

と一瞬悩むかもしれません。

今まであれば、請求書を見て

- 10%

- 8%(軽減)

- 消費税対象外

を区分すればよかったのですが、これに加えて

- インボイス

- インボイス以外

についても判断が必要となります。

そこで今回は、インボイス制度後にどのような手順でチェックを行うべきか、特に「税区分」を確定する際のポイントについて確認しておきましょう。

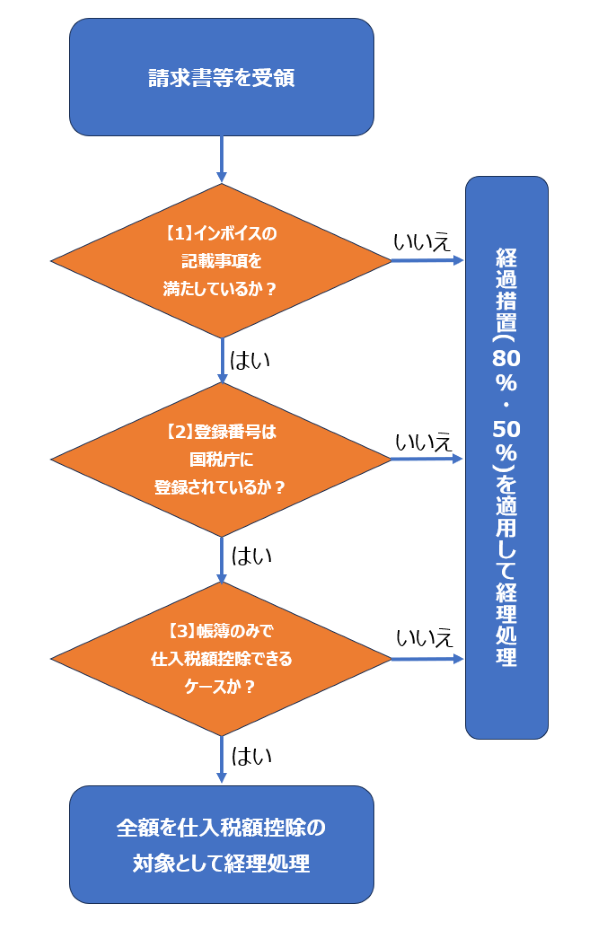

請求書等を受領した後の処理手順

実際の判断の流れとしては次のようになります。

この流れに沿って確認していきましょう。

【1】インボイスの記載事項を満たしているか

受け取った請求書等がインボイスに該当するか判断するために、インボイスとして必要な項目が記載されているかチェックしましょう。

具体的には

- インボイスを発行する事業者の氏名又は名称・登録番号

- 取引年月日

- 取引内容(軽減税率対象の場合はその点がわかるような表記)

- 税率ごとに合計された取引金額(税抜・税込どっちでもOK)・適用税率

- 税率ごとの消費税額

- インボイスを受取る相手の氏名又は名称

の6項目が書いてあるか確認します。

受け取った請求書等に記載の不備があった場合に、わざわざ先方に伝えて修正してもらうかどうかは悩ましい問題ですが、不備があると消費税を控除できなくなるかもしれないなどリスクを負うのは受取り側となりますのでご注意ください。

登録番号などの記載がない場合はインボイスではないと判断し、経過措置の対象として「税区分」を設定することになります。

【2】登録番号は国税庁に登録されているか

請求書等に登録番号が書いてあったとしても、偽の番号が書いてあったり、登録日が取引日よりも先日付である場合にはインボイスとして取り扱うことができません。

そのため登録番号が本当に国税庁に登録されているか、以下の国税庁のサイトで確認する必要があります。

【3】帳簿のみで仕入税額控除できるケースに該当するか?

請求書等がインボイスに該当しなかったり、手元にインボイスがなくても、帳簿に必要な事項を記載すれば仕入税額控除を受けられるケースがあります。

例えば、郵便局で切手を買っても切手の販売は非課税のためインボイスをもらえません。

これについては、本来はポストへの投函時に課税仕入として処理することになっていますが、自分が使用する切手であれば継続的に支払日に課税仕入として処理することが認められています。

実務上も、切手を購入した時点で「税区分」を付与して仕訳処理するケースが多いでしょう。

インボイスがなくても帳簿に必要事項を書いておけば仕入税額控除が認められるケースとしては

- 公共交通機関による運送の利用(3万円未満の場合)

- 取引年月日以外の記載がある簡易インボイスに該当する入場券等が回収される取引

- 古物営業を営む者がインボイス発行事業者以外から古物を棚卸資産として購入

- 質屋を営む者がインボイス発行事業者以外から棚卸資産として質物を取得

- 宅地建物取引業を営む者がインボイス発行事業者以外から建物を棚卸資産として購入

- インボイス発行事業者以外から再生資源や再生部品を棚卸資産として購入

- 3万円未満の自動販売機及び自動サービス機からの商品購入等

- 郵便切手を貼って郵便ポストに投函する際の切手代

- 従業員等に支給する通常必要と認められる出張旅費等(出張旅費、宿泊費、日当及び通勤手当)

の9種類があります。

一般的な会社でチェックが必要なのは、1・7・8・9あたりでしょう。

「インボイスが手元にないから経過措置を適用」としてしまうと、余分な消費税を支払うことになってしまいますので注意してください。

なお帳簿のみで仕入税額控除を受けるには、帳簿への追記や取引先の住所の記載が必要となるものもありますので気をつけましょう。

【参考】会計ソフトへのインボイス区分の入力方法について

記帳時にインボイスかインボイス以外かの区分をどのように入力するかについては、会計ソフトごとに異なります。

主には

- 従来の「税区分」とは別に新たに「インボイス区分」を設ける方法

- 「税区分」を「インボイス区分」を含んだものに変更する方法(例:「課税仕入10%(控除割合80%)」等)

のどちらかの方法により対応することが多いでしょう。

1の例として弥生会計でのCSVファイルインポート時の対応をまとめておりますので、ご興味のある方は下記の記事をご参照ください。

どこまで対応するか見極めが必要

今回はインボイス制度開始後に請求書などをどのようにチェックすべきか確認しました。

ここまで読んで

「こんなこと全部できるわけがない」

と感じたのではないでしょうか?

実際のところ、上図の処理をすべてきちんと対応するのは無理があります。

だからこそ、「どこまで対応するか」について事前に検討しておくべきです。

例えば

- 継続的な取引がある会社は、初回だけきちんとチェックして後は【1】【2】のチェックはしない

- 金額によるルールを決めて、一定金額以上の請求書のみ【1】【2】のチェックを行う

- インボイス制度に対応したサービスや会計ソフトを利用して【1】【2】のチェックを効率化する

といった方法が考えられます。

他にも

「とりあえず登録番号が書いてあるかだけ確認して、税務調査で指摘を受けたら素直に従う」

というのも経営として許容できるのであればひとつの方法です。

(この場合、大きな設備投資などがあっても本当に許容できるかについては十分検討しておくべきですが)

すべてマジメに対応していてはとても経理は回りません。インボイス制度に対応するにはある程度の「割り切り」は必要です。

経理業務の増加量とチェックを簡便化することによるリスクを比較し、会社として許容できるラインをぜひ検討しておきましょう。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経理2024年7月25日何ごとも最初が肝心、経理も例外ではありません

経理2024年7月25日何ごとも最初が肝心、経理も例外ではありません Excel2024年7月21日Excelで行削除すると残高計算がおかしくなる問題に対処するには

Excel2024年7月21日Excelで行削除すると残高計算がおかしくなる問題に対処するには 経営管理2024年7月18日効果を測定をするために、どうやってデータを集めるかしっかりと考える

経営管理2024年7月18日効果を測定をするために、どうやってデータを集めるかしっかりと考える 英語2024年7月14日『英語で法人税の「別表」ってどういうの?』と悩む前に考えるべきこと

英語2024年7月14日『英語で法人税の「別表」ってどういうの?』と悩む前に考えるべきこと