インボイス制度においてはインボイスが無くても仕入税額控除ができる取引がありますが、その中のひとつである旅費精算特例について気になっている点をまとめておきます。

これって立替精算?それとも旅費精算?

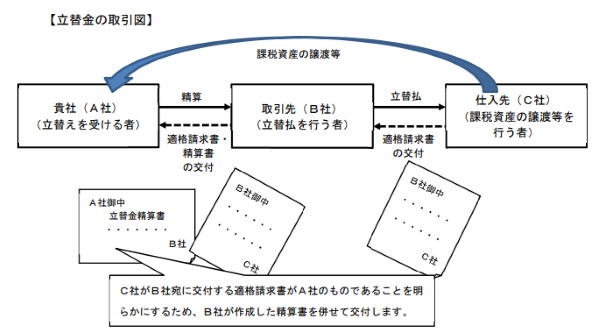

インボイス制度においては、従業員が会社の経費を立替えて立替精算をした場合に仕入税額控除を適用するには、サービス提供元の会社がインボイスを発行し、最終負担者が立替金精算書とともに保存しておくことが必要となります。

国税庁インボイスQ&A(令和5年4月改訂)問92より抜粋

一方で、従業員に旅費を支給した場合には従業員からインボイスをもらうことはできませんので、旅費精算特例としてインボイスなしでも仕入税額控除が可能です。

この2つの関係について、正直なところずっとモヤモヤしています。

例えば、出張時にタクシーを利用したものの、このタクシーがインボイス発行事業者ではなく、インボイスではないレシートをもらった場合はどうなるでしょうか?

この点について、旅費精算により従業員に旅費を支給する以上は旅費精算特例を適用できるため、インボイスがなくても全額を仕入税額控除できるという考え方があります。

とはいえインボイスではないレシートが目の前にあるのに、全額を仕入税額控除してもいいのかどうか。

そもそもこれは立替精算として整理すべきではないのか、というギモンです。

ちなみに、旅費精算特例が適用できるとするならば、その会社の旅費規程の書き方はどうなるんだろうかというギモンもあります。

あえて書くとするならば「旅程に応じた実費相当額を支給する」といった書き方でしょうか。

レシートがあっても「相当額」の支給なのでレシートは不要とすると、会社内での金額チェックできるんだろうか、不正の温床にならないかといった心配も生じます。

この点について法律ではどのように書かれているかを今回確認してみましょう。

※電車やバスについては3万円未満は公共交通機関特例が適用できるため、今回は公共交通機関特例が適用できない旅費に焦点を当てます。

旅費精算特例の根拠は?

インボイス制度において旅費精算特例が適用できる根拠を確認しましょう。

まず最初に消費税法第30条7項(太字は筆者による、以下同じ)。

第一項の規定(筆者注:仕入税額控除のことです)は、事業者が当該課税期間の課税仕入れ等の税額の控除に係る帳簿及び請求書等(請求書等の交付を受けることが困難である場合、特定課税仕入れに係るものである場合その他の政令で定める場合における当該課税仕入れ等の税額については、帳簿)を保存しない場合には、当該保存がない課税仕入れ、特定課税仕入れ又は課税貨物に係る課税仕入れ等の税額については、適用しない。ただし、災害その他やむを得ない事情により、当該保存をすることができなかつたことを当該事業者において証明した場合は、この限りでない。

仕入税額控除を受けたいのならば、帳簿と請求書等の保存が必要だけれども、請求書などをもらうことが難しいと法律で決めたケースに該当すれば帳簿だけでいいよ、と書いてあります。

では請求書をもらうのが難しいのはどんなケースか。これは消費税法施行令第49条1項1号ニと消費税法施行規則第15条の4ニにあります。

法第三十条第七項に規定する政令で定める場合は、次に掲げる場合とする。

ニ イからハまでに掲げるもののほか、請求書等(法第三十条第七項に規定する請求書等をいう。)の交付又は提供を受けることが困難な課税仕入れとして財務省令で定めるもの

第十五条の四 令第四十九条第一項第一号ニに規定する財務省令で定める課税仕入れは、次に掲げる課税仕入れとする。

二 法人税法(昭和四十年法律第三十四号)第二条第十五号(定義)に規定する役員又は使用人(以下この号及び次号において「使用人等」という。)が勤務する場所を離れてその職務を遂行するため旅行をし、若しくは転任に伴う転居のための旅行をした場合又は就職若しくは退職をした者若しくは死亡による退職をした者の遺族(以下この号において「退職者等」という。)がこれらに伴う転居のための旅行をした場合に、その旅行に必要な支出に充てるために事業者がその使用人等又はその退職者等に対して支給する金品で、その旅行について通常必要であると認められる部分に係る課税仕入れ

要するに、請求書等をもらうのが難しいケースとして会社が従業員などに出張旅費などとして支給するお金のうち「その旅行について通常必要であると認められる部分」であれば旅費精算特例の対象となるようです。

では、「その旅行について通常必要であると認められる部分」に該当するかどうかはどうやって判断するのか?

この点についてはインボイス通達4-9に書かれています。

規則第15条の4第2号《請求書等の交付を受けることが困難な課税仕入れ》に規定する「その旅行に必要な支出に充てるために事業者がその使用人等又はその退職者等に対して支給する金品」とは、例えば、事業者が、使用人等(同号に規定する「使用人等」をいう。)又は退職者等(同号に規定する「退職者等」をいう。)が次に掲げる旅行をした場合に、使用人等又は退職者等に出張旅費、宿泊費、日当等として支給する金品がこれに該当するのであるが、同号に規定する課税仕入れは、当該金品のうち、その旅行について通常必要であると認められる部分に係るものに限られることに留意する。

(1) 使用人等が勤務する場所を離れてその職務を遂行するために行う旅行

(2) 使用人等の転任に伴う転居のために行う旅行

(3) 退職者等のその就職又は退職に伴う転居のために行う旅行

(注) 同号に規定する「その旅行について通常必要であると認められる部分」の範囲は、所基通9-3《非課税とされる旅費の範囲》の例により判定する。

ポイントは最後の部分です。所得税基本通達9-3により該当するかチェックするとなっています。

では所基通9-3とはどんな内容か?次のように書かれています。

法第9条第1項第4号の規定により非課税とされる金品は、同号に規定する旅行をした者に対して使用者等からその旅行に必要な運賃、宿泊料、移転料等の支出に充てるものとして支給される金品のうち、その旅行の目的、目的地、行路若しくは期間の長短、宿泊の要否、旅行者の職務内容及び地位等からみて、その旅行に通常必要とされる費用の支出に充てられると認められる範囲内の金品をいうのであるが、当該範囲内の金品に該当するかどうかの判定に当たっては、次に掲げる事項を勘案するものとする。

⑴ その支給額が、その支給をする使用者等の役員及び使用人の全てを通じて適正なバランスが保たれている基準によって計算されたものであるかどうか。

⑵ その支給額が、その支給をする使用者等と同業種、同規模の他の使用者等が一般的に支給している金額に照らして相当と認められるものであるかどうか。

内容的には、常識的な範囲内なら認めるよといった感じの書き方です。

この通達についてもう一つ確認しておきたいのが、この通達の考え方や背景を説明した逐条解説という本です。

その本においてこの通達について書かれている内容をザックリとまとめると

- 旅費は本来実費弁償なので、従業員にとっては所得税がかからない非課税とされている

- そのため支給したお金と旅行との結びつきがはっきりしないもの(月額で支給するような旅費)や通常必要な金額を超えて支給した場合の超える部分は非課税にはならない

- そのため厳密には出張ごとに通常必要とされる費用の範囲内かチェックが必要

- とはいえ電車や飛行機であればチェックは可能だが、出張旅費にはそれ以外の費用もあり厳密なチェックは実務上は難しい

- こうした事情を考慮して、目的地や期間などの個別の事情や同業他社と比較して合理的に計算したものであれば非課税の旅費として認める

といった内容です。

要するにこれって旅費規程で定めている「日当」や地域ごとに金額を固定しているような「出張手当」をイメージしているんじゃないかという理解です。

なのでこの考え方からすると、実費精算についてまでこの通達で判定することはそもそも考えていなくて、実費精算については立替精算として考えるべきじゃないかという疑問に行き着くわけです。

仮に会社の旅費規程に「交通費は実費を支給する」と書かれている場合に、所基通9-3により判定して旅費精算特例を適用できると考えて本当に問題が無いのかどうか。

その一方で通達の文章を素直に読んだときに、

『実費精算は対象外と明示してないんだから、実費精算であっても

「その旅行に通常必要とされる費用の支出に充てられると認められる範囲内の金品」

に含まれる以上は旅費精算特例を適用できる』

という意見もあるのだろうということでモヤモヤしています。

会社の処理方法で消費税額が変わる?

もう一つモヤモヤしている点があって、それは

「これはインボイスをもらえないから、出張旅費特例を適用することにしよう」

と会社側が判断をしただけで仕入税額控除の金額が変わってしまうのは本当に公平なんだろうかと。

税金の計算上、特例を選択することによりメリットが生じるケースはありますが、この旅費精算特例もそうした税務上の選択のひとつとして考えて良いのかどうか。

そもそもタクシーの領収書に旅費精算特例が適用できるのであれば、個人タクシー事業者がインボイス登録する必要性は激減するはずですが、この点についてきちんと議論された記憶はありません。

今回整理した考え方については、異なる意見もあると思いますし、私の整理の仕方が間違っている可能性もあります。

どちらが正しいか断言できるほどの知見はありませんので、どう判断すべきかはこれをお読みになった読者の方にお任せしようかと。

実際の税務調査の場面では、タクシーの領収書を個別にチェックするケースはあまりないと思いますので、今回の論点が問題になる可能性は低いかもしれません。

ただ、お客さんから聞かれたらどうしましょうか・・・。

税務リスクを説明した上で、領収書なしで精算することは不正につながる可能性もありますので、保守的に

- 領収書は従業員から提出してもらって必ず保管

- 領収書がインボイスに該当するかにより仕入税額控除を判断

と回答するかなと。

税金って本当に難しいです。

投稿者

- 加藤博己税理士事務所 所長

-

大学卒業後、大手上場企業に入社し約19年間経理業務および経営管理業務を幅広く担当。

31歳のとき英国子会社に出向。その後チェコ・日本国内での勤務を経て、38歳のときスロバキア子会社に取締役として出向。30代のうち7年間を欧州で勤務。

40歳のときに会社を退職。その後3年で税理士資格を取得。

中小企業の経営者と数多く接する中で、業務効率化の支援だけではなく、経営者を総合的にサポートするコンサルティング能力の必要性を痛感し、「コンサル型税理士」(経営支援責任者)のスキルを習得。

現在はこのスキルを活かして、売上アップ支援から個人的な悩みの相談まで、幅広く経営者のお困りごとの解決に尽力中。

さらに、商工会議所での講師やWeb媒体を中心とした執筆活動など、税理士業務以外でも幅広く活動を行っている。

最新の投稿

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。

経営管理2025年7月13日健康も経営も「予防」が大事。その起点は実態把握から。 仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる

仕事術・勉強法2025年7月10日「対応の早さ」は作れるし、それだけで違いになる ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について

ブログ・HP2025年7月6日「仕事やめる時、自分のドメインどうしようか問題」について 税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる

税理士2025年7月3日法人の事業承継について、街の税理士目線で考えてみる